유동주식수 조정 방법론 - 우리가 보는 시가총액은 어떻게 계산될까

.png)

안녕하세요, 암호자산 가치평가/투자/인덱스 개발을 진행하고 있는 CAV팀의 Seagull입니다. 이번 글에서는 S&P 다우존스, 항셍, KOSPI200 등에 사용되는 주식 수 조정 방식인 유동주식수 조정 방법론에 대해 알아보려고 합니다.

유동주식수 조정 방법이란, 사용하는 이유

S&P 다우존스 지수 중 대부분의 시가총액 가중지수들은 유동주식수 조정 방법론에 의거하여 산출됩니다. 유동주식수란 말 그대로 모든 주식이 아닌 시장에서 거래가 가능한 유동적인 주식 수를 말합니다. 따라서 유동주식수를 조정할 때는 투자자가 거래할 수 있는 주식만을 반영합니다. 지배주주, 다른 상장기업, 정부기관 등이 보유한 주식들이 제외되죠.

이렇듯 지수를 계산할 때 유동주식수로 주식 수를 조정해주는 이유는

- 공개시장에서 실제로 얻을 수 있는 가치를 반영

- 유동주식수에 제한이 있는 주식의 상대적인 투자비중을 줄이면 지수의 투자성을 향상시킬 수 있음.

입니다. 2006년 KOSPI200 유동주식기준 적용방안 문서를 보게 되면

- 투자가능한 주식시장의 시황현실을 보다 정확히 반영

- 펀드구성 및 운용 등 지수복제시 추적오차(tracking error)감소

- 시가총액은 크나 유동주식이 적은 종목을 이용한 지수조작의 문제

를 적용하는 이유로 들었습니다.

유동주식수 조정 규칙

회사의 경제적인 이익보다는 지배력 유지와 같은 사안 때문에 주식을 보유하고 있는 전략적(지배)주주를 주식 가격 및 회사의 미래 전망에 대한 평가에 따라 투자하는 주식 보유자와 구별하는 것을 목표로 합니다. 따라서 아래 적힌 주주들을 유동주식수 계산에서 제외하게 됩니다.

- 보유지분이 공개되는 임원 및 이사(O+D) 그리고 관계된 개인

- 사모주식과 벤처캐피탈 및 특수주식회사

- 다른 상장회사가 지배목적으로 보유한 주식

- 전략적 파트너

- 제한주식 보유자

- 우리사주신탁

- 종업원 및 가족 신탁

- 회사와 관련된 재단

- 비상장 주식종류 보유자

- 공무원 퇴직/연금 펀드를 제외한 모든 정부기관

- 법적 보고자료에서 5% 이상의 지분을 보유한 것으로 기록된 개인(5% 기준은 보유자에 대한 세부정보와 회사와의 관계가 일반적으로 제공되지 않을 때 사용됨)

그러나 펀드 운용업 같은 경우 5%가 넘더라도 해당 회사를 지배하거나 유동주식수를 줄이려는 의도는 없습니다. 이들은 수익을 내기 위해 주식을 사는 것으로 매수/매도에 가치가 있을 때 주식을 보유하는 것이죠. 따라서 아래의 주식은 5%가 넘더라도 일반적으로 유동주식수의 일부로 간주됩니다.

- 수탁은행

- 연금펀드

- 뮤추얼펀드 및 ETF 제공사

- 기업의 401K 플랜

- 공무원 퇴직/연금펀드

- 보험사의 투자펀드

- 자산운용사 및 투자펀드

- 독립적인 재단

- 저축 및 투자플랜

그리고 자사주, 스톡옵션, 주식참여 단위, 워런트, 우선주, 전환주식 및 권리는 유동주식수 계산에 고려하지 않습니다.

비거주지 국가의 투자자가 투자할 수 있도록 주식을 신탁하는 경우는 일반적으로 유동주식수에 포함됩니다. 이러한 종류에는 ADR(미국주식예탁증서), CHESS Depository Interests(체스예탁증서)같은 것들이 있습니다. 그러나 이들이 지배목적을 가지고 있는 경우에는 유동주식수에서 제외시킵니다.

여기서, 추가적으로 5%규칙이 들어가는데요, 5% 규칙은 5%가 넘지 않는 지분만 지배목적을 가지고 있는 주주들이 가지고 있을 경우, 그것을 인정하지 않고 모든 주식이 유동주식이라고 계산하는 방식입니다. 일반적인 방식은 임원 및 이사가 전체 지분의 7%를 소유한다면 투자가중치계수(IWF)는 0.93(1.00-0.07)이 되는 것입니다. 그러나 만약 임원 및 이사가 전체 지분의 3%를 소유하고 5% 이상의 지분을 소유한 다른 주주가 없을 경우, 이 회사는 100% 자유롭게 거래된다고 말하게 됩니다.(IWF = 1.00).

추가적으로, 대부분의 경우 IWF는 소수 셋째 자리에서 반올림합니다.

투자가중치계수(IWF) 계산

앞에서 눈치 빠른 분들은 이미 계산 방식을 알아차리셨겠죠.

투자가중치계수(IWF) = 투자가능 유통 주식수 / 총발행주식수 = (총발행주식수-지배목적 주주 보유 주식수) / 총발행주식수

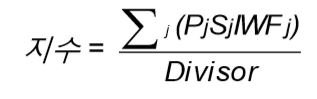

이 IWF를 이용한 유동주식수 조정 지수는 아래와 같이 계산합니다.

P = 주가 S = 총발행량 IWF = 투자가중치계수

즉, 주가에 총발행량을 곱하면 시가총액이 되는데, 여기에 실제 투자할 수 있는 비율만 곱하여 유동주식수 조정 시가총액을 구하고, 이들을 더해 유동주식수 조정 지수를 계산하는 것입니다.

회사에 따라 주식종류가 여러 개일 수가 있는데, 이럴 때는 각각의 주식종류별로 유동주식수가 조정됩니다.

또한 외국 주식에는 나라에 따라 외국인 지분한도(FOL)이라는 것이 있는데, 이는 외국인이 보유할 수 있는 주식의 최대한도를 말합니다.

만약 이것이 존재한다면 투자가중치계수는 위에서 계산한 방법과 1 – 외국인 지분한도 중 작은 것을 사용하죠.

이를 식으로 나타내면 IWF = min {1-(Σ 전략적 보유자 ), or FOL} 가 되겠네요.

외국인 투자한도는 주요 사용자가 내국인인 지수(S&P 500 지수 및 S&P/TSX 60 지수)에는 적용되지 않고, 지수 사용자의 상당수가 지수에서 다루는 국가 이외 지역에 있는 글로벌 지수(S&P Global Equity 지수 등)나 지역 지수에 적용됩니다.

계산법을 수식으로만 설명하면 이해가 잘 가지 않을 수 있으니 예시를 들어 설명해 보겠습니다.

ABC라는 증권이 있고 여기에 대주주 현황을 보면

- 이사회/창립자 = 18%

- ZXC회사 주주= 10%

- 정부기관 = 15%

입니다. 전체 주요 주주 보유비중은 18%+10%+15% = 43%이고 따라서 시장에 유통되는 비중은 (100%-43%) = 57%입니다. 여기까지만 보면 57%가 유동적인 주식의 비율이고 투자가중치계수라고 생각할 수 있으나 외국인 투자한도(FOL)이 49%가 존재하므로 실제 투자가중치계수는 49%입니다.

GCC시장에서의 투자가중치계수 계산

여기서 하나 더 알아보자면, S&P 다우존스 지수의 범아랍 지수에는 추가 규정이 있습니다. 개념은 정확히 같으나 GCC(걸프 협력 회의 – 사우디, UAE, 바레인 등이 속해있음)시장에는 두 가지의 FOL 규정이 있습니다.

- 첫 번째 FOL은 가장 제약이 심한데, 이는 모든 외국인 투자자에게 적용됩니다.

- 두 번째 FOL은 제한이 다소 약한데, 이는 GCC지역에 거주하는 투자자에게 사용됩니다.

이는 바로 예시를 들어 설명하겠습니다.

- GCC의 일원인 쿠웨이트 회사입니다.

- 바레인의 A주주(주요 주주) = 27%

- 미국의 B주주(주요 주주) = 10%

- 외국인 투자한도 = 20%

- GCC 투자한도 = 49%

여기서, 모든 전략적 소유자의 지분 합은 27% + 10% = 33%입니다. (따라서 100% - 33% = 67%가 일반적인 투자가중치계수입니다.)

이제 두 가지 투자가중치계수를 더 봐야 하는데, 하나는 외국인 투자한도 기준, 다른 하나는 GCC 투자한도 기준입니다.

외국인 투자한도 기준으로는 20% - 10%(미국 주주만 해당) = 10% 이고

GCC 투자한도 기준으로는 49% - (27% + 10%)(모든 주주 해당) = 12% 입니다.

여기서, 지수별로 사용하는 투자가중치계수가 다른데,

쿠웨이트 국내지수의 경우 외국인 투자한도나 GCC 투자한도를 신경 쓸 필요가 없으니 그냥 100% - 33% = 67%가 투자가중치계수이고,

Composite(GCC)지수에 대한 투자가중치계수는 12%,

Investable(GCC 이외 외국인)지수에 대한 투자가중치계수는 10%입니다.

2. 바레인의 GCC 소유자가 35% 지분을 보유한 동일한 쿠웨이트 회사입니다.

- 바레인의 A주주(주요 주주) = 35%

- 미국의 B주주(주요 주주) = 10%

- 외국인 투자한도 = 20%

- GCC 투자한도 = 49%

여기서, 전략적 소유자의 지분 합은 35%+10% = 45% 이고,(100% - 45% = 55%)

외국인 투자한도 기준으로는 20% - 10% = 10% 이며

GCC 투자한도 기준으로는 49% - (35% + 10%) = 4% 입니다.

쿠웨이트 국내지수의 경우 투자가중치계수는 55%,

Composite(GCC)지수는4%(55%와 4%중 작은 값)

Investable(GCC 이외 외국인)의 경우는 10%가 아니라 위의 투자가중치계수인 55%, 4%, 10%중 가장 작은 값이므로 4%가 투자가중치계수가 됩니다.

왜냐하면 GCC 이외 외국인이 4%이상의 주식을 매수하고 싶어도 그 이상 매수하게 되면 GCC 투자한도 기준에 걸리기 때문입니다. GCC 투자한도 기준이 외국인 + GCC 이라서 그렇습니다.

투자가중치계수 유지보수

유동주식수 조정 방법론은 여러 곳에서 사용하지만 S&P를 예로 들어보겠습니다.

재조정 주기는 S&P 다우존스 지수의 경우 매년 검토 후 업데이트된 IWF를 9월 셋째 금요일 이후 월요일 개장 전이나 그 외 적합한 날짜 중 적용합니다. S&P Frontier BMI 지수의 경우에는 3월 셋째 금요일 이후 월요일 개장 때 적용합니다.

업데이트는 기업 행동으로 인해 초래된 IWF 변화가 5%를 초과할 경우 S&P Composite 1500인 경우 다음 날 즉시 변경을 실행하고, 그 외에는 주간 단위로 변경을 실행합니다. 변화가 5% 미만인 경우 차기 연례 검토에서 실행합니다. M&A활동으로 인해 초래된 IWF 변화는 5%가 넘지 않더라도 즉시 변경을 실행합니다. IWF를 0.96이상으로 변경시키는 합병의 경우 차기 연례 IWF 검토 시 1.00으로 반올림합니다.(5% 규칙 때문에 그렇습니다)

마치며, 코인에서의 유동토큰 조정 방법

유동주식수 조정 방법론은 우리가 한층 더 지수를 잘 해석할 수 있게 해 줍니다. 이제는 S&P 500 지수를 봐도 총 시가총액을 이용해서 만든 지수가 아니라 유동주식수로 조정된 시가총액으로 만들어진 지수라는 것을 알게 될 것입니다. 유동주식수 조정 방법론은 암호자산 인덱스에도 적용을 고려해 볼 수 있습니다.

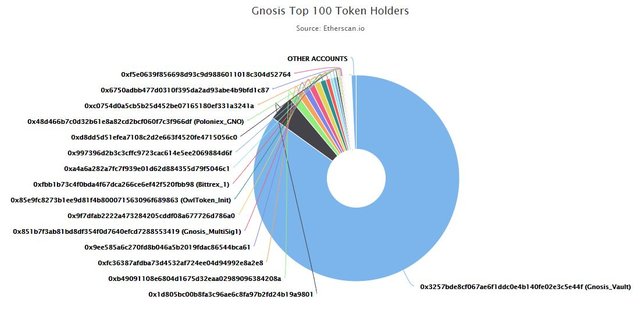

이 그림은 Gnosis라는 코인의 토큰 홀더 비율을 나타낸 것입니다. Gnosis는 ico당시 획기적인 네덜란드식 경매 방식으로 ico를 진행해 목표한 금액을 모금하고도 많은 양의 코인을 사내에 남겨두었습니다. Gnosis는 총 시가총액으로 계산을 하면 1억 달러에 달하는 시가총액을 보유하고 있으나 하늘색 부분(85%)를 제외하게 되면 1500만 달러로 시가총액이 줄어들게 됩니다.

이러한 방식으로 락업된 토큰/회사 보유 토큰을 제외한 토큰만을 이용해 시가총액을 계산한 것이 여러분이 일반적으로 Coinmarketcap에 들어가서 보는 시가총액인데요, 여기서 Gnosis는 겨우 1100만 달러의 유동 시가총액으로 나타나 있습니다.

https://coinmarketcap.com/ (유통되는 토큰만 시가총액에 적용)

https://coinmarketcap.com/coins/views/market-cap-by-total-supply/ (모든 코인을 시가총액에 적용)

은 확연히 다른 순위를 보여주고 있습니다.

CAV 공식 텔레그램 : CAV Official

짱짱맨 호출에 응답하여 보팅하였습니다.