Steuerliche Behandlung von Verlusten aus Bitcoin, Ether und Co.

Da ich immer wieder gefragt werde ob auch Verluste aus meinen Trading-Geschäften steuerlich geltend gemacht werden können, habe ich mich kurzfristig dazu entschlossen auch zu diesem Thema Bezug zu nehmen.

[Hinweis: die folgenden Darstellungen sind vereinfacht. Bei der Berechnung des zu versteuernden Einkommens wurden Pauschbeträge, Sonderausgaben und dergleichen außer Acht gelassen.]

Voraussetzungen

Grundvoraussetzung für die steuerliche Berücksichtigung von Verlusten ist, dass ein solcher auch realisiert wurde. Der Verlust muss tatsächlich auch "ausbezahlt" worden sein um seinen Weg in die Steuererklärung zu finden. Theoretische Verluste aus momentanen Kursschwankungen sind selbstverständlich noch nicht realisiert.

Eine weitere Voraussetzung ist die analoge Vorgehensweise des §23 Abs. 1 Satz 1 Nr. 2 EStG, welcher eine Versteuerung von Gewinnen aus Spekulationsgeschäften nur vorsieht wenn diese innerhalb eines Jahres realisiert wurden. Analog können Verluste auch nur geltend gemacht werden, wenn zwischen Ankauf und Veräußerung weniger als ein Jahr liegt. Darüber hinausgehende Verluste können steuerlich nicht berücksichtigt werden, da Gewinne analog auch steuerfrei bleiben wenn diese nach Ablauf der Spekulationsfrist realisiert wurden.

Die maßgebliche Norm für die Behandlung von Verlusten aus Spekulationsgeschäften ist der §23 Abs. 3 Satz 7 u. 8 EStG:

"Verluste dürfen nur bis zur Höhe des Gewinns, den der Steuerpflichtige im gleichen Kalenderjahr aus privaten Veräußerungsgeschäften erzielt hat, ausgeglichen werden; [...]. Die Verluste mindern jedoch nach Maßgabe des § 10d die Einkünfte, die der Steuerpflichtige in dem unmittelbar vorangegangenen Veranlagungszeitraum oder in den folgenden Veranlagungszeiträumen aus privaten Veräußerungsgeschäften nach Absatz 1 erzielt hat oder erzielt;[...]."

Anwendungsfall 1: Gewinne und Verluste aus Spekulationsgeschäften im gleichen Kalenderjahr

Nehmen wir an ein Steuerpflichtiger hat innerhalb eines Jahres aus Spekulationsgeschäften mit Bitcoins einen Gewinn von 5.000 € und mit Spekulationsgeschäften mit Ether einen Verlust von 3.000 € im Jahre 2017 erzielt.

Nach Maßgabe des o.g. Paragraphen dürfen diese beiden Geschäftsvorfälle miteinander verrechnet werden, so dass sich per Saldo ein Gewinn von 2.000 € aus Spekulationsgeschäften ergibt, der in der Anlage SO einzutragen ist.

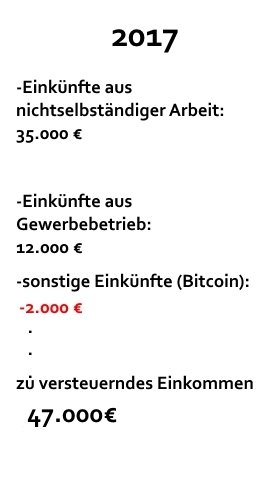

Anwendungsfall 2: Verluste im Kalenderjahr 2017

Übersteigen die realisierten Verluste aus Spekulationsgeschäften mit Bitcoin und Co. die Gewinne aus selbigen Geschäften oder wurden gar nur Verluste erzielt, ist dieser negative Saldo zunächst festzuhalten.

Habe ich im gleichen Kalenderjahr darüberhinaus positive Einkünfte aus einer nichtselbständigen Tätigkeit und einem Gewerbe, so dürfen Verluste aus Bitcoin und Co. nicht mit diesen Einkünften verrechnet werden. Ein Verlustausgleich ist nur mit Gewinnen aus Spekulationsgeschäften möglich. Das zu vesteuernde Einkommen bleibt unverändert.

Geht dieser Verlust dann ins Leere? - Nein, denn laut §23 Abs. 3 Satz 8 EStG stehen mir zwei Möglichkeiten zu, aus denen ich wählen darf.

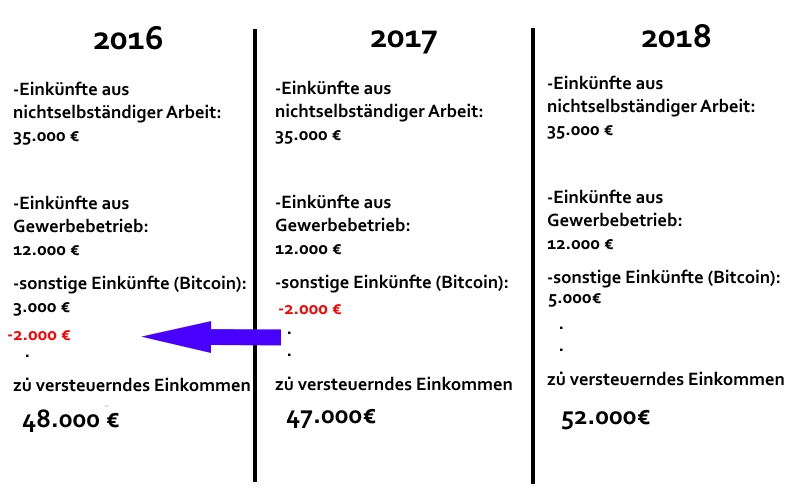

Möglichkeit 1: Verlustrücktrag in das vorangegangene Kalenderjahr

Der Verlust aus 2017 i.H.v. 2000 € wird vom Finanzamt fixiert (Gesonderte Feststellung) und ist nicht verloren. Durch einen Verlustrücktrag in das vorangegangene Kalenderjahr habe ich die Möglichkeit diesen Verlust mit den Gewinnen aus Bitcoin und Co. aus 2016 zu verrechnen. Natürlich auch dort nur in der Höhe, soweit sich kein negativer Saldo ergibt. Der damalige Einkommensteuerbescheid wird vom zuständigen Finanzamt entsprechend geändert.

Zu beachten ist, dass der Verlust nur EIN Kalenderjahr zurückgetragen werden kann; hatte ich dort bereits Verluste oder keine Einkünfte aus Spekulationsgeschäften steht mir Möglichkeit 2 zu.

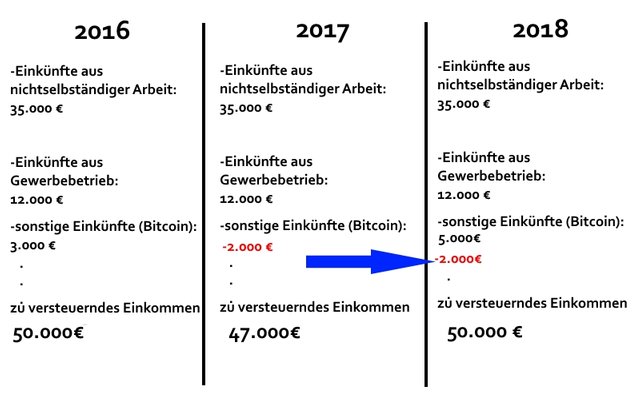

Möglichkeit 2: Verlustvortrag in folgende Kalenderjahre

Ist es für mich steuerlich günstiger oder konnte ich den Verlust durch den Rücktrag in 2016 nicht voll ausschöpfen, da sich dort kein negativer Saldo ergeben darf, habe ich die Möglichkeit den Verlust (bzw. Restverlust) in kommende Kalenderjahre vorzutragen, in so fern sich dort ausgleichsfähige Gewinne aus Spekulationsgeschfäten ergeben haben. Denn nochmal: Verluste aus Bitcoin und Co. dürfen NUR mit Gewinnen aus Bitcoin und Co. bzw. Spekualtionsgeschäften verrechnet werden.

Die Verluste aus 2017 mindern mein zu versteuerndes Einkommen also im Folgejahr oder den darauf folgenden Zeiträumen.

Abwandlung: Habe ich in 2018 nur 1.000 € Gewinn aus Bitcoin und Co. erzielt, so kann ich in diesem Jahr von meinem Verlust i.H.v. 2.000 € nur maximal 1.000 € steuerlich geltend machen. Die übrigen 1.000 € können in weitere Veranlagungszeiträume vorgetragen werden bis der Verlust aufgebraucht ist.

Ich hoffe ich konnte euch mit diesem Beitrag wieder ein wenig mehr Licht in das Dunkel des Steuerrechts geben und stehe für Fragen im Kommentarfeld natürlich gerne zur Verfügung. Ich freue mich auf weitere spannende Diskussionen rund ums Thema und werde euch weiterhin über die aktuelle Rechtslage auf dem Laufenden halten.

Besteuerung von Gewinnen aus Bitcoin, Ether und Co:

https://steemit.com/steuer/@steempavo/besteuerung-von-kryptowaehrungen-or-gewinne-aus-bitcoin-ether-und-co

Congratulations @steempavo! You have completed some achievement on Steemit and have been rewarded with new badge(s) :

Click on any badge to view your own Board of Honor on SteemitBoard.

For more information about SteemitBoard, click here

If you no longer want to receive notifications, reply to this comment with the word

STOPwow, really nice:) thank you very much (Y)

Hier bei Steem gibt es manchmal einige sehr gruselige Ansichten bzgl. wie man mit der Steuer bei Cryptowährungen umgehen kann. Umso mehr freut es mich, wenn man hier auf vernünftiges wie deinen Text sieht. Kann mein Verständnis der Sachlage nur bestätigen und denke, dass Du es wirklich gut und verständlich erklärt hast.

Vielen Dank:) ich gebe mir für meine Posts sehr viel Mühe und versuche das Steuerrecht im Kryptobereich sachlich, kompetent und dennoch für jeden verständlich zu erläutern. Freut mich, dass meine Beiträge auf Zustimmung stoßen.