После регистрации ООО: что делать в первую очередь (часть 2)

Начало статьи: https://steemit.com/ru/@angrybuh/posle-registracii-ooo-chto-delat-v-pervuyu-ochered-chast-1

Договор с оператором электронной отчетности

Очень рекомендую уже на начальном этапе рассмотреть возможность сдачи отчётности посредством сети интернет. Нет, вы не можете просто отправить отчёты по электронной почте, для того придётся либо заключить договор с оператором электронного документооборота, либо приобрести ЭЦП (электронная цифровая подпись). И то и другое будет вам стоить некую денежку. Суммы варьируются от двух-трёх тысяч в год, и покуда хватит жадности у конкретного поставщика.

Если ваша компания не стала переходить на упрощёнку и осталась на общем режиме, хотите того или нет, вы обязаны сдавать декларацию по НДС исключительно в электронном виде, так что вопрос надо-не надо для вас отпадает. Если сотрудников больше 25 человек, опять же электронная отчётность становится для вас обязаловкой. Для остальных - по желанию, но учтите, отчётов у ООО достаточно много и если вы каждый месяц будете бегать на почту России, ещё не известно, удастся ли сэкономить.

Список операторов можно найти на сайте налоговой: https://www.nalog.ru/rn77/taxation/submission_statements/operations/

Не буду рекомендовать кого-то конкретно, чтобы не сочли за рекламу. Пробегитесь по сайтам, сравните цены и выберите наиболее вам понравившегося.

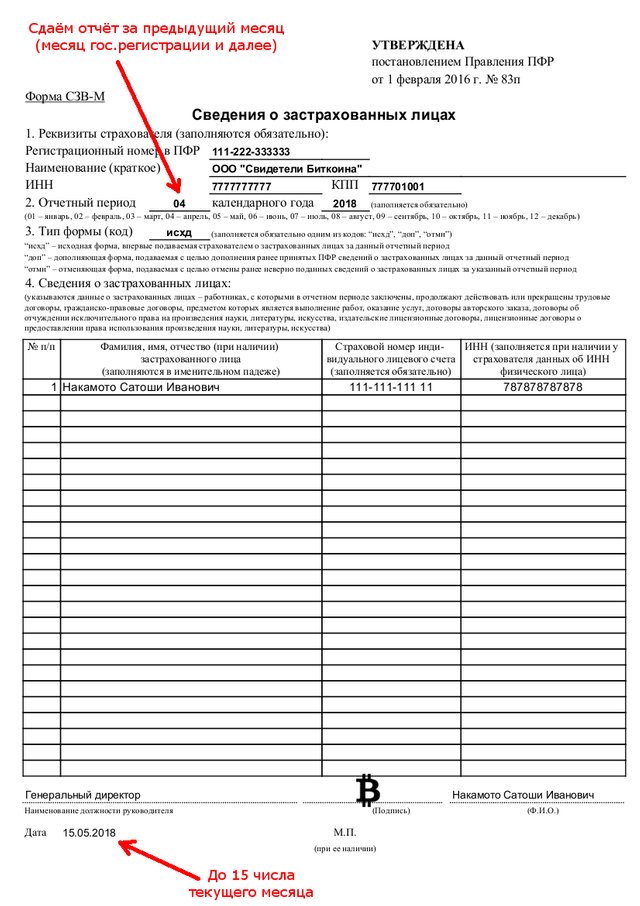

Ежемесячный отчёт СЗВ-М

Данный отчёт нужно сдавать до 15-числа месяца, который следует за отчётным, и месяц регистрации фирмы – не исключение. То есть за апрель надо отчитаться до 15 мая, за май до 15 июня и т.д.

Сведения о застрахованных лицах являются, пожалуй, самым простым отчётом из всех, однако, судя по судебной практике, штрафов надзорные органы за счёт него собирают немало. Почему? Такие забывчивые бухгалтера, кадровики и руководители. Я уже говорил в предисловии, легкомысленность может дорого стоить и никто ничего вам прощать, как начинающим бизнесменам, не станет.

Вся форма состоит из списка сотрудников и их страховых номеров с ИНН. Внимательно впишите реквизиты компании и работников, укажите правильно месяц за который отчитываетесь и будет вам счастье! Бланк качаем по данной ссылке. Если сотрудников больше 25 – отчёт нужно сдавать в электронном виде. Если меньше, то как вам удобно – хотите на бумаге, хотите по электронке.

Долгое время остаётся открытым вопрос, сдавать ли СЗВ-М, если директор является единственным учредителем общества, трудовой договор с ним не заключен, зарплата не начисляется и вообще фирма никакой деятельности не ведёт. Пенсионный фонд не раз менял свою точку зрения, то разрешая в таком случае отчёт не сдавать, то он им снова понадобится… В общем, последние письма, говорят о том, что сдавать СЗВ-М надо, пусть даже там будет один единственный учредитель. Потому придётся вам либо ежемесячно бегать на почту или в сам фонд, либо платить штраф 500 рублей минимум за каждый несданный отчёт. Но лучше заключить договор с оператором и сдавать отчётность по электронке, а фирму открывать не «просто на всякий случай», но для реального ведения бизнеса.

И пусть удавится ПФР...

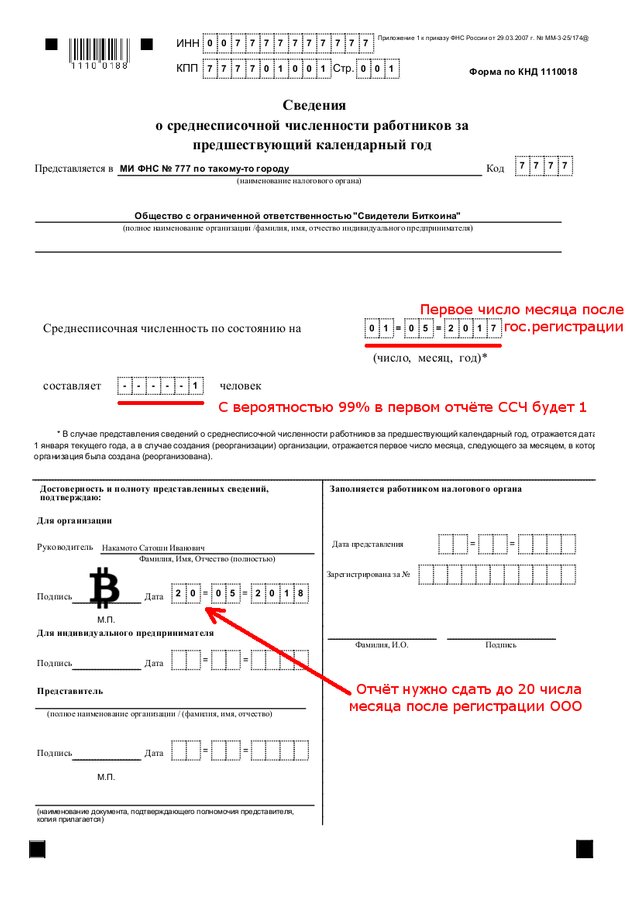

Сведения о среднесписочной численности работников

Не позже 20-го числа месяца, следующего за тем, в котором была зарегистрирована компания, необходимо отчитаться в налоговую о среднесписочном количестве ваших сотрудников. Например, если фирма зарегистрирована в марте, до 20 апреля необходимо сдать по ней сведения.

Отчёт не сложный, состоит всего из одной страницы. Вписывайте свои реквизиты и цифру, собственно ту самую численность. Вероятней всего то будет:

- число 0 - если директор является единственным учредителем и работает без трудового договора. Но повторюсь, лучше сразу оформить, пусть и чисто формально, отношения с руководителем. Кстати, налоговики очень не любят, когда в отчёте числиться именно 0 и настоятельно «рекомендуют» ставить хотя бы единицу.

- или 1 - в подавляющем большинстве случаев.

Уже запутались? А это я ещё и трети всех нюансов не рассказал… Ладно, чтобы не перегружать вас и не отпугивать, приведу пример расчёта среднесписочной численности:

Фирма зарегистрирована 10 апреля и этой же датой с директором заключён трудовой договор. 15 апреля на работу приняли 10 сотрудников, 25 апреля оформили ещё 5ых человек. Все оформлены на полную ставку. Получается следующая картина:

- с 1 по 9 апреля – 0 чел.

- с 10 по 14 апреля – 1 чел.

- с 15 по 24 апреля – 11 чел.

- с 25 по 30 апреля – 16 чел.

А вот дальше начинается самое интересное. Исходя из логики, именно среднесписочную численность за месяц нужно округлить до 7 и указать в отчёте. Ведь компания проработала только месяц! Именно так Росстат и рекомендовал поступать ранее, однако, если формально следовать последнему приказу, полученное число нужно поделить ещё дополнительно на 12 месяцев: 7,03/12 = 0,59 и лишь затем округлить до единицы. Вот такое у нас, друзья, законодательство, словоблудия на сотни страниц, а точного указания для конкретной ситуации днём с огнём не отыщешь.

Мы ещё разберём с вами подробно данный отчёт, его вам придётся в дальнейшем сдавать ежегодно до 20 января, а пока мой вам совет, именно в первый раз пишите 1 и не морочьте голову, в 99% случаев, то будет правильной цифрой.

Бланк, как всегда, можно скачать на сайте КонсультанПлюса. Кстати, я неспроста кидаю все ссылки на скачивание именно на данный ресурс. Если что-то вдруг устареет, К+ выдаёт сообщение «документ утратил силу», дабы вы не сдали неактуальную форму отчёта.

Обособленные подразделения

Понимаю, вряд ли вы планируете с самого начала создавать сеть филиалов, но необходимость регистрации обособленного подразделения (далее - ОП) вполне может возникнуть, если фактический адрес компании отличается от юридического.

Важно понимать, с точки зрения налоговиков, обособленным подразделением признаётся любое рабочее место для хотя бы одного из ваших сотрудников вне юридического адреса фирмы. Даже если работники появляются там от случая к случаю. Исключение сделано только для дистанционных сотрудников, что работают на дому, поскольку в данном случае, рабочее место не находится под контролем работодателя. Если рабочее место создаётся на срок менее месяца, ничего регистрировать также не нужно. А вот во всех иных случаях, придётся подать в налоговую сообщение по установленной форме (скачать можно здесь) в течение 30 дней после создания любого ОП. Иначе нарвётесь на штрафы, начиная от 10 тысяч рублей и до 10% всех доходов полученных от деятельности незарегистрированной обособки.

Заявление подаётся в налоговую по месту нахождения юридического адреса, дальше чиновники передадут его в инспекцию по месту ОП и там вас поставят на учёт в качестве налогоплательщика. В связи с этим часть отчётов придётся сдавать в несколько разных инспекций, что очень существенно затрудняет учёт. Впрочем, если разные адреса относятся к ведомству одной и той же налоговой, проблем не возникнет.

В фонды сообщать о новом подразделении нужно только если оно будет иметь отдельный баланс и расчётный счёт, но такие ОП создаются на практике очень редко. К тому же, к моменту создания подобных обособок вам точно потребуется хороший бухгалтер и, вероятней всего, не один.

Кассовый аппарат

Если вы принимаете от своих клиентов оплату наличкой, придётся приобрести онлайн-кассу. Штуковина недешёвая, требует большой аккуратности и сильно снижает ваши возможности мухлежа. В настоящее время практически все компании принудительно перевели на использование онлайн-касс, небольшая отсрочка осталась лишь у некоторых категорий юрлиц:

- До 1 июля 2018 года НЕ обязаны применять кассы организации, работающие в сферах розницы, общепита и продаж через автоматы и применяющие в отношении данных видов деятельности единый налог на вменённый доход (ЕНВД). Обратите внимание, при торговле пивом, онлайн касса нужна.

- До 1 июля 2019 года право НЕ использовать кассу остаётся у компаний, работающих во всех иных сферах, разрешенных при ЕНВД (т.е. кроме торговли и общепита) и применяющих данный режим, а также у фирм оказывающих услуги населению при условии выдачи бланков строгой отчётности. После указанной даты какие-либо исключения действовать перестают.

Так что компании на ЕНВД наслаждаются последним годом свободы, только не забывайте по требованию покупателя выдавать документ (товарный чек или квитанцию), подтверждающий приём денежных средств за соответствующие товары, работы, услуги. Остальным необходимо озадачиться приобретением онлайн-кассы ДО того, как вы начнёте принимать наличные или онлайн-платежи.

Есть ещё небольшой перечень видов деятельности, при которых расчёты могут вестись без применения кассы. Можете глянуть вот тут. Если найдёте свой случай, про муть с онлайн-кассами можно забыть))

Сертификация

Существует довольно большой пласт продукции, что может влиять на безопасность и здоровье людей. Если вы производите или торгуете именно такими товарами и услугами, необходимо получить на них сертификаты/декларации соответствия ГОСТу или техническому регламенту.

С перечнями продукции, подлежащей обязательной сертификации, вы можете ознакомиться на официальном сайте Роспромтеста по ссылке: http://www.rospromtest.ru/content.php?id=14

Если вы только лишь продавец, запросите сертификаты у своих поставщиков или производителей. Предоставить не могут – ищите других, штрафы за нарушение требований обязательной сертификации и стандартизации очень серьёзные, вплоть до уголовной ответственности и конфискации товаров и всего оборудования. Если же планируете заняться производством подобного вида продукции сами, будьте готовы к некислым затратам и долгой бюрократической волоките.

Лицензирование

Перечень видов деятельности, на которые требуются лицензии, приведён в статье 12 Федерального закона от 04.05.2011 N 99-ФЗ. Среди оных: образовательная, медицинская, охранная деятельность, перевозки пассажиров автомобильным транспортом (более восьми человек), криптография, услуги связи, управление многоквартирными домами и другая движуха. Отдельные законы предусматривают получение лицензии при осуществлении производства и оборота алкоголя (для продажи пива лицензия не нужна), кредитной, страховой деятельности. Есть разная другая экзотика, я перечислил лишь те сферы, что периодически встречаются в малом бизнесе.

Для получения лицензии необходимо обращаться в территориальные отделения органов исполнительной власти, которые указаны в Постановлении Правительства от 21 ноября 2011 г. № 957. Там же указано за какие именно виды деятельности отвечает тот или иной орган.

От вас потребуется госпошлина, как минимум 7 500 рублей (зависит от конкретного вида деятельности, например для розничной торговли алкоголем – лицензия стоит 65 тысяч в год), и соответствие целому ряду требований. Это может быть наличие в штате сотрудников с определённой квалификацией, помещение в собственности или аренде с такими-то характеристиками, уставный капитал гораздо более внушительной суммы, нежели 10 тысяч рублей и т.п. Подробную информацию можно найти на сайте госоргана, в чьём ведомстве находится интересующая вас сфера, подлежащая лицензированию.

Ведение деятельности без лицензии чревато административной и даже уголовной ответственностью. Штрафы идут от 40 и до 300 тысяч рублей с возможной конфискацией имущества и арестом руководства компании.

«Забота о малом бизнесе»

Скорее всего, вы не раз слышали по телевизору высокопарные речи про заботу о малом бизнесе, субсидиях, льготах для начинающих бизнесменов и прочее. В связи с этим некоторые бизнесмены наивно полагают, что первые несколько лет могут отчётность никуда не сдавать, в казну ничего не платить и даже надеются получить деньги от государства. Не стоит верить пропаганде по телевизору, и сейчас вы узнаете почему.

В своё время была большая шумиха по поводу так называемых налоговых каникул. В итоге их даже ввели, но только для впервые зарегистрировавшихся индивидуальных предпринимателей. Да и те по большей части остались в пролёте. ООО же законотворцы просто оставили за бортом.

Теперь про надзорные каникулы. Вроде на словах всё красиво: контролирующие органы не будут проводить плановых проверок малого бизнеса до конца 2018 года (сейчас обсуждается продление этого чудо-проекта до конца 2020). Сразу же выясняется, налоговая, пенсионный фонд, ФСС, прокуратора – небольшие компании проверять по-прежнему могут. Ну ладно, подумали бизнесмены, хоть трудовая инспекция, пожарники и прочие пиявки бабло сосать перестанут. Ага, мечтать, как говориться, не вредно. Внеплановых проверок-то можно устраивать сколько угодно! Что надзорные органы постоянно и делают.

Гранты, субсидии, прочие сказки – выдаются по факту только «своим». Предприниматель с улицы, будь у него хоть трижды гениальный стартап, никому среди братства чиновников не интересен.

Единственными реальными льготами остаются пониженные налоговые ставки для некоторых видов социально-значимой деятельности, да специальные налоговые режимы, аля упрощёнка. Также у малого бизнеса чуть проще учёт и отчётность, но рассчитывать на какие-то особые привилегии явно не стоит.

The end

В одной статье всего не опишешь, например я сознательно не стал ничего говорить про учётную политику, которая должна быть составлена в течение 90 дней после гос.регистрации. Во-первых, она никуда не сдаётся (только по запросу на проверке), а во-вторых бесполезно рассматривать её составление, пока мы не изучили с вами как следует учёт на предприятии. Обо всём самом важном на данном этапе я рассказал, знаний на первое время у вас и так теперь более чем достаточно.

На этом мы заканчиваем цикл статей, касающихся открытия нового бизнеса. Теперь вы ясно видите разницу межу ООО и ИП, понимаете важность выбора системы налогообложения, знаете как зарегистрировать фирму или стать предпринимателем, и что нужно сделать в первую очередь после государственной регистрации. Впереди нас ждёт ещё много статей, ну а пока предлагаю немного передохнуть и переварить полученный объём информации. С вами был Егор Михнегер, до новых встреч!