올바른 가치 평가 방법이란? 간단한 사례와 방법

가격은 당신이 지불하는 것이고, 가치는 당신이 얻는 것이다 - 워런 버핏

가치 평가는 예술이자 과학이다. 가치 평가는 객관적인 일이 아니며, 평가 과정에서 필연적인 여러 가정과 편향이 가치에 영향을 미치게 되기 때문에, 내재가치는 거의 주관적인 값이다. 즉, 투자자마다 다 내재가치에 대한 생각이 다르며, 또 다를 수밖에 없다는 말이다.

투자자들이 가치 평가 척도로 가장 많이 사용하는 것이 주가 수익 배수(PER)다. 투자자들은 해당 주식에 투자할지 결정할 때, PER 배수를 기준으로 '싼지' 여부를 판단한다. PER 배수가 낮은 주식은 저평가되었다고 보며, 높은 주식은 고평가되었다고 본다. 하지만 과연 실제로 그럴까?

만일 그렇지 않다면 PER 배수를 잘못 사용하고 있는 것이다. 그 이유를 설명해 보자.

투자자는 사업의 질, 성장 전망, 업계 상황, 시장 점유율 및 수익의 예측 가능성 등과 같은 다양한 요인에 근거에 가치를 부여한다.

기업은 투자 자본 수익(ROIC)이 자본 비용보다 많은 경우에 가치를 창출한 것이다. 따라서 기업마다 ROIC와 성장률이 다 다르기 때문에 가치도 달라야 한다. 그러므로 이러한 요인들을 고려하지 않고 단순히 PER 배수만 놓고 비교한다면 잘못된 결론에 이르게 된다.

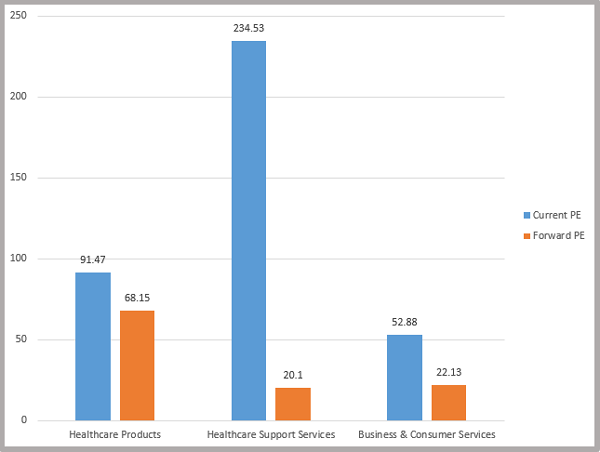

예를 들어, 서로 다른 산업에 속한 두 기업은 다른 방식으로 가치를 평가해야 한다. 헬스케어 분야의 기업은 소비재 및 서비스 기업보다 주가 수준이 높은 경향이 있다. 그 차이는 경기 사이클, 산업 동향 및 위험에 대한 정서 등의 요인들 때문에 발생할 수 있다. 두 기업 간에 서로 비즈니스 모델이 다르고, 다른 산업에 속해 있음을 감안할 때, 한 기업이 다른 기업에 비해 저평가되었다는 가정은 잘못된 것이다.

두 번째 요소는 품질이다. 품질 좋은 사업을 하는 기업이 경쟁 기업들보다 높은 가치를 지닌다는 것은 당연하다. 해자가 있는 기업이 없는 기업보다 더 가치가 있다. 따라서 투자자들은 훌륭한 제품을 통해 시장 점유율을 높이는 시장 리더 기업에게 기꺼이 프리미엄을 지불한다. 이 기업들이 경쟁 기업들보다 수익성도 더 좋고, 성장 잠재력도 더 높다. 따라서 우량 기업들이 경쟁 기업들보다 할인되어 거래되는 경우는 거의 없다.

계속해서 수익을 발생시키는 요소가 있는 기업 역시 더 높은 가치가 주어진다. 투자자들이 수익의 안정성과 예측 가능성에 기꺼이 프리미엄을 지불하기 때문이다. 반복적인 수익 흐름은 소득 변동성에 완충 역할을 한다. 결과적으로, 이런 기업들은 위험이 적고, 성장 기회를 더 많다.

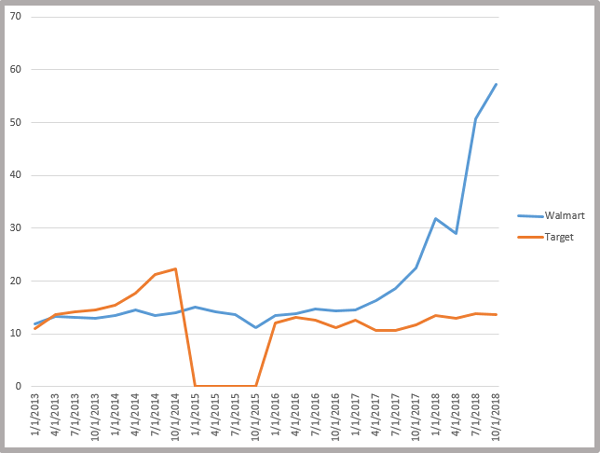

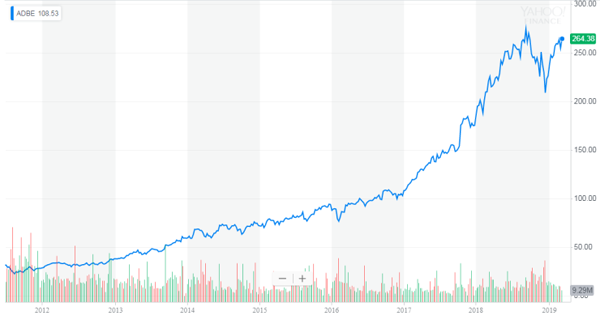

어도비를 예로 들면, 2007년에서 2012년까지 사업이 정체되었다. 매출은 성장을 멈췄고, 주가 역시 2000년에서 2012년 사이 정체되었다.

다른 대부분의 소프트웨어 기업들과 마찬가지로, 어도비는 컴퓨터 프로그램을 실제 CD로 판매했다. 하지만 2012년 변화를 맞게 된다. 일회용 제품 판매를 중단하고, 온라인을 통해 프로그램을 팔기 시작했다. CD를 판매하는 대신, 클라우드 서비스를 통해 가입자에게 월 30달러의 요금을 부과했다. 이 온라인 회원제 모델로 전환한 후 주가가 830% 상승했다.

PER 배수를 올바르게 사용하는 방법

단계 1: (일회성 수익을 제외한) 조정 수익에 따라 PER 배수를 계산한다.

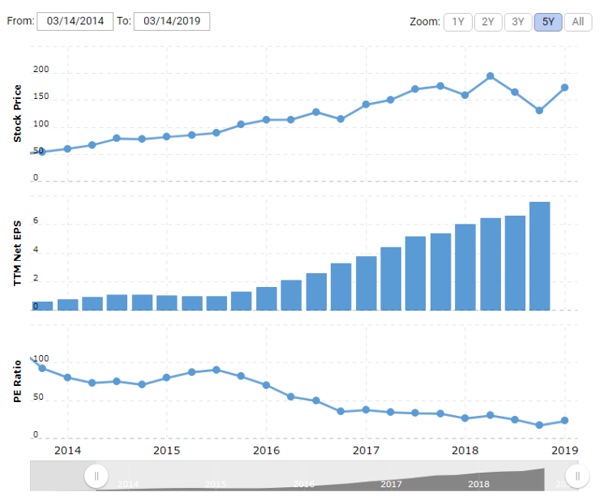

단계 2: 과거 PER 배수와 현재의 PER 배수를 비교한다. 과거 5년 동안 평균 PER 배수를 구한 후, 이를 비교 대상으로 삼는다. 현재 PER 배수가 평균에서 2 표준편차 벗어나 있을 경우, 고평가/저평가로 고려할 수 있다.

3 단계: 경쟁 기업들의 PER 배수를 구해 이들과 비교한다. 경쟁 기업들에 비해 PER 배수가 낮다면, 시장이 왜 그렇게 낮은 주가를 책정하고 있는지 이유를 찾아야 한다. 주가가 싼 데는 대게 다 그만한 이유가 있기 마련이다.

올바른 가치 평가 방법의 선택

초보 투자자들은 기업의 가치 평가에 갈피를 잡지 못할 수 있다.

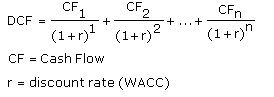

기업의 가치 평가에는 전통적으로 2가지 방식이 사용된다. 첫 번째는 현금 할인법으로, 기업의 미래 예상 현금 흐름의 현재 가치로 할인해 평가한다. 두 번째는 상대 가치 평가로, 비교 대상 기업을 정해놓고, 수익, 현금 흐름, 장부 가치 또는 매출을 비교해 봄으로써, 가치를 추정한다.

여기서 가상의 투자자 존의 대역으로 설명해 보자.

존은 100만 달러짜리 아파트를 샀고, 지금까지 60만 달러만 지불했다. 아직 은행에 40만 달러를 더 지불해야 한다는 말이다(단순화를 위해 계산에 이자는 포함하지 말자).

존은 저축을 통해 은행에 20만 달러의 예금이 있고, 40만 달러 상당의 투자 포트폴리오도 있다.

이제 그의 추정 순자산의 다음과 같다:

순자산 = 은행 예금(20만) + 투자 포트폴리오(40만) + 아파트에 지불한 금액(60만) = 120만 달러

이 120만 달러가 향후에 유동화 또는 현금화할 수 있는 유동성 순자산이다.

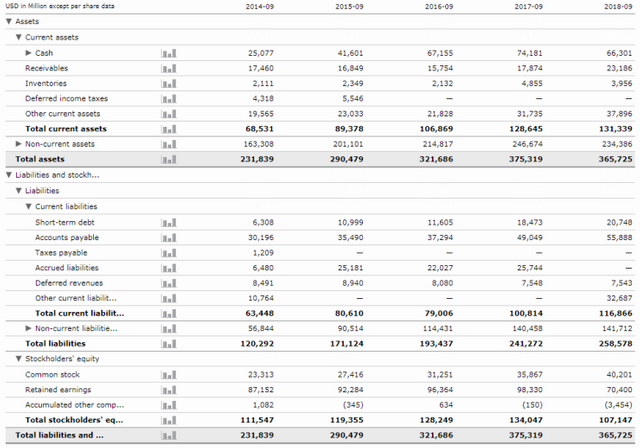

기업의 가치를 평가한다는 맥락에서, 고정 자산과 유동 자산 같은 대차대조표 상의 개념을 사용할 수 있다. 기업의 고정 자산과 유동 자산에서 부채를 차감한 금액이 순자산가치(Net Asset Value)다.

(애플의 대차대조표)

두 번째 방법은 잠재적 수익으로부터 가치를 구하는 것이다. 다시 존을 부르자. 존의 연봉은 20만 달러이고, 향후 6년 동안은 인상이 없다고 가정하다.

상황이 변하지 않을 경우, 존은 향후 6년 동 총 120만 달러를 벌어들일 것이다. 이러한 현금 흐름은 아직 손에 넣은 것이 아니기 때문에, 존이 직장을 바꾸기로 결정한다면 반드시 미래 수익을 고려해야 한다.

이러한 맥락에서, 잠재적 수익으로 기업을 평가하는 것이다. 기업이 매년 수익을 증가시킬 수 있는 능력이 기업의 가치를 결정한다. 성장률이 높은 기업은 미래에 더 많은 수익을 창출할 가능성이 높으며, 따라서 투자자들은 이런 기업에 기꺼이 더 높은 프리미엄을 지불한다.

실제 애널리스트는 간단한 모델부터 복잡한 모델에 이르기까지 다양한 모델을 사용해 자산을 평가한다. 이제 주식의 가치를 결정해 투자 대상으로 삼는 데 도움이 되는 간단한 기법에 대해 알아보자.

자산 기반 가치 평가

예: 순 유동자산 가치(Net Current Asset Value), 순 운전자본 가치Net Working Capital Value), 주가 유형 장부 가치(Price to Tangible Book Value) 및 기업 가치(Enterprise Value)

공식:

순 유동자산 가치(Net Current Asset Value) = 유동 자산 – 총 부채 – 외부 주주 지분

순 운전자본 가치(Net Working Capital Value) = (현금 및 현금 등가물 + 0.75 * 매출채권 + 0.5 * 재고) – 총 부채 – 외부 주주 지분

주가 유형 장부 가치(Price to Tangible Book Value) = ((현금 + 토지/건물 + 투자 부동산 + 단기 및 장기 투자) – 총 부채 – 외부 주주 지분)/ 시가총액

기업 가치(Enterprise Value) = 시가총액 + 총 부채 + 외부 주주 지분 – 총 현금 및 현금 등가물

대상: 자산 집약적 산업(부동산, 건설, 토목, 제조 등)

자산 기반 기차 평가는 주로 기업의 우량 자산에 초점을 맞추고, 수익은 덜 중요하게 여긴다. 우량 자산이란 현금, 현금 등가물, 단기 및 장기 투자, 예금, 매출 채권, 재고 자산, 투자 부동산, 토지/건물, 다른 기업 및 자회사에 대한 전략적 투자 등이다.

자산 기반 가치 평가의 핵심은 대차대조표 항목의 가치를 보수적으로 추정하는 것이다. 예를 들어, CD를 제조하는 기업의 경우, CD 수요가 전 세계적으로 낮고 감소하는 추세이기 때문에, 재고 평가에 큰 할인율을 적용해야 한다. 따라서 만일 현재 재고가 1억 달러 상당 쌓여있디만, 최소한 50% 이상 가치를 낮춰잡아야 한다. 만일 이 기업이 청산되어, 재고 떨이에 나서게 될 경우의 가격도 감안해야 한다. 마찬가지로 대차대조표 상의 다른 자산 역시 사업의 성격에 따라 적절한 할인율을 적용해야 한다.

현금 흐름 할인

방법: EBITDA, EBIT, 순이익 또는 잉여 현금 흐름에 대한 할인

공식:

대상: 현금 흐름이 안정적인 성숙한 기업(통신, 유틸리티, 대중교통 및 헬스케어)

현금 흐름 할인 모델(DCF)은 복잡하고 주관적일 수 있으며, 현금 흐름에 부여하는 가치와 할인율은 미래에 대한 가정일 뿐이다. 하지만 DCF 분석의 목적은 투자자가 투자 대상으로부터 시간의 가치를 감안해 받을 수 있는 현금 흐름을 추정하고자 하는 것이다. DCF 분석은 가정을 보수적으로 잡는다는 유용한 가치 평가 도구가 될 수 있지만, 가정이 잘못되게 되면 예상 가치가 크게 달라질 수도 있다.

일반적으로 DCF 분석은 기업의 가중 평균 자본 비용(weighted average cost of capital; WACC)을 가정해 최종 가치를 예측한다. 해당 기업뿐만 아니라 산업에 대한 지식과 거시 경제적 환경까지 고려해 세심한 판단이 필요하다.

따라서 DCF 분석은 쉽게 결과를 얻을 수 있는 만큼, 투자자마다 다를 수 있고, 애초에 가정이 잘못되었을 경우 실제 내재가치와 아주 다른 결과물이 나올 수 있다. 개인적으로 DCF 분석을 선호하지 않지만, 현금 흐름이 아주 예측 가능하고, 사업 환경이 안정적인 기업에는 사용하기 좋다.

주가 배수를 통한 가치 평가

도구: 주가 수익 배수(PER). EV/(EBITDA 또는 EBIT 또는 잉여 현금 흐름), 주가 매출 배수(PSR) 등

대상: 모든 유형의 기업

다목적이고, 간단하며, 신뢰할 수 있는 가치 평가 방법이다. 이 방법은 투자자가 기업의 주인의 관점에서 평가할 수 있게 해준다. 어떤 기업의 (EV/잉여 현금 흐름) 5배이며, 과거 5년 동안 현금 흐름이 일정하게 유지되어 왔고 앞으로도 안정적으로 유지될 것으로 보인다면, 이 기업의 주인은 연간 20%의 수익을 얻을 수 있다고 볼 수 있다.

PER 배수는 산업 내 유사한 기업들을 서로 비교해 볼 수 있게 해준다. 따라서 산업 안에서 저평가된 보석을 찾는 데 도움이 될 수 있다. 하지만 이러한 배수를 하나만 적용해서는 안 된다. 투자자는 사업의 성격과 현금 흐름의 일관성을 제일 먼저 고려해야 한다.

기업의 가치 평가 방법은 다양하며, 방법마다 사용할 수 있는 정보다 수없이 많다. 일반적으로 기업의 제대로 된 가치 평가를 방해하는 주된 요인은 다음 두 가지다.

• 불확실성과 예측 불가능성

• 인간의 오류 및 오판

체계적인 과정을 만들고, 기술을 이용하고, 투자 결정을 내린 이유를 적어두는 등으로 이러한 오류를 최소화하도록 노력할 수는 있지만, 미스터 마켓의 본성과 인간의 편향성을 완전히 없앨 수는 없다. 따라서 이 주제를 다루는 “행동 경제학”이 탄생한 이유이기도 하다.

투자 과정에서 가치 평가가 중요한 부분이지만, 유일한 것은 아니다. 가치 평가는 예술이며, 모든 기업에 맞는 한 가지 평가 방법 같은 건 존재하지 않는다. 다양한 가치 평가 방법을 사용해 보고, 거기서 아이디어를 얻어, 자신만의 방법을 만드는 것이 바람직하다. 사업 환경, 사업의 품질, 재정적 건전성을 제쳐두고 기업의 가치를 평가하는 우를 범하지 말기 바란다.

자료 출처: The Asian Contrarian, "Choosing The Right Metrics To Value A Stock"