주요 펀드 매니지먼트 포트폴리오: 엘리엇 매니지먼트(Elliott Management)

* 이번 포스팅은 제가 참여하고 있는 프로젝트 '네버슬립 투자레터'에서 맡고 있는 '주요 펀드 매니지먼트의 포트폴리오 분석' 중 6월호에 실린 내용입니다.

* 월간 프로젝트 '네버슬립 투자레터'는 유료 서비스로 배포되고 있는 자료로서 매달 시황과 시장전망, 증시 이슈 분석, 배당주 분석, ETF 투자와 ADR 투자 등 다양한 정보를 접하실 수 있는 전문 투자레터입니다. 이 프로젝트에 관심이 있는 분들은 이 링크에서 다른 내용도 확인하실 수 있습니다.

1.13F 보고서

미국 증권거래위원회(Securities and Exchange Commission, SEC)에서는 자산 1억 달러가 넘는 헤지펀드나 기관투자가들에게 의무적으로 분기마다 보유지분의 변동사항을 13F라는 보고서 양식을 통해 보고하도록 규정하고 있다.

유명 투자자들의 분기별 투자활동과 함께 보유현황의 변동을 확인할 수 있다는 측면에서 13F 보고서는 개인 투자자에게 매우 유용한 투자정보를 제공한다고 할 수 있다.

단, 13F 보고서는 매 분기가 종료 후 45일 이내에 보유자산의 변동사항을 보고하게되어 있어 보고서를 확인하는 시점에서 단기 투자지분에 대한 실제정보가 보고서 내용과 다를 수 있다는 점과 SEC의 규정이 옵션 포지션에 대한 보고는 필수이나 매수나 매도 포지션 명시의 의무를 규정하지 않는다는 점은 유의해야 할 것이다.

2. 엘리엇 매니지먼트(Elliott Management)

엘리엇 매니지먼트(Elliott Management)는 변호사출신 미국 억만장자 투자가인 폴 엘리엇 싱어가 1977년 설립한 ‘행동주의 헤지펀드’이다. 행동주의 펀드는 주식을 매입한 후 경영에 적극 간섭해 경영전략 변경, 구조조정, 지배구조 개편 등을 요구하면서 이를 바탕으로 주가를 끌어올리는기업가치를 끌어올리는 스타일의 투자전략을 고수하는 공격성향의 펀드이다. 현재 세계각국의 퇴직연금, 국부펀드, 공공기금, 투자재단, 투자운용사 펀드 등으로부터 투자를 받아 340억달러 이상의 자산을 운영하고 있다.

3. 엘리엇 매니지먼트의 섹터별 포트폴리오 현황

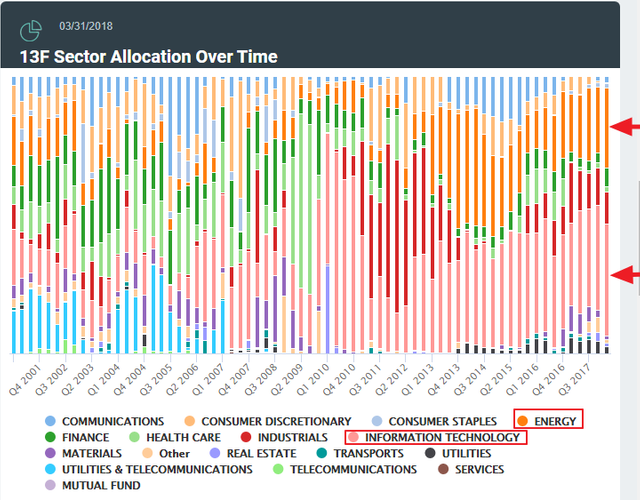

아래는 엘리엇 매니지먼트의 섹터별 전체 포트폴리오이다.

※출처: 웨일위즈덤(whalewisdom.com), investank.org

붉은 화살표가 가리키는 에너지(energy)와 IT(information technology)가 엘리엇 매니지먼트의 포트폴리오 상에서 가장 큰 비중을 차지하고 있는 것을 볼 수 있다. 에너지 섹터의 경우 전체 포트폴리오에서 차지하는 비중이 전분기 23.69%에서 28.87%로 소폭 축소되고, IT 섹터는 38.05%에서 40.68%로 확대되었다.

4. 엘리엇 매니지먼트의 상위 10개 주식 보유 현황과 증감분

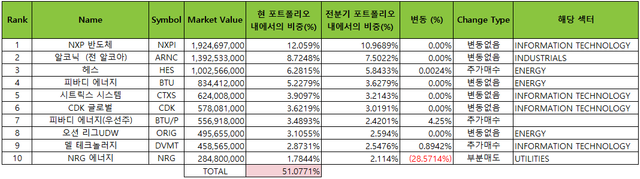

엘리엇 매니지먼트의 2017년 4분기 상위 10종목 보유 현황을 살펴 보기로 한다. 단, 상위 10종목에서 옵션 포지션, 회사채와 채권은 제외하였다.

※출처: 웨일위즈덤(whalewisdom.com), investank.org

신규매수를 통해 상위권에 진입한 종목은 없으며 상위 10종목의 전체 포트폴리오 내에서의 비중은 51.08%를 차지했다.

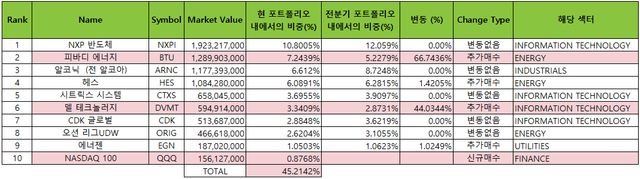

아래는 2018년 1분기 상위 10종목 보유 현황이다. 마찬가지로 상위 10종목에서 옵션 포지션, 회사채와 채권은 제외하였다.

※출처: 웨일위즈덤(whalewisdom.com), investank.org

추가 매수를 통해 피바디 에너지(BTU)가 비중 4위에서 2위로, 역시 추가 매수를 통해 델 테크놀러지(DVMT)가 비중 9위에서 6위로 올라섰으며 신규매수를 통해 QQQ가 새로 비중 순위 10위에 올랐다.

5. 엘리엇 매니지먼트의 포트폴리오 분석

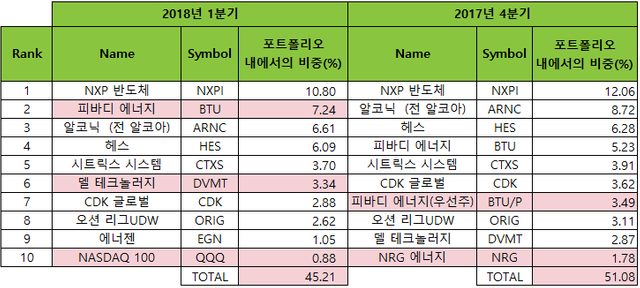

상위 10종목이 전체 포트폴리오에서 차지하는 비율은 지난 분기 51.08%에서 이번 분기 45.21%로 다소 낮아졌다.

※출처: 웨일위즈덤(whalewisdom.com), investank.org

하지만, 지난 분기 상위 10종목 중 IT섹터가 차지하는 비중은 43.98%, 에너지 섹터가 차지하는 비중은 35.45%이었고, 이번 분기 상위 10종목 중 IT섹터가 차지하는 비중은 45.83%, 에너지 섹터가 차지하는 비중은 35.28%로 비슷한 비중을 유지하고 있어 전체 포트폴리오는 견고하게 리밸런싱되고 있는 느낌을 받는다.

다음으로 눈에 띄는 점은 피바디 에너지의 우선주(BTU/P)와 NRG 에너지의 보유분을 전량매도하고 추가매수를 통해 피바티 에너지 일반주의 비중을 높였다는 점이다. 사실 피바디 에너지의 일반주는 2017년 2분기에 신규매수를 했었다. 그 후 2017년 3분기에 처음으로 우선주를 매수한 이래 2분기만에 투표권 없는 우선주를 전량매도하고 일반주를 추가 매수하여 피바디 에너지의 27.24%를 차지하게 되었다는 점은 눈여겨 볼 사항이다.

※출처: 웨일위즈덤(whalewisdom.com), investank.org

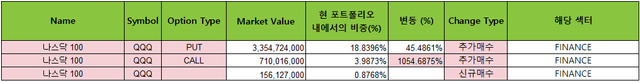

상위 10종목 리스트에서는 의도적으로 제외하였지만, 옵션과 채권까지 감안하면 QQQ 풋 포지션이 엘리엇 매니지먼트의 전체 포트폴리오의 18.84%로 가장 높은 비중을 차지하고 있다. 과도하게까지 보이는 QQQ의 보유분에 대해서는 당장 코멘트나 해석을 시도하기 보다는 예의 주시하면서 다음 몇 분기의 상황을 지켜보기로 하자.

그와 더불어 이번 분기 포트폴리오에서 QQQ 콜 옵션의 포지션이 열 배가 넘게 변동이 있던 점과 함께 QQQ의 현물이 신규매수 되었다는 점이 이채롭다. 일단 현물 매수와 콜 옵션 포지션의 관계는 콜 옵션 매도의 헤지를 위한 현물 매수로 해석하는 것이 일반적이겠지만, 상위 10종목 중 IT 섹터가 차지하는 비중이 45%를 넘는 엘리엇 매니지먼트의 포트폴리오를 감안했을 때 QQQ의 콜 옵션과 현물매수의 관계를 명확히 이해하기 어렵다. 아마도 차후 혹은 차차후 분기 엘리엇 매니지먼트의 IT 섹터가 어느 방향으로 변하느냐를 지켜보면 엘리엇 매니지먼트의 의도가 명확해 질 것이라고 생각한다.

* 월간 프로젝트 '네버슬립 투자레터'는 유료 서비스로 배포되고 있는 자료로서 매달 시황과 시장전망, 증시 이슈 분석, 배당주 분석, ETF 투자와 ADR 투자 등 다양한 정보를 접하실 수 있는 전문 투자레터입니다. 이 프로젝트에 관심이 있는 분들은 이 링크에서 다른 내용도 확인하실 수 있습니다.

이전 포스팅 내용이 궁금하시면 아래에서 찾아보실 수 있습니다.

어닝 플레이

옵션 기초

인사이트 및 뉴스