조세조약상 이자소득

국세청 '비거주자·외국법인의 국내원천소득 과세제도 해설 '에 대한 내용입니다.

- 이자소득의 범위

우리나라가 체결한 대부분의 조세조약은 이자소득을 “모든 종류의 채권으로부터 발생되는 소득” 및 “이자소득이 발생한 국가의 세법에서 이자소득으로 규정하고 있는 소득” 등과 같이 매우 넓게 규정하고 있습니다. 따라서 조세조약상의 이자소득은 국내 세법의 이자소득과 크게 다른 내용은 없습니다.

가. 원천지국 결정기준

이자소득의 원천지국을 정함에 있어 우리나라가 체결한 모든 조세조약은 이자지급자의 거주지국에 그 원천이 있는 것으로 규정하고 있습니다. 또한 비거주자 등의 국내 고정사업장이 자금을 차입하고 그 고정사업장이 그 차입금에 대한 이자를 부담하는 경우에는, 그 고정사업장을 가지고 있는 자의 거주지국과는 관계없이, 그 고정사업장이 소재하는 체약국에서 발생한 소득으로 보도록 규정하고 있습니다.

나. 연불판매 이자 등

우리나라가 필리핀, 프랑스, 오스트리아, 방글라데시, 벨라루스, 남아프리카공화국, 독일, 몰타, 모로코, 슬로바키아와 체결한 조세조약에서는 산업적・상업적 또는 과학적 장비의 신용판매 및 상품의 신용판매와 관련하여 지급하는 연불판매이자를 이자소득으로 규정하고 있습니다(국내세법상은 사업소득). 또한 한・이집트조세조약은 부동산담보채권이자를 부동산소득으로 규정하고 있습니다(국내세법상은 이자소득).

- 과세원칙

가. 제한세율 과세

조세조약상 비거주자의 이자소득에 대하여는 그 이자소득이 발생한 국가(원천지국)에서 국내세법에 따라 과세할 수 있습니다. 그러나 그 이자의 수취인이 동 이자의 수익적 소유자인 경우에는 일정한 세율(제한세율)을 초과하여 과세할 수 없습니다. 그 제한세율은 통상 5∼15%입니다. 다만, 헝가리, 아일랜드, 러시아와 체결한 조세조약에서는 이자소득에 대하여 거주지국에서만 과세할 수 있습니다.

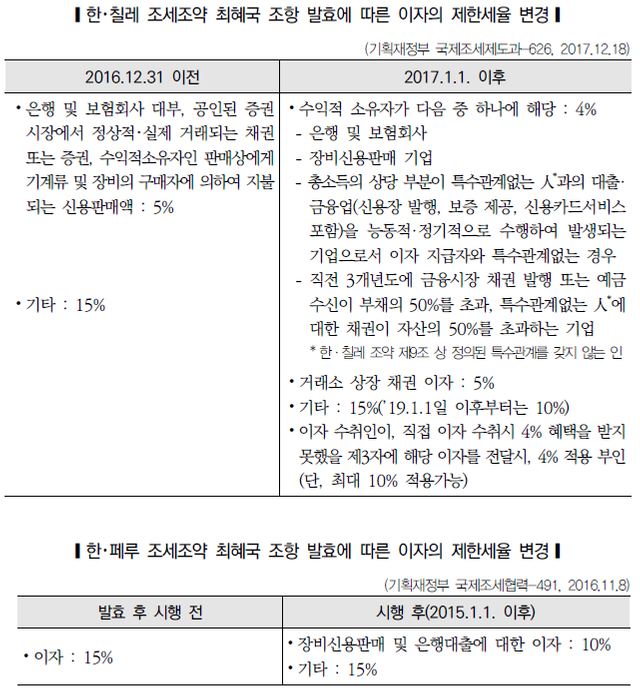

일부 조세조약 체결국의 경우 조세조약상 최혜국 조항에 따라 제한세율이 수시로 변경되는 경우가 있습니다.

나. 제한세율 적용배제

이자의 지급원인이 되는 채권이 비거주자 등의 국내 고정사업장과 실질적으로 관련되는 경우에는 당해 조세조약 규정에 의하여 그 이자에 대한 과세를 함에 있어서 그 이자에 대하여는 제한세율이 적용되지 아니하며 사업소득으로 보아 사업소득의 조항을 적용하여 과세됩니다(소법§121②・§122, 법법§97①, MTC§11④).

또한 그 이자의 수취인이 동 이자의 수익적소유자가 아닌 경우에는 제한세율이 적용되지 아니합니다.

다. 특수관계자간 거래에 대한 과세조정

이자 지급자와 수익적 소유자가 특수한 관계로 인하여 그 이자액이 그 지급자와 수익적 소유자가 독립적이었다면 합의되었을 금액을 초과하는 경우에 제한세율 등 당해 조약상 이자 조문의 혜택은 정상이자율에 의하여 계산한 이자에 대하여만 적용하고 그 이자의 초과부분은 국내법에 따라 과세됩니다.

- 비과세소득

우리나라가 체결한 조세조약 중에는 다음과 같은 특정이자에 대하여는 원천지국에서 과세할 수 없도록 규정하고 있는 조약이 있습니다. 그 범위는 조세조약에 따라 다르므로 각 조세조약을 참고하여야 합니다.

① 정부・중앙은행이 수취하는 이자

② 정부・중앙은행의 출자기관이 수취하는 이자

③ 수출입은행의 보증 및 공여차관이자

④ 연불판매이자

Upvoted! Thank you for supporting witness @jswit.