스위스 당국이 바라보는 ICO란? [FINMA Guideline 번역본]

안녕하세요 스티밋 여러분!

지난 달 기회가 되어 스위스 Crypto Valley에 다녀왔습니다.

스위스는 암호화폐 관련된 법안이 정말 빠르더군요..!

그래서 그런지 ICO 조직자들과 정부 간의 교류가 활발하다고 합니다.

지난 2월, 스위스 연방금융감독청(FINMA)가 ICO 문의에 관해, 또 암호화폐 종류에 관해 가이드라인을 제시했습니다.

원래는 더 일찍 올릴 계획이었으나... 혹 문제가 될까 당청에 문의하느라 시간이 좀 흘러버렸네요ㅠㅠ

아래는 그 번역본입니다.

번역 참여 : Crypto Research Seoul 이상욱, 최지혁

자문 : 박준석 자문위원님

원본 : https://www.finma.ch/en/news/2018/02/20180216-mm-ico-wegleitung/

밑에서 두번째 Press release 파일입니다!

pdf 바로 다운 : https://www.finma.ch/en/~/media/finma/dokumente/dokumentencenter/8news/medienmitteilungen/20180216-mm-ico-wegleitung.pdf?la=en

ICO 관련 규제에 대한 질의 처리 지침

Guidelines for enquiries regarding the regulatory framework for initial coin offerings (ICOs)

Published 16 February 2018

1. 목적

투자자들은 ICO 과정에서 일반적으로 암호화폐의 형태로 투자금을 ICO 주최자에게 송금하게 되며, 투자자들은 그 대가로 ICO를 위해서 특별히 만들어진 블록체인 또는 기존 블록체인의 스마트 컨트랙트를 통해 분산된 형태로 생성되어 저장되는 블록체인 기반 코인이나 토큰을 받게 됩니다.

FINMA(Swiss Financial Market Supervisory Authority, 스위스 연방금융시장감독국)는 2017년 9월 29일에 발표된 FINMA Guidance 04/2017를 통해서 ICO 절차 및 ICO에 적용될 수 있는 기존의 금융 시장 관련 규제들에 대한 입장을 설명한 바 있습니다.

FINMA는 본 지침을 통해서 ICO 관련 시장 참여자들에게 ICO에 대한 감독 및 관련 규정들과 관련된 질의를 처리하는 방법을 설명합니다. 이 지침은 FINMA가 시장 참여자들의 질의를 처리하는 데 필요한 정보를 정리하고 FINMA가 이러한 질의들에 대해서 응답하는 원칙을 설명합니다.

2. 질의 사항의 처리

최근 ICO 프로젝트의 급격한 증가로 인하여, FINMA는 ICO 관련 시장참여자들로부터 ICO에 적용되는 기존의 금융시장 규제 방안들과 ICO를 위해서 필요한 라이센스 요구사항에 대해서 많은 질의를 받고 있습니다. FINMA는 이러한 질의에 대해 신속하고 정확하게 답변하기 위해서, 일반적인 ICO 프로젝트, 토큰의 설계 및 발행, 그리고 이 토큰의 발행 후 이루어지는 거래와 관련된 필수 필요 정보들을 부록에 정리하여 수록하였습니다. ICO 주최자들은 FINMA가 효과적으로 질의에 대응할 수 있도록 계획한 ICO의 조건들을 명확하게 정의하고 문서화해야 합니다.

질의는 스위스 공식 언어(독일어, 프랑스어, 이탈리아어) 또는 영어를 이용해서 FINMA의 FinTech Desk([email protected])에 제출하면 되며, 이러한 질의에 대한 답변 처리에는 수수료가 부과됩니다.[1] 이미 완료된 ICO와 관련된 질의인 경우, 허가되지 않는 활동이 될 가능성이 있는 사안에 대한 조사 차원에서만 처리되며, 정보 확인을 목적으로 FINMA에 질의하는 경우에도 마찬가지의 원칙이 적용됩니다. FINMA는 기존의 금융 시장 규제의 관점만을 가지고 질의를 처리합니다. ICO 관련 시장 참가자들은 민법 및 세법과 관련된 의무 사항들을 포함한 기타 의무 사항들에 대해서 판단하고 준수해야 할 책임이 있습니다.

[1] 수수료는 FINMA 관리감독수수료 및 추가부담금에 관한 FINMA 조례에 명시된 시간당 요율에 의거하여 답변에 걸린 시간에 따라 결정됩니다.

3. 특정 질의 사항을 평가할 때 적용되는 원칙

FINMA Guidance 04/2017에 명시된 바와 같이, ICO는 기존의 금융 시장 규제의 여러가지 방식으로 영향을 받을 수 있습니다. 현재 ICO와 관련된 구체적인 새로운 규제 조항들은 없습니다.

즉, ICO에 대한 판례 및 법률 정책이 존재하지 않기 때문에 다양한 법적 문제들이 제기되고 있으며, 다양한 종류의 토큰과 ICO 체계가 존재하기 때문에, 이에 대한 규제들을 일반화하기 어렵습니다. 즉, 각각의 상황에 대해서 여러가지 상황들이 전반적으로 고려되어야 합니다. ICO 주최자에 대한 필수적인 최소한의 정보 요구 사항들이 이러한 결정들의 기초가 됩니다. FINMA는 특히 기존 규제 사항들을 우회할 가능성이 있는 사례에 대해서는 해당 ICO의 근본적인 경제적 목적이 무엇인가를 기반으로 하여 평가할 것입니다.

ICO와 관련하여, 암호화폐는 역동적인 성격의 시장, 그리고 수 많은 시장 참여자들의 높은 관심이 집중되고 있는 상황이기 때문에, FINMA는 특정한 질의 사항들에 대응하는 근거가 되는 규범들을 명확하게 하기 위해 이 지침을 준비하게 되었습니다.

3.1. 토큰의 분류

스위스 또는 국제적으로 ICO와 ICO에서 발행되는 토큰들을 분류하는 일반적인 분류 기준은 아직 없습니다. FINMA는 각 토큰들의 근본적인 경제적인 기능을 토대로 이를 분류하였습니다.

지불형 토큰 (Payment tokens): 지불형 토큰(cryptocurrencies와 동의어)은 상품, 서비스 구매를 위한 지불 수단 또는 금전, 가치 이전 수단으로 현재 또는 미래에 사용하도록 고안된 토큰입니다. 지불형 토큰의 경우 발행인은 아무런 권한을 갖고 있지 않습니다.

기능형 토큰 (Utility tokens): 기능형 토큰은 블록체인 기반 인프라 수단으로 응용 프로그램이나 서비스에 디지털 접근권을 부여하는데 이용되는 토큰입니다.

자산형 토큰 (Asset tokens): 자산형 토큰은 발행자의 부채 또는 자본과 같은 자산에 대한 발행인의 권리를 나타냅니다. 예를 들어 자산형 토큰은 미래의 회사 수입이나 미래의 자본 흐름에 대한 분배를 약속합니다. 따라서 경제적 기능면에서 이러한 토큰은 주식, 채권 또는 파생 상품과 유사합니다. 물리적 자산을 블록체인에서 교환 할 수 있는 토큰도 이 범주에 속합니다.

이와 같이 구분된 토큰들은 상호 배타적이지 않습니다. 자산 및 기능을 결합한 하이브리드 토큰은 지불형 토큰으로 분류할 수도 있습니다. 이 경우 이 토큰은 자산형과 지불형 토큰에 해당하는 조건들을 모두 갖추게 됩니다. 즉, 이러한 하이브리드 토큰은 유가증권이면서 지불 수단으로 간주됩니다.

일부 ICO에서는 자금 모금 시점에 이미 토큰이 발행되어 유통됩니다. 이 작업은 사전에 만들어진 블록체인에서 수행됩니다. 어떤 ICO에서는 투자자에게 향후 어느 시점에 토큰을 받게 될 것이라는 예상일자가 제공되며 이 때까지 토큰 또는 새로운 블록체인은 계속 개발됩니다. 이를 사전 자금 조달(pre-financing)이라고 합니다. 사전 판매(pre-sale)은 또 다른 교환 방식입니다. 즉, 이 경우 투자자는 나중에 다른 토큰을 취득 할 수 있는 토큰을 받게 됩니다.

3.2 유가증권으로서 토큰의 분류[2]

유가증권 관련 규제를 적용하는 이유는 시장 참여자가 주식 또는 채권과 같이 신뢰할 수 있는 일련의 정보에 기초하여 투자 결정을 할 수 있도록 하기 위한 것입니다. 또한 암호화폐의 거래는 공정하고 신뢰할 수 있어야 하며 효율적인 가격 형성이 가능해야 합니다.

FINMA는 다음과 같은 법적 정의에 따라서 토큰이 유가증권으로 자격이 있는지 여부를 결정합니다. Financial Market Infrastructure Act(FMIA, 금융시장기반법)에 의거하여 유가증권은 표준화된 대량 거래에 적합한 표준화된 증서증권 또는 무증서증권[3], 파생금융상품 및 중개 증권으로 구분되며(FMIA 제2조 b. 번), 따라서 유가증권은 동일한 구조와 액면가를 갖거나 개별적인 거래 상대자를 위해서 특별히 발행되지 않는 한 20명 이상의 고객들에게 분산되어 소유됩니다. (FMIA 제2조 1항)

무증서증권(Uncertified Securities)이란 정관이나 발행 조건 등과 같은 일반적인 법적 근거에 의해서 대량으로 발행되거나 설정되며, 일반적으로 각각은 동일한 가치를 갖습니다. 스위스 민법 개정에 관한 연방법의 제5부 의무 규정(Code of Obligations, CO)에 따라, 유일한 공식적인 요구 사항은 발행된 무증서증권의 수와 액면가를 증권의 소유자별로 기록한 장부를 유지 보관하는 것입니다. (의무규정, CO 제 973c조 3항). 이러한 장부의 유지 및 보관은 블록체인에서 디지털 방식으로 수행할 수도 있습니다.

[2] 이 절에서 사용 된 용어는 FMIA (https://www.admin.ch/opc/en/classified-compilation/20141779/index.html)와 CO (https : // www.admin.ch/opc/en/classified-compilation/19110009/index.html)을 참조하십시오.

[3] 증서증권은 증서가 발행되는 증권, 무증서증권은 별도의 주권 없이 전자적 또는 장부를 통해서 인증되는 증권

3.2.1 지불형 토큰 (Payment Tokens) / Cryptocurrencies

지불형 토큰이 유가증권인지의 여부에 대해서는 다양한 법적 의견이 있습니다. 어떤 사람들은 모든 유형의 토큰이 유가증권으로 간주되어야 한다고 주장하지만 또 다른 사람들은 이 견해에 동의하지 않습니다. 지불형 토큰은 지불 수단으로 사용되며 기존의 전통적인 증권과 기능면에서 같지 않기 때문에 FINMA는 지불형 토큰을 유가증권으로 취급하지 않습니다. 이는 FINMA의 현재 적용하고 있는 관행(예: Bitcoin 및 Ether과 관련된)과 일치합니다. 새로운 판례나 입법을 통해서 지불형 토큰이 유가증권으로 분류될 경우, FINMA는 그에 따른 관행을 개정 할 것입니다.

3.2.2 기능형 토큰 (Utility Tokens)

기능형 토큰의 발행 목적이 애플리케이션이나 서비스에 대한 디지털 액세스 권한을 부여하는 것이 유일한 발행 의도이거나, 발생 시점에서부터 기능형 토큰이 실질적으로 이렇게 사용되는 경우, 이런 유형의 토큰은 유가증권으로 간주되지 않습니다. 이 경우 기본 기능은 액세스 권한을 부여하는 것에 국한되므로, 유가증권의 전형적인 특징인 자본 시장과의 연결성이 없기 때문입니다.

단, 기능형 토큰에 투자 용도가 추가되거나 발행 시점에서 투자 용도로만 발행되는 경우, FINMA는 그러한 토큰을 유가증권(즉, 자산형 토큰과 동일한 방식으로)으로 취급합니다.

3.2.3 자산형 토큰 (Asset Tokens)

FINMA는 자산 토큰을 유가증권으로 취급합니다. 자산형 토큰은 표준화되어서 표준화된 대량 거래에 적합한 무증서증권에 해당하는 경우 FMIA 제2조 b.의 해석 안에서 유가증권으로 인정됩니다.

또한 표준화되어서 표준화된 대량 거래에 적합한 파생 상품(부여된 청구 가치가 기본 자산의 가치로부터 파생되는 유가증권)에 해당하는 경우에도 유가증권으로 분류합니다.

ICO의 사전 자금조달 및 사전 판매 과정에서, 미래에 토큰을 습득할 권리를 주는 권리에 해당하는 토큰이 부여되고, 이 토큰이 표준화되어 있고 표준화된 대량 거래에 적합하다면 이 또한 유가증권으로 간주됩니다. (자산형 토큰과 동일한 방식)

3.3 유가증권으로 인정하는 것의 법적 의미

위에 명시된 지침들에 따라서 FINMA가 ICO를 통해서 발행된 토큰이 유가증권에 해당된다는 결론을 내리게 되면 해당 코인은 유가증권에 준하는 규제를 받게 됩니다. 증권 거래법(SESTA, Stock Exchange Act)에 의거, 자체 발행 된 무증서증권의 장부 기재에 대해서 본질적으로 규제가 없습니다. 금융시장기반법 (FMIA)의 기준에서 유가증권으로 인정받는 데 문제가 있는 무증서증권인 경우에도 마찬가지입니다. 이는 제3자 배정 공모의 경우에도 동일하게 적용됩니다. 그러나 1차 발행시장에서 일반에게 금융시장기반법 (FMIA)에서 정의된 파생 상품의 형성 및 발행은 규제를 받습니다. (SESTO, Stock Exchange Ordinance, 스위스 증권거래법, 제3조 3항). 전문적인 역량이 뒷받침된다고 인정될 경우 발행시장에서 공개적으로 유가증권에 해당하는 제3자의 토큰을 인수하고 공모하는 행위는 허가된 활동입니다. (증권거래법 SESTO 제3조 2항)

주식이나 채권과 유사한, 즉 유가증권에 해당하는 토큰을 발행할 경우, 스위스 민법 개정에 관한 연방법의 제5부 의무 규정(Code of Obligations)에 의거하여 유가증권용 사업계획서를 제출해야 합니다. FINMA는 현재 이와 같은 사업계획서 제출에 대해서 직접적인 권한과 책임을 갖고 있지 않지만 ICO 주최자들이 스스로 이러한 사업계획서 제출을 명확하게 처리하기를 기대합니다. 현재 준비되고 있는 Financial Service Act (금융서비스법, FinSA) 초안에 이와 같은 사업계획서 요건은 해당 감독법에 포함될 예정입니다. (금융서비스법, FinSA 초안 제37조). 한편, 스위스 민법 개정에 관한 연방법의 제5부 의무 규정(Code of Obligations)과 금융서비스법 (FinSA)에는 다양한 예외 및 면책 조항이 포함되어 있습니다.

3.4 예금으로 분류

스위스 은행법 (Banking Act)의 주 목적은 공공, 특히 은행 채권자와 예금을 보호하는 것입니다. 토큰 발행은 일반적으로 ICO 주최자가 상환 청구를 보장하지 않기 때문에 이러한 토큰들은 예금으로 간주되지 않으므로 이러한 경우 은행 면허를 취득할 필요는 없습니다. 그러나 보장된 수익을 약속하는 것과 같이 부채의 성격을 같는 자금 조달인 경우는 예금으로 간주되며, 예외가 적용되지 않는 한 은행법 (Bank Act) 상의 라이선스를 취득해야 합니다.

3.5 Collective Investment Schemes Act (집단투자제도법)의 적용

집단투자제도법의 목적은 시장에서 투자상품이 적절하게 기능하도록 함으로써 투자자를 보호하는 것 것입니다. 집단투자제도법은 ICO를 통해서 조달되는 자금이 제3자를 통해서 관리되는 경우에 적용됩니다.

3.6 Anti-Money Laundering Act (자금세탁방지법)의 적용

자금세탁방지법 (AMLA)의 목적은 자금 세탁과 테러 자금 조달로부터 금융 시스템을 보호하는 것입니다. 지불 서비스를 제공하거나 지불 수단을 발행하거나 관리하는 조직은 자금세탁방지법 (AMLA)의 적용 대상이 되는 금융 중개 기관입니다. (자금세탁방지법, AMLA 제2조 3항 b.)

블록체인을 통해서 송금될 수 있는 지불형 토큰의 발행은 자금세탁방지법의 규제 대상인 지불 수단 발행에 해당됩니다. 자금세탁방지법은 ICO 당시, 또는 그 이후에 적용될 수 있습니다.

기능형 토큰의 경우, 토큰 발행의 주목적이 비금융 애플리케이션에 대한 액세스 권한을 부여하는 것이라면 자금세탁방지법의 규제 대상이 아닙니다. (자금세탁방지조례, Anti-Money Laundering Ordinance, AMLO, 제 2조 2항 a번 3번, FINMA Circ. 11/1 "Financial intermediation under AMLA" margin no. 13 이하 참조).

3.7 자금세탁방지법(AMLA) 준수

자금세탁 방지규정은 수익소유자의 신원 확인, 자금세탁방지 관련 자율규제기관 (SRO, self-regulatory organization) 가입, FINMA의 감독을 직접 받을 의무 등 다양한 실사 요구 사항을 충족시킬 것을 요구합니다.

이러한 요구 사항들은 이미 스위스 자금세탁방지법 (AMLA)의 적용 대상이며, 실사 요구 사항을 ICO주최자를 대신하여 수행해 줄 수 있는 금융중개기관을 통해서 공모 자금을 처리함으로써 충족될 수 있습니다. 따라서 ICO 주최자는 이러한 금융기관을 이용하면 자금세탁방지 관련 자율규제기관 (SRO 에 가입하거나 FINMA로부터 필요한 라이선스를 직접 취득할 필요가 없습니다.

현재의 FINMA 업무처리 관행에 의거, 암호화폐를 실제 화폐 또는 다른 암호화폐로 교환하는 것은 자금세탁방지법의 규제를 받습니다. (자금세탁방지법, AMLA 제2조 3항 참조) 또한 토큰을 전송할 때 필요한 개인 키를 지갑 보관 서비스와 같은 서비스 공급자가 유지 관리하는 경우에도 동일하게 자금세탁방지법이 적용됩니다.

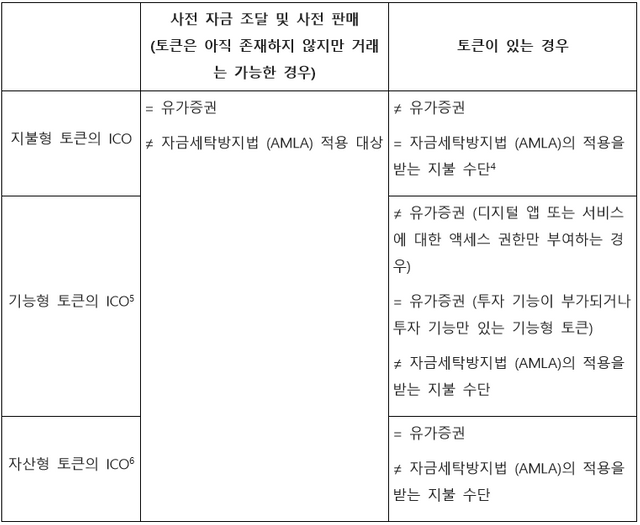

아래 표는 이 지침서의 주요 내용을 요약해서 설명해 줍니다.

[4] 블록체인 기반구조에서 기술적으로 지불형 토큰을 전송할 수 있는 경우

[5] 하이브리드 토큰의 경우 유가증권 및 지불 수단으로 동시에 규정될 수 있습니다.

[6] 하이브리드 토큰의 경우 유가증권 및 지불 수단으로 동시에 규정될 수 있습니다.

4. 기타

FINMA는 추후 ICO 및 금융시장 관련 법률의 변경과 관련하여 감독 업무들을 추가로 통합한 후 회람의 형식으로 해당 설명서를 발표할 수 있습니다.

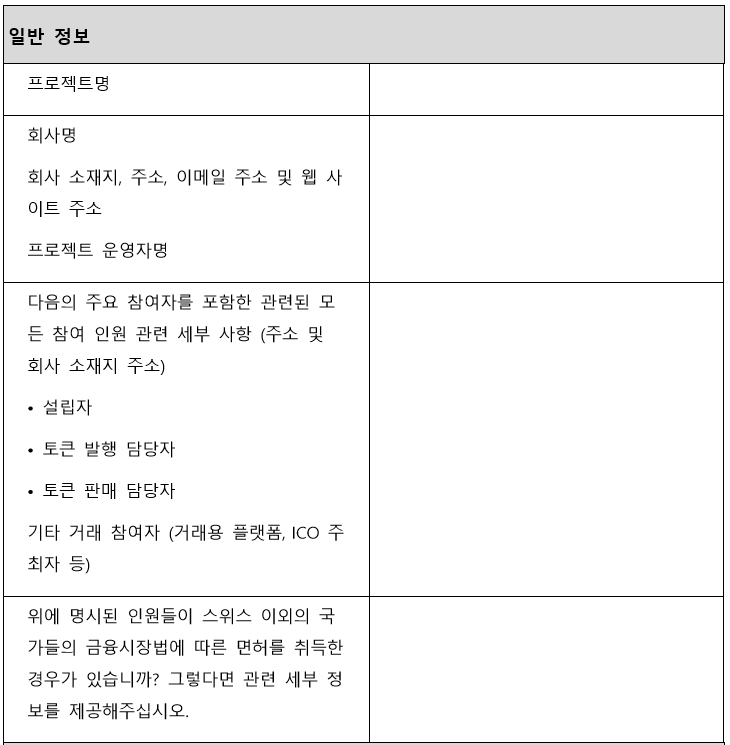

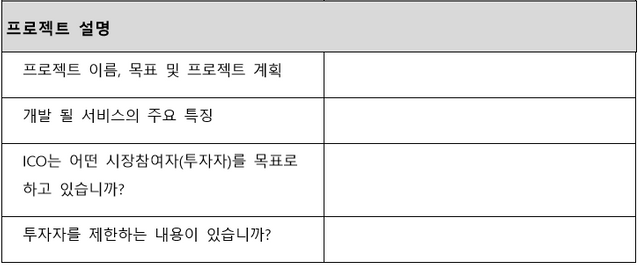

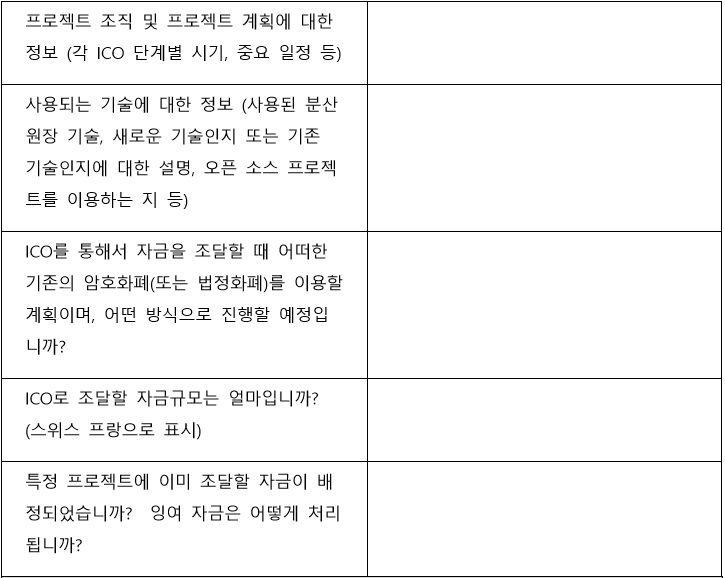

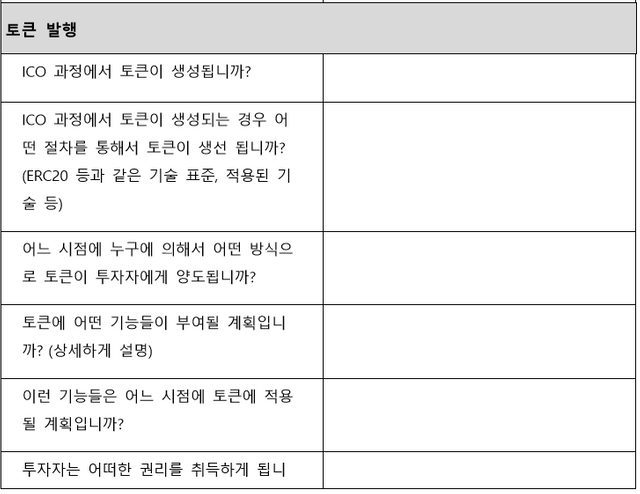

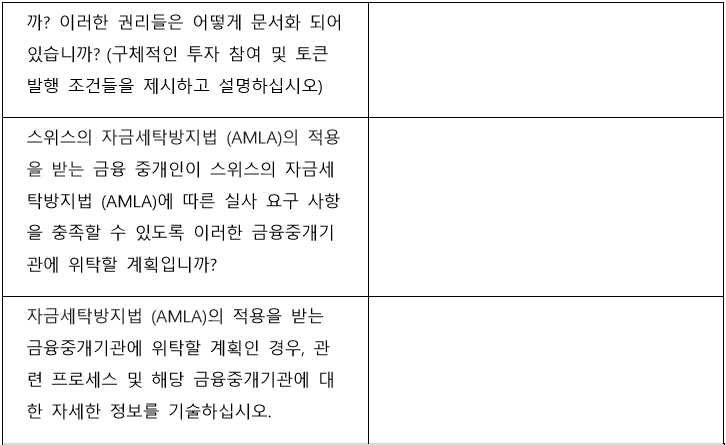

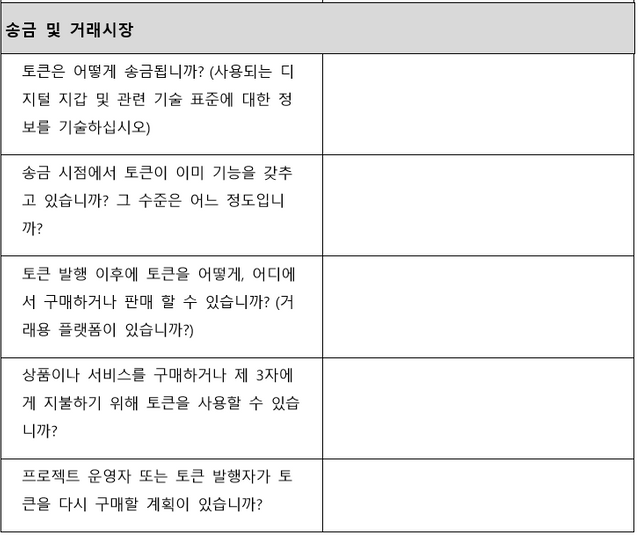

Appendix: ICO 관련 질의를 위한 필수 정보 요구 사항

표 그리기 힘들어서 이미지로 올립니다...ㅎㅎ

기존 금융 법안을 ICO에 적용시키는 점이 인상 깊네요. 관련 규제가 좋은 방향으로 정착되길 기대합니다!

FINMA 가이드라인을 포스팅 할때, 1. FINMA의 로고는 사용하면 안되며, 2. 원본 링크는 표기해야합니다. 혹, 추후에 관련 자료 업로드 하시는 분께서는 참고 바랍니다!

번역을 함께 해주신 이상욱님, 박준석 자문위원님께 감사드립니다.

멋진 번역에 풀보팅 갑니다.!

드디어 가입했네요 ㅎㅎ

좋은 정보 감사 합니다.^^

좋은 정보 감사합니다.

국내에도 한국인 투자자를 위한 ICO포털서비스가 있네요. http://icokr.info/

보팅 갑니다

좋은 정보 감사합니다. 번역하느라 수고하셨습니다.^^

꿀 정보 감사합니다! 풀보팅 + 리스팀 + 팔로우 드리고 갑니다! 페이스북 ICO 백서 분석 모임에도 공유하겠습니다!

번역에 감사드립니다.

시간을 두고 내용을 좀 더 천천히 살펴봐야 될 글입니다

좋은 정보 감사합니다.