크립토 시장 이해관계 충돌…미국 주식시장 역사를 보자

미국 주식시장의 시장참여자들

자본시장을 이해하는 효과적인 방법 중 하나는 그 자본시장에 있는 시장 참여자들의 경쟁관계 구조를 분석하는 것이다. 이 경쟁관계 구조는 정적인 것이 아니라 시대에 따라서 계속 변해 가기 때문에 정확히는 시장참여자들의 경쟁관계 구조의 변천과정을 분석해야 한다. 시대의 변화에 따라 새로운 기술들, 새로운 시장 참여자들, 새로운 규제들이 자본시장에서 새로운 경쟁관계 구조를 만들어내고, 새로운 경쟁관계 구조는 다시 기술, 시장 참여자, 규제를 변화시킨다. 또한 주어진 자본시장을 이해하려 할 때는 내가 그 자본시장의 어느 시대의 모습에 초점을 맞추고 있는지를 먼저 명확히 해야 한다. 어떤 자본시장에서 내가 살펴보고자 하는 경쟁관계 구조, 기술, 시장 참여자, 규제상황이 내가 초점을 맞추고 있는 그 시대에 정확히 맞춰져 있는지 여부를 먼저 확인해야 그 자본시장의 시대상을 제대로 이해할 수 있다.

미국 주식시장은 기술, 규제, 시장 참여자, 경쟁관계 구조가 매우 복잡하게 상호작용하며 변화해 왔다. 내가 미국 주식시장에 관해서 공부하면서 느낀 점은 현업에 있는 금융실무자들에게서 들은 설명과 금융 서적에서 읽은 설명이 논리적으로 매끄럽게 연결된 미국 주식시장의 큰 그림을 그리기가 어렵다는 점이었다. 그 이유는 미국 주식시장이 그동안 빠른 속도로 변해 왔기 때문에 문헌에서 묘사하는 미국 주식시장의 모습과 미국 주식시장의 실무자들이 묘사하는 현재 미국 주식시장의 모습 사이에 상당한 괴리가 있기 때문이 아닐까 싶다.

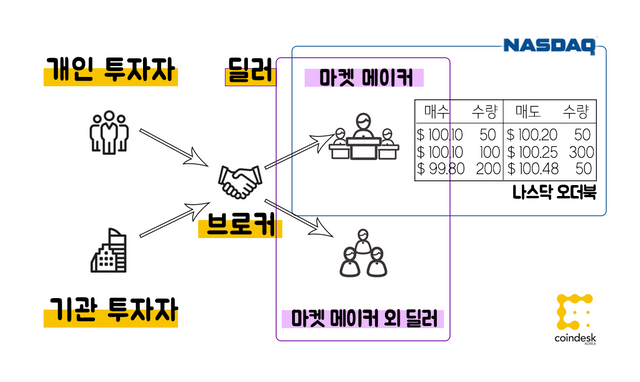

주식시장에 관한 개론서들은 시장 참여자들을 개인투자자, 기관투자자, 브로커, 딜러, 거래소로 분류한다. 이와 같은 전통적인 분류방법에 기반해 현재의 미국주식시장을 이해해 보려고 하면 도무지 이해가 되지 않는 부분들이 많이 생긴다. 미국 주식시장에는 이제 그 외에도 다른 다양한 시장 참여자들이 있기 때문이다.

현재 미국 주식시장에서는 브로커와 딜러를 겸업하는 브로커-딜러라는 새로운 시장 참여자가 있다. 이 중에는 SEC(U.S. Securities and Exchange Commission)에 ATS(Alternative Trading System)로 등록된 브로커-딜러들이 있다. 이런 특정 브로커-딜러들은 미국 주식시장에서 NASDAQ이나 NYSE같은 거래소들이 담당하는 일과 상당히 흡사한 일을 하고 있다. 하지만 신기하게도 ATS로 등록된 브로커-딜러와 거래소는 SEC로부터 다른 종류의 규제를 적용 받는다. 왕년에는 ATS로 등록된 브로커-딜러였지만 후에 SEC로부터 거래소 라이센스를 획득해 거래소로서 SEC의 규제를 받는 곳도 있다.

ATS는 다시 ECN(Electronic Communication Network), Dark Pool, Call Market, Crossing Network, OTC Link등으로 세부적으로 구분된다. 그리고 현재 미국 주식시장에서 많은 양의 주식거래를 하는 뮤추얼펀드들은 개인투자자와 기관투자자의 성격을 동시에 가지고 있어 개인투자자로 봐야 할지 기관투자자로 봐야 할지가 애매하다. 이와 같이 다양한 현재 미국 주식시장의 시장 참여자들을 단순히 교과서에 나와있는 개인투자자, 기관투자자, 브로커, 딜러, 거래소라는 올드한 프레임을 가지고 이해하려 하면 (내 경험상) 좌절을 넘어 분노가 치밀게 된다.

교과서적 프레임으로 미국 주식시장을 이해하려다 보면 화가 나기 마련이다. 이미지=Getty Images Bank

브로커와 딜러의 역할

그럼에도 불구하고 브로커, 딜러, 거래소에 대한 교과서적인 지식은 미국 주식시장이 어떻게 현재의 복잡한 모습으로 변하게 됐는지를 이해하는 데 여전히 유용하다. 다만 Intermediary를 브로커, 딜러, 거래소로 분류하는 방법은 현재의 미국 주식시장에 더 이상 잘 적용되지 않는다는 사실만 염두에 두자. 여기서 Intermediary는 시장에서 실제 매수자와 실제 매도자 외의 모든 시장 참여자들을 총칭한다.

지난번 글에서 다뤘던 미국 주식시장에서 브로커와 딜러의 역할에 대해 부연설명을 하면서 이야기를 시작해보려 한다. 거래소에 대해서는 다음 기회에 구체적으로 다룰 예정이다. 주식시장에서 브로커와 딜러는 다음과 같은 시장참여 행위를 한다.

- 브로커는 투자자와 딜러를 연결시켜준다. 즉 브로커는 고객들의 매수/매도 주문을 중개해주고 수수료를 받는다. 여기서 브로커의 중개행위는 개인투자자 혹은 기관투자자로부터 매수/매도 주문을 받아 딜러들에게 보내는 것을 말한다. 많은 사람들이 “투자자가 직접 딜러에게 본인들의 주문을 보내면 되는데 왜 굳이 브로커가 필요한가?”라고 질문한다. 나는 그 질문에 대해 차에 휘발유를 넣기 위해 울산에 있는 정유공장(딜러)에 직접 가기보다 주유소(일종의 브로커)로 가지 않냐고 답한다.

- 딜러들은 브로커들로부터 주문을 받기 위해 서로 경쟁한다. 딜러는 브로커와 달리 수수료를 받지 않는다. 딜러는 브로커들로부터 받은 매수/매도 주문을 자신이 보유하고 있는 자본을 이용해 직접 주식거래를 한다.

- 딜러 중에서는 마켓메이커라는 딜러가 있다. 마켓메이커들은 브로커들로부터 받은 매수/매도 주문의 반대 포지션을 취해준다. 이와 같은 마켓메이커의 행위를 시장조성(Market Making)행위하고 한다. 하지만 마켓메이커는 브로커로부터 받은 모든 매수/매도 주문에 응해주지는 않는다. 마켓메이커는 자신이 제시한 Ask Price(고객이 주식을 매수할 때 딜러에게 지불해야 하는 금액)와 Bid Price (고객이 주식을 매도할 때 딜러로부터 받을 수 있는 금액)를 수용하는 매수/매도 주문에 응해준다.

- 마켓메이커는 Bid price의 낮은 가격에 주식을 구매해서 Ask price의 높은 가격에 주식을 파는 주식거래행위를 통해 이윤을 만들어 낸다. Ask price와 Bid price의 차이를 스프레드라고 한다.

- 투자자가 브로커에게 보낼 수 있는 주식주문의 형태는 사실 여러 종류가 있지만, 대표적인 것은 두가지다. 종목, 매수/매도, 가격, 수량을 명기한 지정가주문(Limit Order)과 가격없이 종목, 매수/매도, 수량만을 명기한 시장가주문(Market Order)이 있다.

와 같은 설명을 통해서 우리 머릿속에 그려지는 브로커와 딜러의 모습은 여전히 현실에 비해 단순화된 모습이다. 여기에 조금 더 구체적인 모습을 추가한다면 다음과 같다. 브로커와 딜러들은 고객들로부터 받은 매수/매도 주문들이 일시적으로 모여 있게 되는 Pool을 가지고 있게 된다. 브로커와 딜러는 각자의 Pool 안에 있는 많은 매수/매도 주문들을 한꺼번에 다 같이 조망할 수 있고 그 Pool 안의 주문들을 통제할 수 있는 파워를 가지게 된다. 또한 브로커와 딜러들은 위에서 설명한대로 중개행위나 시장조성행위를 통해 Pool 안에 있는 주문들을 처리할 뿐만 아니라 Pool 안의 매수/매도 주문들을 서로 매칭해주는 행위를 통해 매수/매도 주문들을 처리할 수도 있다.

차에 기름을 넣으러 정유공장으로 가지는 않는다. 사진=Getty Images Bank

브로커와 딜러의 본질적인 속성

이번 글의 주제는 시장을 막론하고 그 안에서 활동하고 있는 브로커나 딜러들은 자신이 가지고 있는 정보를 숨기려는 본질적인 속성을 보인다는 것이다. 그들은 구체적으로 어떤 정보를 숨기려 하는가? 브로커와 딜러들은 다음에 대한 정보를 가능하면 공개하지 않으려 한다.

1. 그 Pool에 있는 매수/매도 주문들에 대한 정보

2. 그들이 그 매수/매도 주문들을 처리하는 세부적인 과정

왜일까? 사실 간단하다. 공개하지 않으면 않을수록 더 큰 이익을 얻기 때문이다.

브로커나 딜러가 Pool 안에 있는 각 매수/매도 주문들을 처리하는 과정에서 고객들의 금전적인 이익과 본인(브로커나 딜러)의 금전적인 이익이 서로 충돌하는 상황이 발생했다고 해보자. 이와 같은 상황을 ‘이해관계 충돌’(Conflict of Interest) 상황이라고 한다. 이 상황에서는 한 쪽이 이익을 보면 다른 쪽은 반드시 손해를 본다. 이 때 브로커나 딜러들이 본인들이 수행하는 주문처리과정을 고객들이 알 수 없게 한다면 그 주문들을 자신의 이익을 우선시해서 처리해도 고객들이 알지 못하기 때문에 고객들로부터 금전적 손실에 대한 항의를 듣지 않게 된다.

그렇다면 주식시장에서 고객과 브로커/딜러 사이에 이해관계가 충돌할 수 있는 상황들은 어떤 것들이 있을까? 이를 몇 가지 열거해보면 아래와 같다. 여기서 짚고 넘어가야 할 점은 현재 미국 주식시장에서는 아래와 같은 이해관계 충돌 상황에서 브로커나 딜러가 본인들의 이익을 우선시해서 주문을 처리하는 것에 제약을 가하거나 혹은 그 사실을 고객들이 어느정도 파악할 수 있도록 SEC가 규제들을 이미 마련해 놓았다는 점이다.

고객과 브로커/딜러 간 이해관계 충돌 사례

- 브로커는 딜러들에게 주문을 보내기 위해, 딜러들은 브로커로부터 주문을 받기 위해 서로 경쟁한다. 이 때 브로커는 주문을 최선의 가격으로 체결해주는 딜러보다 브로커에게 대가를 지불하는 딜러에게 우선적으로 주문을 보내려 할 수 있다. 이와 같은 브로커의 행위를 Preferencing이라 하고, 브로커가 딜러로부터 Preferencing에 대한 댓가로 받은 돈(반대급부)을 Payment for Order Flow라고 한다.

- 딜러는 자신이 제시한 Bid/Ask Quote보다 더 경쟁력 있는 가격을 제시한 지정가주문이 딜러의 Pool안에 있다면 그 지정가주문을 일부러 체결하지 않을 가능성이 있다. 가령 딜러가 $100에 어떤 주식을 팔겠다는 지정가주문을 거래소의 오더북에 올린 상황에서 브로커로부터 받은 고객의 매도주문 중 $98에 같은 종목의 주식을 팔겠다는 지정가주문이 있다고 가정해보자. 딜러는 자신의 Pool안에 $98에 주식을 팔겠다는 그 지정가주문을 거래소의 오더북에 올리지 않고(즉 고객 혹은 다른 시장참여자들에게 알리지 않고) 계속 딜러 본인이 보유한 주식을 $100에 팔겠다는 지정가주문만 오더북에 올려놓을 수 있다. 그러면 $98에 매도하겠다는 주문을 냈던 딜러의 고객은 본인의 주문이 체결될 수 있는 기회를 딜러의 의도적인 방해로 놓치게 된다. 또한 오더북을 보고 딜러로부터 $100에 주식을 매수한 고객(혹은 해당 딜러의 고객이 아닌 어떤 시장참여자)도 $98에 매수할 수 있는 기회를 놓치게 된다.

- 하지만 딜러가 보유한 Pool에서 미체결된 지정가주문들이 전부 위와 같은 딜러의 금전적인 이익추구에 의해서만 발생하는 것은 물론 아니다. 딜러가 제시한 Bid/Ask Quote보다 훨씬 안 좋은 가격의 지정가주문들은 딜러가 체결시키지 않아도 문제가 없다. 어떠한 이유에서든 딜러가 체결시킬 수 없는(혹은 체결시키지 않은) 주문들이 Pool에 남아 있으면 딜러는 그 미체결주문들을 다른 브로커-딜러들에게 전송하거나 거래소의 오더북에 그 주문을 올리는 등의 처리를 하게 된다. 이 상황에서도 딜러는 자신의 금전적 이익을 우선적으로 고려해 처리방법을 선택할 가능성이 생긴다.

- 또한 딜러는 Pool 안에 남아있는 미체결 주문들에 대한 처리 자체를 지연시킬 수도 있다. 가령 미체결주문을 바로 처리하지 않고 Pool 안에 보유하고 있다가 체결가격의 변동에 의해 미체결주문이 딜러에게 스프레드의 이윤을 주는 Quotation이 되면 그제서야 그 미체결주문을 체결시키려 할 수도 있다.

- 이와 같이 딜러가 미체결 주문 처리를 위해 취할 수 있는 옵션들은 그 시대의 규제와 함께 변화해 왔다. 이에 대해서는 다음 회에서 Order Handling Rules라는 규제에 대해 이야기 할 때 더 자세히 다룰 예정이다.

딜러와 브로커들의 두뇌 풀가동 [Image=Getty Images Bank]

The Greedy Invisible Hand

주식시장에서 거래가 활발하게 이루어지려면 투자자들이 시장의 투명성과 공정성을 신뢰해야 한다. 하지만 시장은 위와 같은 Intermediary들의 본질적인 속성 때문에 투명하고 공정한 시장을 스스로 이뤄낼 수 없었다. 따라서 각 나라에서는 행정당국의 규제를 통해 Intermediary가 금전적 이익을 추구하는 행위를 제한해 주식시장의 투명성과 공정성을 제고해왔다. 오로지 Invisible Hand(경제학자 Adam Smith가 국부론에서 처음 소개한 용어, ‘보이지 않는 손’)만으로 투명하고 공정한 주식시장이 만들어지지 않는 이유를 미국 주식시장의 규제를 만드는 SEC(Securities Exchanges Commission)의 전직 디렉터는 다음과 같이 아주 간단명료하게 설명했다.

“Because the invisible hand is greedy.”

그럼 SEC는 어떤 룰을 만들어 Intermediary들을 규제하고 있을까? SEC의 가장 큰 정책 방향은 주식시장을 보다 더 경쟁적인 환경으로 만드는 것이다. 즉 시장 참여자들 사이의 경쟁을 강화하거나 새로운 형태의 경쟁관계를 촉발하는 규제가 최선의 규제라고 생각한다. 시장 참여자들 사이의 경쟁은 주식의 실제 매도자와 매수자들이 보다 효율적이고 적은 비용으로 거래를 체결할 수 있는 방향으로 주식시장이 발전해가는 원동력을 제공해 왔다.

이번 글에서는 미국 주식시장의 역사속에서 일어났던 기술, 규제, 시장참여자, 경쟁구조관계 사이의 상호작용들 중 1990년대 중반 미국 주식시장에서 일어났던 일에 대해 소개하려고 한다. 1994년 NASDAQ 마켓메이커들의 비정상적인 경쟁관계 구조가 발견되면서 미국 주식시장의 투명성과 공정성에 대해 문제가 제기되고 그로 인해 SEC는 Order Handling Rules(복수임에 주의)와 Regulation ATS라는 새로운 규제를 만들게 된다. 이 스토리는 우리가 암호화폐 거래시장의 현재 모습을 분석하고, 나아가서 암호화폐 거래시장의 규제 방향에 대해 논의를 할 때 좋은 참고자료가 되리라고 생각한다.

1990년대 중반 NASDAQ에서 딜러로서 주식거래를 하는 NASDAQ 마켓메이커들은 치열하게 경쟁하는 환경에 놓여 있었고, 이 치열한 경쟁의 결과 NASDAQ이 저렴한 스프레드의 Bid/Ask Quote를 투자자들에게 공급하고 있다고 많은 사람들이 생각했다. 그 NASDAQ의 경쟁적인 환경을 묘사해보면 다음과 같다.

- 기관투자자 혹은 개인투자자가 본인들이 택한 특정 브로커에게 주식의 매수/매도 주문을 전화나 네트워크를 이용해서 보낸다.

- NASDAQ 마켓메이커들이 NASDAQ에 제공하는 이 Bid/Ask Quote들 중 제일 좋은 Quote, 즉 제일 낮은 Ask Price 와 제일 높은 Bid Price로 이루어진 페어를 BBO(Best Bid Offer) 혹은 Top of The Book이라고 한다.

- 브로커는 NASDAQ의 퍼블릭 오더북에서 BBO를 제시한 NASDAQ 마켓메이커를 선택해서 투자자들의 매수/매도 주문을 체결 시킨다.

- 한 종목의 주식에는 여러 NASDAQ 마켓메이커들이 Bid/Ask Quote를 내고 있다. 이 NASDAQ 마켓메이커들은 자신들이 제시한 Bid/Ask Quote가 체결되게 하기 위해, 즉 자신이 BBO를 오더북에 올린 NASDAQ 마켓메이커가 되기 위해서 스프레드를 줄이는 경쟁을 하게 된다.(지난번 글 참고) 이와 같은 경쟁을 통해 스프레드가 줄어드는 현상을 Price Improvement 라고 한다. 투자자들, 즉 브로커의 고객들은 스프레드가 줄어들면 주식거래의 비용을 절감할 수 있게 되지만 NASDAQ 마켓메이커들은 이윤이 줄어들게 된다.

- NASDAQ 마켓메이커들은 비록 이윤은 줄었지만 NASDAQ에 양질의 유동성을 공급한다는 장인정신을 가지고 여러 마켓메이커들 중에서 BBO를 공급한 딜러가 되는 영예를 갖기 위해 오늘도 이윤 따윈 생각 안하고 스프레드를 팍팍 낮춰가며 묵묵히 미국 경제발전에 이바지한다.

다른 세상사와 마찬가지로 NASDAQ 마켓메이커들의 세상도 이렇게 훈훈한 시나리오로 마무리됐을 리 없다. NASDAQ 마켓메이커들은 치열해지는 경쟁속에서 자신들의 금전적인 인센티브에 최적화된 방향으로 움직였다. 철저하게 이익을 추구하는 그들의 시장참여 행위를 단적으로 보여주는 재미있는 스토리가 하나 있다. ‘Odd Eighths Scandal’이라는 스토리이다.

Odd Eighths Scandal

NASDAQ 마켓메이커들은 Bid/Ask Quote를 NASDAQ의 오더북에 올릴 수 있는 권한이 있다. 어떤 시장 참여자가 NASDAQ 마켓메이커로 등록이 되어 있지 않으면 그 시장 참여자는 NASDAQ의 오더북에 올라와 있는 Quotation들을 볼 수는 있어도 자신이 직접 오더북에 Bid/Ask Quote를 올릴 수는 없다.

주식거래 가격의 최소단위가 $1/8(12.5센트)이던 1990년대 중반(현재는 1센트가 최소단위) NASDAQ 마켓메이커들은 NASDAQ의 오더북에 Even Eighths Quotation(줄여서 짝수 Quotation)만 올리고 Odd Eighths Quotation(홀수 Quotation)은 거의 올리지 않았다는 흥미로운 사실이 밴더빌트 대학과 오하이오 주립대학의 연구진이 쓴 논문을 통해서 세상에 처음 알려졌다. 1994년에 나온 그 논문에 따르면 NASDAQ의 1991년도 모든 주식거래 데이터 중 100개 종목의 거래 데이터를 선택해서 조사해보니 약 70개의 종목에서 홀수 Quotation이 거의(혹은 아예) 발견 되지 않았다고 한다.

짝수 Quotation은 Quotation의 가격에서 소수점 이하 부분이 $0/8, $2/8, $4/8, $6/8인 Quotation을 말하고 홀수 Quotation은 $1/8, $3/8, $5/8, $7/8인 Quotation을 말한다. 따라서 오더북에 짝수 Quotation만 있다는 이야기는 최저 스프레드가 $2/8(25센트)라는 이야기가 된다.

가령 마켓메이커가 Bid Price는 $100.25($100+$2/8)에 내고 Ask Price는 $100.50($100+$4/8)에 내면 스프레드가 $2/8(=$100.50-$100.25)가 된다. 최저 스프레드가 $1/8이 되기 위해서는 짝수 Quotation과 홀수 Quotation이 오더북에 같이 존재해야만 한다. 따라서 짝수 Quotation보다 압도적으로 적은 양의 홀수 Quotation을 마켓메이커들이 오더북에 올렸다는 말은 마켓메이커들이 최저 스프레드가 $1/8이 아닌 $2/8로 유지되도록 암묵적으로 공모(Tacit Collusion) 했다는 결론이 난다.

여기서 홀수 Quotation만 존재해도 역시 최저 스프레드는 $2/8가 되게 된다. 홀수 Quotation대신 짝수 Quotation을 NASDAQ 마켓메이커들이 택한 이유는 짝수 Quotation(e.g. 1/4, 1/2)이 주는 내츄럴함으로 자신들의 빅픽쳐를 좀 숨겨보려 한 게 아닐까 하는 게 나의 생각이다. 실제로 NASDAQ 마켓메이커들은 여론의 반발이 거세지자 짝수 Quotation이 주식시장의 관행이어서 그렇게 Bid/Ask Quote를 낸 것이라고 했다.

이와 같은 일은 치열한 경쟁이 진짜로 존재하는 곳이었다면 상상하기 힘든 일이다. 그 당시 NASDAQ에서 주식 한 종목당 심하면 60여개의 마켓메이커가 BBO를 따내려고 경쟁하던 상황이었는데 어떻게 아무도 홀수 Quotation을 내지 않고 다같이 꾹 참는 일이 가능했을까?

만일 암묵적으로 짝수 Quotation만 내야 되는 NASDAQ의 오더북에 홀수 Quotation을 내서 스프레드를 $1/8로 줄여버리면서 그 스프레드를 차지해버린, 이른바 분위기 파악 못하는 NASDAQ 마켓메이커가 나왔다고 치자. 이런 NASDAQ 마켓메이커를 다른 NASDAQ 마켓메이커들이 어떻게 암묵적으로 압력을 가했을까? 미국 주식시장 전문가들은 그 질문에 대한 답을 찾기 위해서 Instinet이라고 하는 ECN(Electronic Communication Network)을 주목했다.

동작그만! 홀수 빼기냐? [이미지=영화 <타짜> 중에서]

Instinet

위에서 NASDAQ에서는 오직 NASDAQ에 등록된 마켓메이커들만 Bid/Ask Quote를 오더북에 올릴 수 있다고 했다. 투자자들은 NASDAQ 오더북에 올라와 있는 주문을 보는 것은 가능하지만 투자자가 직접 BBO를 NASDAQ 오더북에 올려서 NASDAQ에서 Price Improvement를 일으키는 일은 불가능했다.

Instinet은 1967년에 설립되었는데, 설립 당시 비즈니스 모델은 투자자들이 Instinet에 접속을 해서 Instinet에 직접 지정가주문을 올리거나 Instinet의 오더북에 있는 Quotation을 수용해서 주식거래를 직접 체결할 수 있도록 해주고, 그 대가로 투자자들로부터 Subscription Fee를 받는 것이었다.

하지만 설립 후 오랫동안 적자를 겪던 Instinet은 투자자들뿐만 아니라 NASDAQ 마켓메이커들도 Instinet을 사용할 수 있도록 영업방침을 바꿨다. 이때부터 Instinet은 비약적인 성장을 하게 된다. 1990년대 중반에는 많은 NASDAQ 마켓메이커들이 Instinet의 오더북에 Bid/Ask Quote를 올리고 거래도 체결하고 있었다. 그런데 이 Instinet의 오더북에는 NASDAQ의 오더북과 달리 홀수 Quotation과 짝수 Quotation이 훨씬 골고루 섞여 있었다는 사실이 밝혀졌다.

즉 NASDAQ 오더북에서는 좀처럼 보기 힘들던 $1/8 스프레드가 Instinet의 오더북에는 훨씬 빈번하게 있었던 것이다. NASDAQ 마켓메이커들은 Instinet의 오더북을 이용해 다른 Instinet 멤버(정확히는 subscriber라고 부름)들과는 Instinet의 오더북에 있는 BBO로 주식거래를 하지만, 그 Instinet의 BBO는(즉 NASDAQ의 BBO보다 더 작은 스프레드의 Instinet의 BBO) NASDAQ의 오더북에는 표시되지 않았다. 시장참여자들은 최저 스프레드가 $2/8인 NASDAQ의 오더북의 Bid/Ask Quote밖에 볼 수 없었다.

1990년도 중반 Instinet에서는 투자자들의 매수/매도 주문들이 많이 체결됨과 동시에 NASDAQ 마켓메이커들사이의 거래체결도 또한 활발하게 일어났다. 가령 한 NASDAQ 마켓메이커가 본인의 Pool에 있는 고객의 매도주문이 갑자기 늘어나게 되면 딜러로서 그 주식을 순간적으로 많이 매수해야 되고 이에 따라 딜러가 정해 놓은 마켓 리스크의 상한선을 넘게 될 수 있다.

그러면 그 NASDAQ 마켓메이커는 그 마켓 리스크를 줄이기 위해 주식매도를 하려 한다. 또한 갑자기 고객의 매수주문이 늘어나서 NASDAQ 마켓메이커가 보유한 주식으로 커버가 안되는 상황도 일어날 수 있다. 이와 같은 상황에서 NASDAQ 마켓메이커들은 Instinet을 이용해서 다른 NASDAQ 마켓메이커들과 일종의 도매가 거래를 하며 갑자기 늘어난 주식을 매도하거나 갑자기 필요해진 주식을 구매할 수 있다.

하지만 NASDAQ 오더북에 홀수 Quotation을 낸 배신자 마켓메이커에게는 다른 NASDAQ 마켓메이커들이 Instinet의 오더북에 있는 BBO로 주식거래에 응해주지 않는 참교육(?)을 시전한 것이다. 즉 홀수 Quotation을 NASDAQ의 오더북에 낸 NASDAQ 마켓메이커를 Instinet에서 왕따를 시켜서 NASDAQ 오더북에 $2/8의 스프레드를 유지하는 관행을 지켜 나갔다.

한 장으로 보는 미국 주식시장 [디자인=금개]

Order Handling Rules and Regulation ATS

이번 글에서는 1990년대 중반에 일어났던 Odd Eighths Scandal이라고 하는 NASDAQ 마켓메이커들의 암묵적인 담합에 대한 스토리를 통해 Intermediary의 본질적인 특성에 대해서 이야기를 해봤다. 이 Odd Eighths Scandal을 계기로 SEC가 Order Handling Rules라는 새로운 규제를 만들게 된다. Order Handling Rules는 미국 주식시장의 역사에서 매우 중요한 규제이며 다음 글에서 이 규제에 대해서 설명을 할 예정이다.

또한 이번 글에서는 사람이 주식시장의 주식거래를 중재하는 Floor-Based Exchange에서 Electronic Trading System으로 바뀌어 가는데 중요한 역할을 한 Instinet에 대해서 소개를 했다. 독자분들 중에서 왜 거래소가 아닌 Instinet이 어떻게 1990년대 중반 NASDAQ과 같은 거래소와 비슷한 역할을 할 수 있었는지 의아해 하시는 분들이 계실 것 같다. Instinet은 사설 네트워크로 비즈니스를 시작했지만, 후에는 브로커-딜러로서 여러 거래소들의 마켓메이커로서 시장참여 활동을 하게 된다. 브로커-딜러들도 Pool에 보유한 매수/매도 주문을 매칭시키는 일을 합법적으로 할 수 있다.

또한 Instinet은 다른 거래소의 마켓메이커이기도 했기에 그 거래소들의 유동성도 Instinet으로 가져 올 수 있었다. 게다가 SEC는 오히려 Instinet이 미국 주식시장에서 존재감이 커지는 상황을 내심 반기고 있었다. SEC는 NYSE와 NASDAQ이 주식거래소로서 독점적 지위를 가지고 있는 주식시장의 모습을 여러 주식거래소들이 경쟁을 하는 모습으로 변화시키고 싶어했다.

따라서 SEC는 NASDAQ에서 거래되는 주식들의 매수/매도 주문들이 Instinet을 통해서 체결되기 좋은 거래환경을 만들어서 NYSE와 NASDAQ이 독점적 지위로부터 내려오게 하려 했다. 즉 SEC는 Instinet과 같은 업체들이 주식시장(Trading Venue)으로서의 역할을 할 수 있는 제도적 기반을 만들어 주게 되는데 이 규제를 Regulation ATS라고 한다. 미국의 유명 암호화폐 거래소인 Coinbase는 NASDAQ이나 NYSE 같은 거래소(Securities Trading Exchange)로 SEC에 등록되려는 계획이 아니다.

앞으로 미국에 진출하는 다른 암호화폐 거래소들도 Coinbase와 마찬가지로 SEC에 ATS로 등록된 브로커-딜러 라이센스를 추진할 것으로 예상된다. Instinet과 Regulation ATS에 대해서도 다음 글에서 더 다뤄볼 예정이다.

이외에도 미국 주식시장에 대해서 다뤄야 할 내용들이 아직 많이 남아 있다. SOES Bandits, Regulation NMS, Dark Pool, HFT(High Frequency Trading), Colocation 등이 미국 주식시장을 이해하기 위해 알아야 하는 중요한 요소들이고, 이와 관련된 흥미로운 스토리들이 있다.

원래 이번 글에서 다룰 예정이었던 HFT에 대한 이야기는 조금 더 미루기로 했다. 변명 같지만 글을 쓰다 보니 처음 계획했던 것보다 자본시장에 대해서 훨씬 더 많은 내용을 명확하게 담고 싶은 욕심이 생기게 돼서 그런 결정을 내리게 됐다. HFT의 이야기를 이번 글에서 빨리 읽어보고 싶으시다고 피드백을 주셨던 분들께는 양해를 구한다.

*이 글의 기획 단계부터 귀중한 조언을 해주시고 글의 흐름, 내용 검증에도 많은 도움을 주신 문국상 박사님께 감사를 드립니다. 문국상 박사님은 현재 J.P.Morgan 뉴욕 오피스에서 High Speed Direct Market Access(DMA) 서비스를 제공하는 Trading Gateway System을 개발/유지관리 하는 업무를 담당하고 계십니다. DMA 서비스는 기관투자자들이 대량의 주식거래 주문을 주식거래소의 오더북에 직접 접근해서 주문을 직접 올리거나 거래를 직접 체결시키는 것이 가능하도록 만들어주는 서비스입니다.

** 이외에 정우현님, 장중혁님, 송인근님, 이주원님, 김지윤님, 정유표님, 강신욱님께서 원고를 읽어주시고 여러 소중한 조언을 해주셨습니다. 감사드립니다.

*** 본 기고문은 웰스파고, J.P. 모건의 공식입장과 관련이 없습니다.

이 글을 쓴 윤기선 박사는 고려대 화학공학과 졸업 후 일본 나고야대학교 분자화학공학과에서 석사학위를, 하버드 대학에서 응용물리학으로 박사학위를 받았다. 2011년 골드만삭스 런던에서 인턴을 하며 연구보다 트레이딩을 더 좋아하는 사람이었다는 사실을 깨달았다. 2012년부터 2015년까지 웰스파고 뉴욕에서, 2015년부터 2017년까지 제이피모건 뉴욕에서 일했다. 2017년 옛 동료와 페이스북 채팅을 하다 다시 웰스파고로 복귀를 결심, 현재 웰스파고에서 퀀트 애널리스트로 일하고 있다.