[투자의 단상/241117] 2025년 ETF 전략#5 (유진투자)

오늘은 '25년 ETF 투자전략 마지막 리뷰를 해보도록 하겠습니다.

클린에너지, 태양광 ETF

미국 대선과 클린에너지 주가

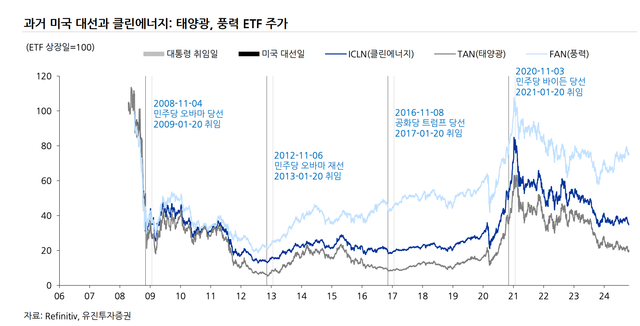

과거 미국 대선과 클린에너지, 태양광, 풍력 ETF 주가

역설적이게도 바이든 시절 클린에너지 주가 흐름이 상대적으로 좋지 않았던 것 같습니다.

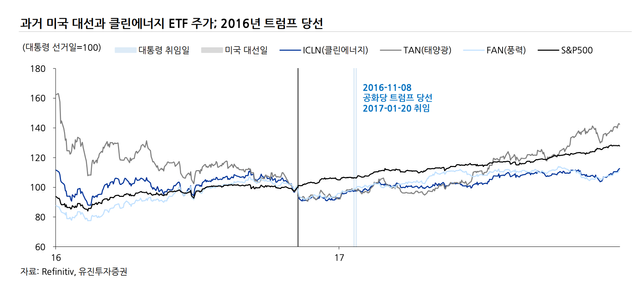

2016년 대선

대선일부터 다음해인 2017년말까지 클린에너지(ICLN), 태양광(TAN), 풍력(FAN) ETF 주가는 각각 +13%, +42%, +12% 상승했음

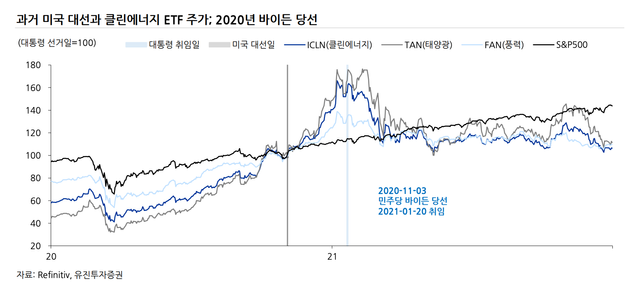

2020년 대선

반대로 2020년 11월 바이든 대통령 당선 이후 태양광, 풍력 ETF 주가는 오히려 부진했음

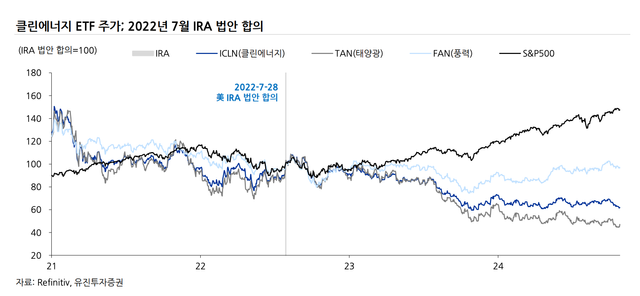

2022년 IRA 법안 합의

IRA 법안 합의 후 현재*(2024년 10월)까지 S&P500 지수는 50% 가까이 상승했지만, 클린에너지(ICLN), 태양광(TAN), 풍력(FAN) ETF 주가는 각각 -40%, -50%, -3% 하락했음. 태양광은 당시 대비 주가 절반 하락

금리 상승과 중국發 공급 과잉, 주가 하락 요인

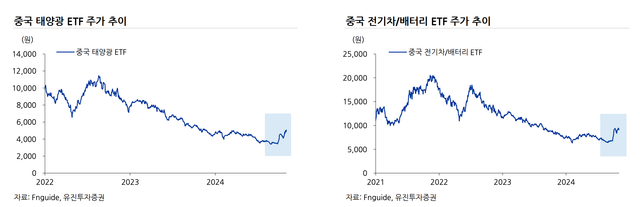

트럼프 1기였던 2017년 당시 클린에너지 주가가 상승했지만, 현재 당시보다 금리 수준이 높다는 점은 부담, 중국 공급 과잉 관련 최근 중국 태양광 ETF 주가는 저점 대비 40% 반등함. 통상 저점 대비 25% 이상 상승은 하락장 종료 가능성 의미. 참고로 중국 배터리/전기차 ETF도 저점 대비 30% 반등함

문제의 원인은 정권에 교체 및 정책변경에 있는 것 보다 공급과잉 등 글로벌 공급망 이슈에 있다고 보는 것이 더욱 타당하겠습니다.

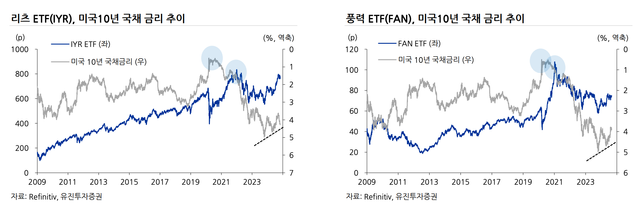

현재는 금리의 흐름이 업황의 변화에 주요 동인이 될 수 있겠습니다.

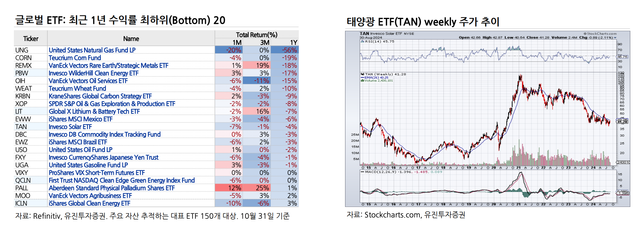

가장 부진했던 자산

클린에너지(ICLN), 태양광(TAN), 리튬/배터리(LIT) 등은 주요 자산 ETF 중 가장 부진

금리 하락, 주가에 긍정적

금리 오름세가 둔화되고 하향 안정된다면 주가에 긍정적으로 작용할 것

2022년~2023년 금리 상승과 함께 주요 자산 중 성과가 가장 부진했던 리츠(reits) 반등

태양광과 함께 2021년 고점 대비 주가 크게 하락한 글로벌 풍력 ETF도 올해 주가 반등

대표적 금리인하 수혜주인 리츠의 반등과 함께 클린에너지 섹터도 금리인하 기조의 수혜를 받을 수 있을지 귀추가 주목됩니다.

우선 금리 되돌림으로부터 다시 하방으로 안정적인 흐름을 보이는 모습이 필요한 것 같습니다.

글로벌 트렌드(Trend)

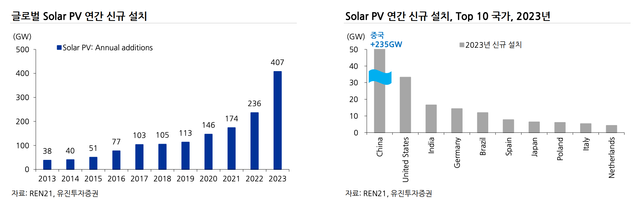

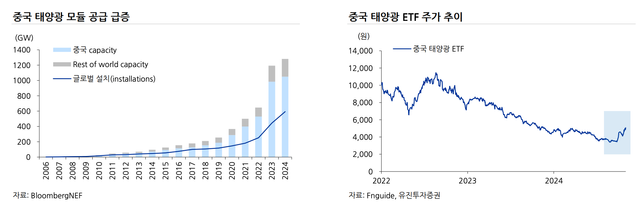

글로벌 태양광 설치 고성장세 지속

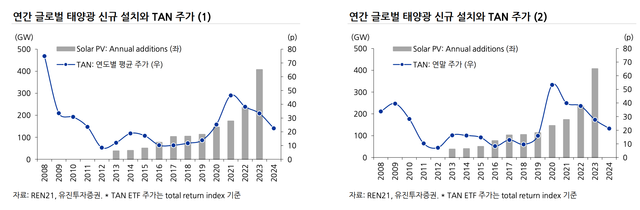

2023년 글로벌 태양광 발전 capa는 407GW가 신규 설치됨. 사상 최고이며, 2022년 연간 신규 설치(236GW)보다 72% 증가

태양광 설치 증가 배경은 낮은 제조 비용과 소비자 수요 증가, 정책 인센티브 등

역설적이게도 관련 산업의 낮은 제조비용과 단가 하락은 산업을 활성화시키는 기폭제 역할을 하게 되는 것 같습니다.

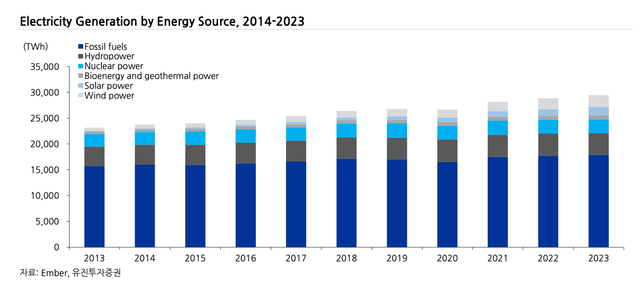

① 가장 빠르게 성장하는 발전원

② 데이터 센터 증가, 글로벌 전력 수요 증가 전망

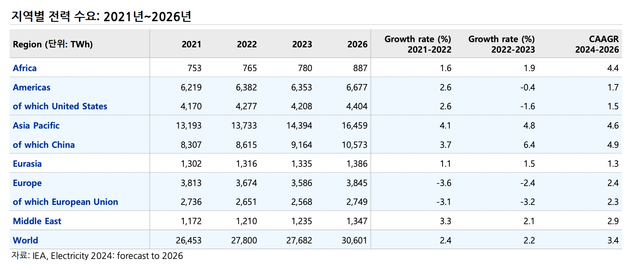

2023년 세계 전력 수요는 2022년 대비 2.2% 증가, 2022년보다 전년 대비 증가율이 낮았으나, 향후 3년 동안은(~2026년) 더 빠르게 증가할 전망

세계 전력 수요는 2026년까지 연평균 3.4%의 성장률을 기록할 것으로 예상. 특히 선진국과 중국에서는 가정 및 교통 부문의 지속적인 전력화와 데이터 센터 확대로 인해 전력 수요가 증가할 것으로 전망

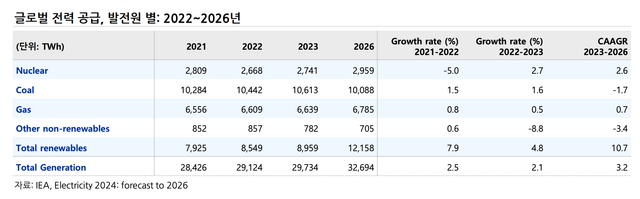

③ 재생에너지가 늘어나는 전력 수요 전부를 충당

원자력과 함께 태양광, 풍력, 수력 등 재생에너지가 2026년까지 늘어나는 전력 수요를 모두 충당할 전망

주로 가격이 저렴해진 태양광 발전의 확대가 재생 에너지 확대를 주도할 전망

특히 늘어나는 AI 데이터 센터의 전력 수요 상당 부분은 재생에너지 등 ‘클린에너지’로 충당될 것.

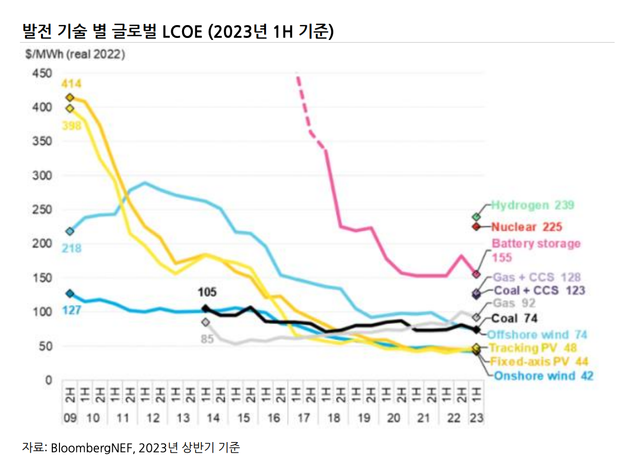

④ 가장 저렴한 신규 발전원

‘탄소 배출 제로’ 목표를 위한 것이 아니어도, 태양광, 풍력은 현재 비용이 가장 적게 드는 발전원

이제 그리드패러티를 넘어서서 본격적으로 클린에너지가 에너지 소비의 중요 부분을 담당하는 시대로 넘어오고 있는 것 같습니다.

글로벌 태양광 설치 고성장세 지속, 주가는 하락

글로벌 전력 생산에서 태양광이 차지하는 비중은 2023년 기준 5.5%, 풍력은 7.8%임. 향후 늘어날 여지 존재

하지만, 산업의 성장에도 불구하고 기업들의 주가는 최근 2년간 큰 폭 하락했음

중국 공급과잉 우려 고점(peak) 통과

수요(글로벌 태양광 신규 설치)보다 공급(태양광 설비 생산 능력)이 더 빠른 속도로 늘었기 때문

Longi Energy 포함한 중국 주요 태양광 업체 6곳 올해 상반기 총 20억 달러 손실 기록. 한편으로 이에 따라 산업 구조조정 가능성 증가

10월에 중국 태양광 산업협회(China Photovoltaic Industry Association)는 태양광 모듈의 최저 생산원가를 공개하고, 기업의 생산원가 이하 입찰은 법 위반으로 당국에 보고 대상이 될 수 있다고 발표. 중국 태양광 기업 ETF 주가는 9월 저점 대비 40% 반등

중국발 공급과잉 이슈는 이제 서서히 해소가 되는 시점인 것 같습니다.

위에서 살펴본 바로는 클린에너지 관련 섹터의 성장은 정책 이슈로부터 비켜나 자생적인 성장동력을 얻은 상태이며, 수요-공급 곡선의 불균형으로 인한 일시적인 밸류에이션 저평가 상태는 공급과잉 이슈가 해소되는 시점에서 자연스럽게 해소가 될 것으로 보입니다.

물극필반, 극에 달하면 반드시 반등하게 되어 있는 것이 모든 사물의 기본 이치가 아닐까 싶습니다.

오늘도 남은 시간 편안한 휴식과 함께 하시기를 바랍니다.~

Congratulations, your post has been upvoted by @nixiee with a 13.002885038509051 % upvote Vote may not be displayed on Steemit due to the current Steemit API issue, but there is a normal upvote record in the blockchain data, so don't worry.