[투자의 단상/240927] 한국의 미래(신한투자) #4

오늘도 미뤄뒀던 한국의 미래 리포트 리뷰를 계속해 볼 까 합니다.

오늘 살펴볼 내용은 정부 파트가 되겠습니다.

<부의 재배치>가 시작됐다

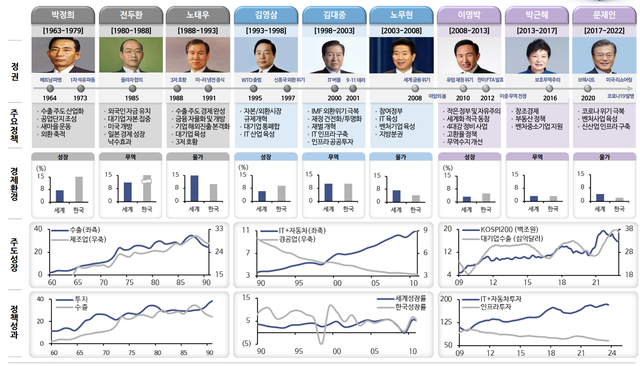

한국 정권별 정책과 대외환경 변화

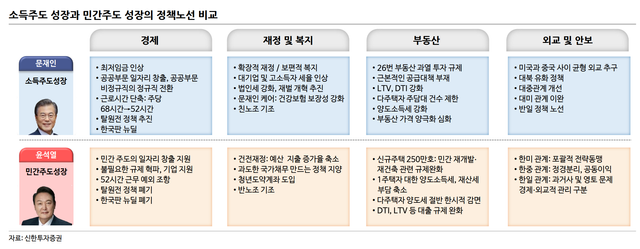

소득주도 ⇨ 민간주도 성장

상반된 정책 기조에도 두 정부 모두 한계점 노출

소득주도 성장은 ‘임금 인상 → 가계소득 / 내수 진작 → 안정 성장’의 순환경제 성장과 안정 성장을 목표. 이는 선진국형 성장 모델이며 박근혜 정부 초이노믹스와 유사. 다만 코로나 충격, 재정지출 확대 부담, 부동산 정책 실기가 겹치며 정책 성과 미진

민간주도 성장은 이전 정권과 차별화. 건전재정 → 민간주도 성장 추구. 다만 글로벌 공급망, 안보 불안과 주요국 정부 재정지출 확대와 정부주도 산업 육성, 고물가-고금리 내수 시장 위축으로 재정수지는 악화 → 기업 수출 위축 → 가계소비 장기 침체 우려에 직면

->소득주도 성장이든 민간주도 성장이든 이제 정책의 한계에 부딪치고 있다는 설명입니다.

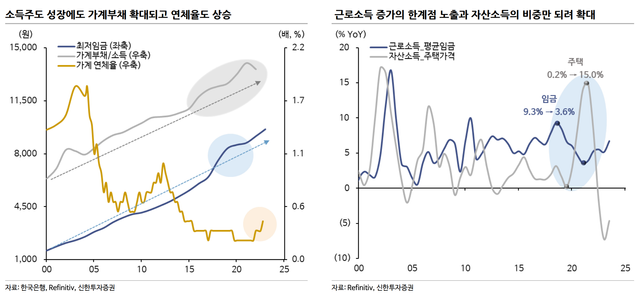

소득주도 성장의 명과 암

소득주도 성장의 네 가지 한계점

1)경제 규모 대비 미흡한 내수, 2)기업 수출이 가계 소득으로 미 이전, 3)가계소득에서의 부동산 편중, 4)중소형-자영업 부담 심화

역시 가장 큰 문제점은 기업이익의 가계로의 이전 미흡, 빈약한 내수시장과 자영업 편중, 부동산 편중 자산시장 등이 되겠습니다.

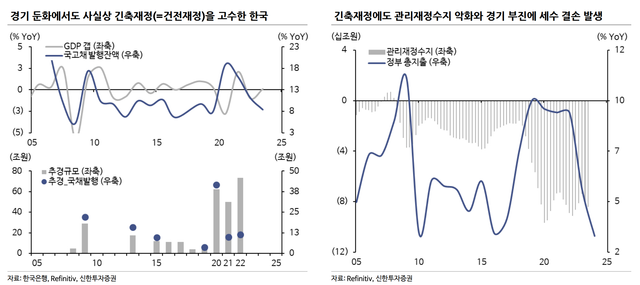

세계와 역행한 민간주도 성장

미국주도 공급망 재편 과정에서 주요국 정부는 1) 긴축 통화-확장 재정, 2) 정부주도 핵심 산업 육성, 3) 소비 안정 위한 재정지출 확대.

한국은 이와 상반된 정책 기조. 이는 긴축재정에도 재정건전성 악화, 수출 부진, 내수 위축 장기화 우려에도 직면

->이 부분은 부끄러운 한국 행정부와 입법부의 민낯이라 할 수 있을 듯 합니다. 주요 국가들의 정책 흐름을 역행하여 정치적 아젠다에 매몰되었을 때 입게 될 국민들의 피해가 어떠할지 잘 보여주고 있는 것 같습니다. 건전 재정에 대한 정치적 집착이 건전하지 못한 경제 체질을 유도하고 있는 모습일 듯 합니다.

적극적 재정 확장, 효율적 재정 지출

정부지출 확대 불가피. 내수 안정과 산업고도화 위한 정부재정 지출 필요

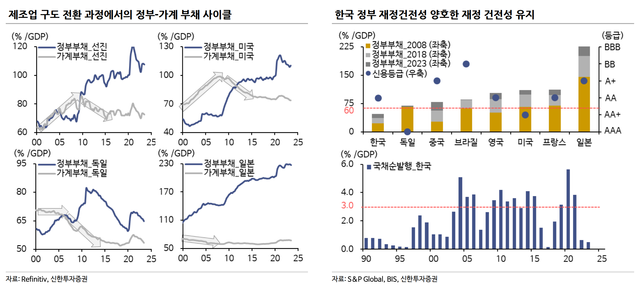

장치산업 중심 제조업 경쟁력 위축 국가는 기업부채에서 가계부채 확대. 이후 정부부채로의 이동에 주도산업 및 경제성장 구도가 변화.

한국 재정지출 확대에 부담 존재하나 정책 여력 존재하고 집행 방향에 있어 경제구도 전환의 뚜렷한 목표 설정과 사회적 합의 필요

->민간 주도 성장 만으로는 빈익빈 부익부, 적자생존의 시장 원리만을 강조하고 양극화를 더욱 부채질할 수 밖에 없는 상황으로 몰고 가는 것 같습니다.

한국 정부 정책의 변화가 감지

정부주도 산업 육성 정책 가속화

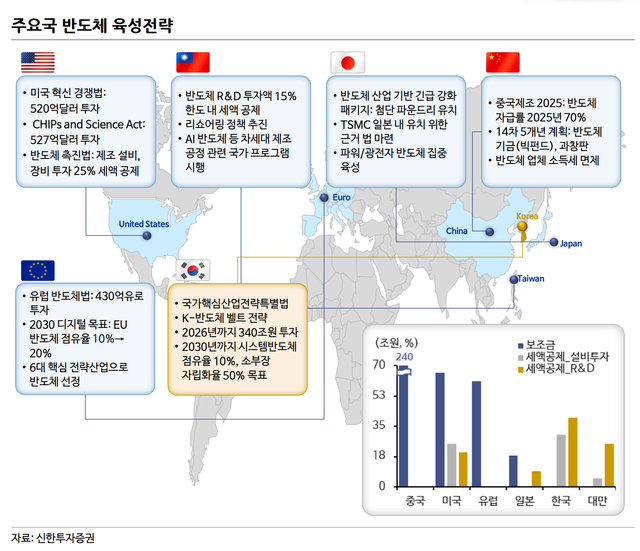

글로벌 강국들의 반도체 산업 패권 확보 시도 본격화. 미국, 유럽, 일본은 자국 내 공급망 확보 추진, 중국은 대규모 투자 통한 반도체

굴기, 대만은 시스템 반도체 경쟁력 고도화

한국 정부도 반도체 생태계 구축 위해 민간주도에서 정부주도 산업 육성 정책으로 전환.

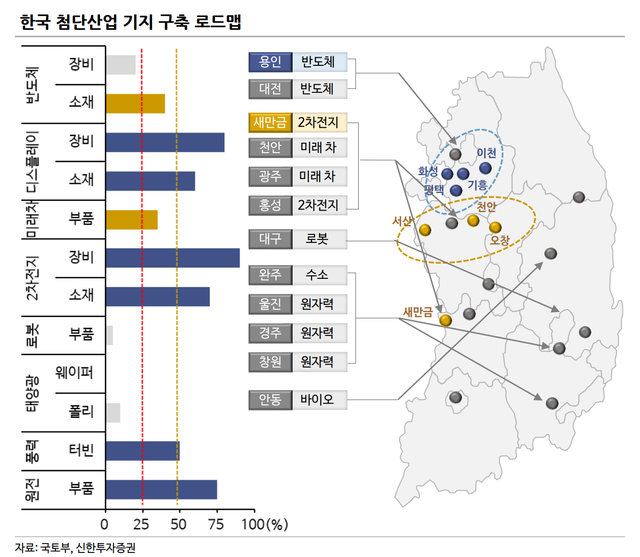

반도체-2차전지-헬스케어 클러스터 육성과 정책지원 규모 확대 시사. 궁극적으로 반도체 산업의 초격차 확보가 목표

글로벌 공급망 재편 가속화는 한국 반도체, 2차전지 및 주요 첨단 산업의 생산기지 전략 변화로 이어질 수밖에 없음

한국은 산업 간 차이는 존재하나 1) 중국의 기존 생산기지의 안정적 활용(=점진적 이동), 2) 미국 공급망 신규 확충, 3) 국내 공급망

중심으로 하는 마더 팩토리 전략 구사

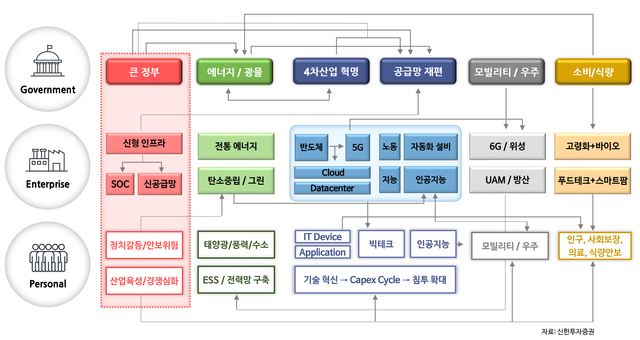

[정부] 큰 정부가 주도한 산업구도 재편

금융시장 정부정책 방안

이제 투자 측면에서 가장 중요한 금융시장 관련한 방향성이 되겠습니다.

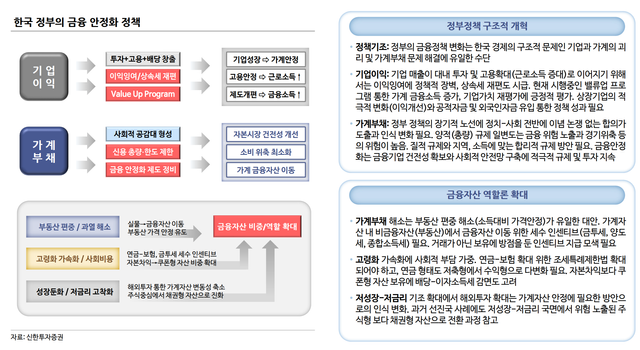

가장 중요한 키워드를 살펴보면 정부정책 구조적 개혁을 통한 금융 안정화와 금융자산 역할론 확대가 될 것 같습니다.

이를 통해 부동산편중/과열을 해소하고 고령화 가속화에 따른 사회비용 문제를 해결함으로써 자본시장의 건전성을 개선하고 소비위축을 최소화하고 가계 금융자산의 활성화를 이뤄낼 수 있다는 설명입니다.

Money move에 대비

향후 예상되는 금융정책 관련 세가지 변화는 아래와 같다고 합니다.

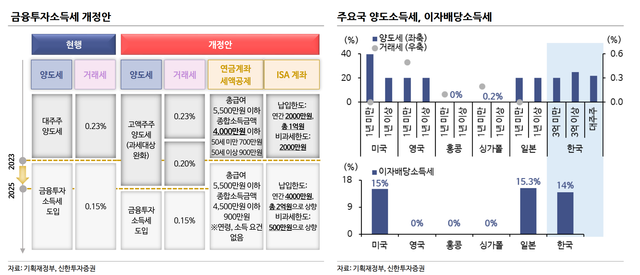

1)양도세는 거래에서 보유로의 인센티브 전환 필요.

2)분리 과세 역할 확대. 밸류업프로그램과 연계한 배당소득세 분리과세 정책 효과 높을 전망.

3)퇴직연금, ISA 비과세 한도 상향과 투자자산의 변화 필요

->부동산 관련해서는 선진국형으로 거래에서 보유로의 과세전환이 이루어질 개연성이 높을 듯 합니다. (보유세 과다로 보유에 대한 메리트가 상대적으로 떨어질 듯)

->밸류업과 연계한 배당소득세 분리 과세정책은 가장 시급한 과세 정책이라 볼 수 있을 듯 합니다. 지나친 배당/이자 소득에 대한 합산(금소세/금투세 등) 과세 정책은 장기적인 개인 자산형성에 커다란 방해물로 작용하고 있는 것이 사실입니다.

->아울러 퇴직연금/개인연금에 대한 한도상향 및 개인 투자자산의 쿠폰형 자산으로의 머니무브는 정책적 노력과 아울러 개인들의 인식개선도 함께 동반되어야 하는 과제로 보입니다.

가계: 일본 자산배증정책

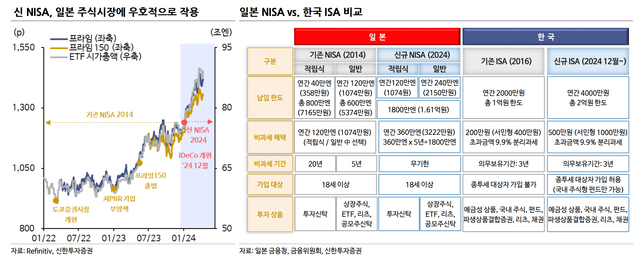

일본 개인자금, 저축에서 투자, 주식으로 이동

80년대 버블 붕괴 이후 일본 개인의 주식 기피. 가계자산의 절반 이상이 현금 및 현금성 자산으로 편중. 금융자산의 10%만을 주식으로 보유(미국 40% 한국 21%). 단원주 제도(주식 매매 시 거래기본단위 100주) 거래도 개인들의 주식 투자 진입장벽 높이는 요인

기시다 내각 출범 이후 <자산배증정책> 시행. 축적된 가계저축, 기업현금을 투자로 전환해 선순환-분재의 신자본주의 경제 정부 정책 .

1)밸류업프로그램(주주가치 제고), 2)도쿄증권시장 개편, 3)신 NISA, iDeCo 도입 정책 효과 가시화 ⇨ 한국의 벤치마크 대상

->일본의 장기불황을 극복하는 동력이 되고 있는 정책적 노력과 개인 자산시장의 변화 움직임은 역시 주요한 벤치마크 포인트가 될 것 같습니다.

->일본의 신NISA 제도와 한국의 ISA 제도변화 방향은 여러차례에 걸쳐서 소개시켜 드린바 있으므로 관련 글을 참고하시면 될 것 같습니다.

->ISA 제도가 보다 정책적 완화 및 혜택 강화의 방향으로 가고 개인연금/IRP 제도를 보다 적극적으로 활용할 수 있다면 개인 자산시장의 머니무브는 자연스럽게 따라올 수 있을 듯 합니다.

오늘은 한국의 어제와 오늘을 있게 한 역대 정부정책의 실기사항/오늘의 현실 그리고 정책적 대안과 글로벌 주요 국가들의 정책방향 등에 대해 간략히 리뷰를 해보았습니다.

(소개된 리포트에서도 주요 키워드로 지속적으로 등장하고 있는 바와같이) 암울해 보이는 한국의 미래를 개선할 수 있는 주요한 키워드와 원동력은 (정치아젠다에 함몰되어 있는) 정부의 강력한 재정부양 노력 및 정책 드라이브, 기업의 밸류업 기조 전환(&투명성 확보), 가계의 부동산 편중 인식 전환 및 (정책변화에 힘입은) 금융자산으로의 관심전환(머니무브) 등이 될 수 있을 것 같습니다.

내일은 마지막으로 우리에게도 아직 희망이 있을 것인지에 대한 리뷰를 해보도록 하겠습니다.

오늘 하루도 활기찬 시간들 되시기 바랍니다.

Upvoted! Thank you for supporting witness @jswit.

Vote weight boost from @jsup (+5.0%p)

Congratulations, your post has been upvoted by @nixiee with a 9.110262116967494 % upvote Vote may not be displayed on Steemit due to the current Steemit API issue, but there is a normal upvote record in the blockchain data, so don't worry.