Keiser Report: Gold & World’s Debt Problems

@max-keiser and @Stacy They spoke to Jim Rickards, author of The New Case for Gold, about gold as a solution to the world’s debt problems. We also discuss the solution that the leading global powers will present: rolling up the world’s bad debt into the Special Drawing Rights (SDR), which is why China has been buying SDRs on the market.

También en español ;). Simplemente excelente.

El mundo se enfrenta a un desplome deflacionista, advierte Max. Profundizando sobre el tema, Jim Rickards, autor del libro 'El nuevo momento del oro' y del boletín de noticias 'Strategic Intelligence', propone varias medidas que podrían tomarse para hacer frente a la crisis que se avecina.

Recordando el rescate de Long-Term Capital Management (LTCM) en 1998, Rickards señala que hoy en día la situación no ha cambiado y los banqueros no salvan el sistema financiero: "se salvan a sí mismos". El analista sostiene que es necesario recuperar la ley Glass-Steagall, promulgada por Franklin D. Roosevelt y establecida en 1933 en Estados Unidos con el fin de controlar la especulación al separar la banca de depósito y la banca de inversión. Una idea a la que se opone la candidata demócrata a la Casa Blanca, Hillary Clinton, que está "a sueldo de los bancos".

La ley Glass-Steagall

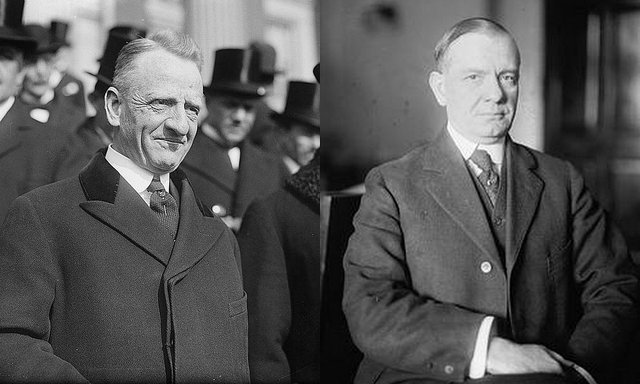

Los autores de la ley, los demócratas Carter Glass, exsenador del estado de Virginia (EE.UU.), y Henry Bascom Steagall, excongresista del estado de Alabama.Los autores de la ley, los demócratas Carter Glass, exsenador del estado de Virginia (EE.UU.), y Henry Bascom Steagall, excongresista del estado de Alabama.

"La ley Glass-Steagall establecía que o bien se concedían préstamos y se creaban depósitos, o bien se aseguraban títulos bursátiles, pero no las dos cosas", explica Rickards. "La verdad es que no decía mucho más, pero aun así resultó muy eficaz", agrega. La ley fue derogada en 1999 y ocho años después, como consecuencia, los bancos empezaron a "conceder préstamos basura", empaquetándolos en "títulos bursátiles", señala el analista.

"No deberíamos sorprendernos si el sistema se viene abajo como ya pasó en 1929, porque han hecho exactamente lo mismo", indica Rickards, acordándose de la Gran Depresión.

Leyes antimonopolio

pixabay.com

Respecto a la economía actual, en la que predominan los oligopolios, Stacy Herbert destaca que sectores como el farmacéutico, el bancario, el de los seguros de salud, el de la aviación y las telecomunicaciones están bajo control de tres o cuatro grandes empresas.

Rickards, por su parte, señala que lo que podría mejorar el sector bancario es la aplicación de las modernas leyes antimonopolio, que luchan contra aquellos monopolios que perjudican a los intereses de los consumidores. "Sería una buena prueba de fuego", opina el analista. La medida ayudaría a separar la banca comercial de la banca de inversión, al igual que la ley Glass-Steagall, poniendo fin al conflicto de intereses.

Demasiado grandes para caer

Reuters

Los cinco grandes bancos estadounidenses se han hecho aún mayores después de la crisis del 2008: controlan un mayor porcentaje del total de activos bancarios y tienen muchos derivados en sus cuentas. Rickards sostiene que la próxima crisis será peor y es imposible imaginar el riesgo real.

Con muchos derivados la cantidad de fraudes va en aumento y para que los ciudadanos estén protegidos es necesario dividir a los bancos en entidades más pequeñas, prohibir la mayoría de los derivados, cuyo "único objetivo es enriquecer a los banqueros en detrimento de los clientes", y recuperar la ley Glass-Steagall, propone Rickards.

¿Qué se puede hacer a nivel individual?

pixabay.com

Pese a que todas las medidas mencionadas anteriormente están en las manos de los políticos, esto no significa que los particulares no puedan hacer nada a nivel individual para estar preparados y protegidos ante la crisis que se avecina.

Mientras el panorama internacional se caracteriza por el proceso de desdolarización y un emergente 'eje del oro' formado por China, Rusia e Irán, Rickards aconseja comprar oro, indicando que bastaría con tener un 10% de los activos invertidos en este metal precioso. "Cuando el sistema se venga abajo (…), por un lado podremos perder algo, pero por el otro tendremos nuestra riqueza bien protegida gracias al oro", explica.

"La gente ha de saber que basta con comprar una fracción, una décima parte de una onza de oro; no hace falta ser rico e invertir 1.300 dólares en comprar una onza entera", concluye Stacy.

Tomado de:

https://actualidad.rt.com/programas/keiser_report/213140-solucion-problemas-deuda-mundo

http://www.maxkeiser.com/2016/07/kr940-keiser-report-gold-worlds-debt-problems/

Todos los derechos reservados.