[Enigma Catalyst] 暗号通貨マーケットに無料のランチは存在するのか?

クオンツトレーディングストラテジーを詳しく見る

みなさん、こんにちは!本記事は、Catalystプラットフォームでテストされた暗号通貨トレーディングストラテジーに焦点を当てた初の記事であり、Catalystコミュニティのメンバーによって投稿されたものです。コミュニティやプラットフォームが成長し、進化していくとともに、私たちはこのような記事をもっとたくさん投稿していきたいと考えています。本記事を読み終えた後、ぜひフィードバックを残して頂けると幸いです。そして、Catalystのアルファ版を試して、Slackコミュニティに参加するのをお忘れなく!

イントロダクション

デジタル時代の父と呼ばれることの多いクロード・シャノンは、主に情報理論への多大なる貢献によってその名が知られています。しかし、彼はまた暗号と金融の2つの分野にも大きな貢献を果たしていました。暗号通貨はこの3つの分野の相互作用によるものであるため、シャノンが生きていれば暗号通貨に対してもかなり強い関心を示したのでのはないかと想像することができます。

本記事でシャノンが重要となるのは、彼がシャノンの悪魔として知られる金融実験を行っており、その結果を暗号通貨の投資ストラテジーに応用することができると考えられるためです。

幸いなことに、現在では暗号資産に対するアルゴリズムトレーディングストラテジーをテストするためにデザインされたプラットフォームが存在しています。このプラットフォームこそが、Enigma Catalystなのです。

興味深いことに、シャノンはMITの学生であり、また教授でもありました。CatalystはMITの卒業生たちによって開発されており、かくいう私もまたMITの学生です。Catalystの事を知った時、シャノンがMIT在籍中に開発したというトレーディングストラテジーをテストしてみたいと私が考えたのも自然なことでしょう。

シャノンの悪魔(Shannon’s Demon)

シャノンの悪魔とは、クロード・シャノンによってデザインされた実験のことであり、たとえ正の期待利益がないとしても、ある資産から利益を得ることが可能であるということがその実験で証明されました。

実験で使用された資産は“ランダムウォーク”の振る舞いを持った仮想の株式でした。その資産は、日々価格が2倍になる見込みが50%あり、半分になる見込みも50%あります。投資スキームは至ってシンプルなものです。つまり、その資産に50%投資し、残りの50%は現金として持っておき、毎日調整を行うというものです。

ウィリアム・パウンドストーンは『天才数学者はこう賭ける―誰も語らなかった株とギャンブルの話( Fortune’s Formula)』という著書の中で、この投資スキームがどのようにして利益を生むのかを例を使って説明しています。

“「手元に1,000ドルあり、500ドルは株式に、残りの500ドルは現金として所持していると想像してみてください。最初の日に株価が半分になったとします。あなたのポートフォリオは株式250ドルと現金500ドルの計750ドルとなります。この時点では現金の方が有利になっています。株式を購入するために現金口座から125ドル引き出して調整を行います。この調整により、ポートフォリオは株式375ドルと現金375ドルで構成されることになります。

さらに続けましょう。次の日、株価が2倍になったとします。375ドルの株式は750ドルにまで上昇します。現金口座には375ドルあるため、合計で1,125ドルが手元にあることになります…

…劇的な急落のあと、株価は開始時点の価格に戻ります。長期保有(buy-and-hold)の投資家の場合、このような状況では全く利益を得ることができません。他方、シャノンのストラテジーを使った投資家ならば125ドルの利益をあげることができたのです”

このようにして、シャノンの悪魔は資産価値の上昇によってではなく、資産価格の変動(すなわち、ボラリティ・ハーベスティング)で儲けを出します。また同じ資産であっても、ポートフォリオの調整を行った方が、長期保有投資スキームよりもはるかに変動が少なくなっています。このような発見により、分散とポートフォリオの調整のメリットについての洞察が示されれることとなりました。

しかし、当時の金融マーケットには制約があったため、シャノンがこのストラテジーを実践することはありませんでした。実際、ポートフォリオを調整するために必要となる取引コストは、そのパフォーマンスに大きな悪影響を与えることになります。しかし、ここで述べている主な制約とは、このストラテジーが大きな利益をあげるためには非常に高い変動性を持った資産が必要になるということです(実験で使用された株式には、毎日100%の利益か50%の損失があったということを思い出してください)。当時は、取引コストを相殺するのに十分な変動性を持った資産がありませんでした。

しかし、その当時とは違い金融マーケットはすでに大きく変化しているため、このストラテジーをもう一度試してみる価値はあります。

暗号通貨はシャノンの悪魔を適用するのに適した資産なのか?

一見すると、暗号通貨はこの投資スキーム向けの優れた候補であるように思われます。非常に変動制が高く、推し量れない価値があるということが知られており、その価格のほとんどが投機的なトレーディングに起因するように見えるからです。しかし、結論に達するためにはより深い分析が必要となります。

Catalystによるアルゴリズムバックテストの結果

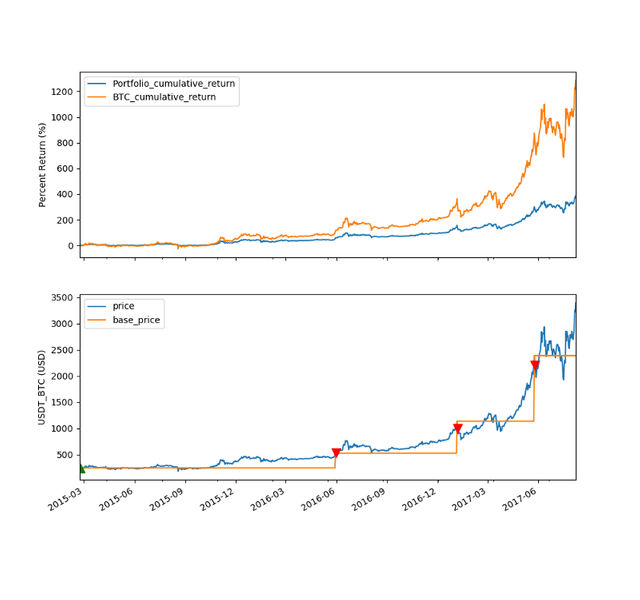

私は、シャノンの悪魔に対する最初のテストを最もポピュラーなトークンであるビットコイン(BTC)で行ってみました。しかし、(元々の実験で行われていたように)毎日ポートフォリオを調整するのではなく、資産価格が前回の調整価格に比べて2倍または半分になるのを待つようにアルゴリズムをプログラムしました。データはすべてCatalystで利用可能な過去の価格を使用しました。CatalystのデータはPoloniex取引所のデータを使用しています。テスト期間としては、2015年2月21日から2017 年8月7日を設定しました。合計すると899 日となります。

テスト期間中、最初のポートフォリオの構築後に、このトレーディングアルゴリズムは3回ポートフォリオの調整を行いました。これは、年に1.21回の調整レートであることを意味しています。このレートは、ボラリティ・ハーベスティングから魅力的な利益を生み出すのに十分なものではありませんでした。

さらに、ビットコインの価格はこの期間中に1,266%も上昇しており、全体的に上昇トレンドとなっていました。したがって、“ランダムウォーク”のパターンに従っているとは考えられません。予想通り、このトレーディングアルゴリズムは長期保有ストラテジーよりも901%という途方もなく低いパフォーマンスを示しました

以下のグラフは、アルゴリズムの時系列でのパフォーマンスを示しています。

*グラフの緑の三角形は、ビットコインを買うことによってアルゴリズムが調整を行ったことを示しており、赤い三角形はその反対を示しています。

ところで、シャノンの悪魔がテスト期間中に長期保有ストラテジーのパフォーマンスを上回らなかったからといって、すぐにそれを切り捨ててしまうべきではありません。少なくともまだ切り捨てるべきではありません。実際、ビットコインが最もポピュラーなトークンであるのは、まさに上昇トレンドが期待されているというその評価によるところが大きいのです。さらに、ボラリティは通常その資産の初期の段階でより高くなる傾向があります。ビットコインは7年以上もの間取引が行われており、そのボラリティは以前ほど高くない可能性があります。

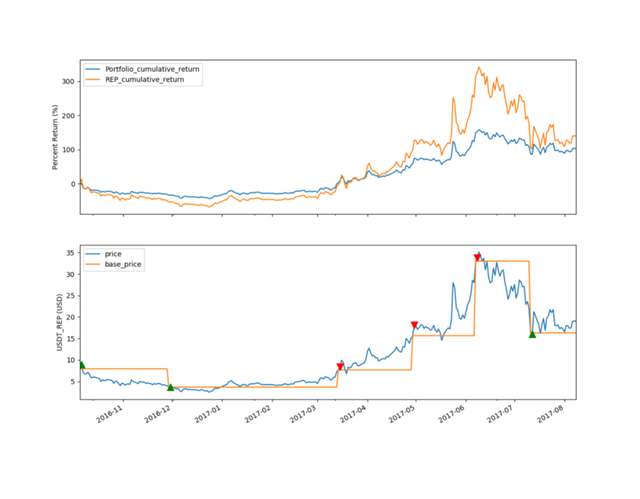

このような理由から、より新しくあまり知られていないトークンであるAugur(REP)に対して2回目のテストを行うことにしました。

再び、過去の価格が利用できるすべての日付を通してテストを実施しました。テスト期間として、2016年10月4日から2017年8月7日を設定しました。この期間中、ポートフォリオの構築後に、このトレーディングアルゴリズムは5回ポートフォリオの調整を行いました。これはつまり、年に5.93回の調整レートとなります。これは、そこそこのボラリティ・ハーベスティングの利益を生み出すのに十分なレートだと考えられます。

リターンという点では、シャノンの悪魔はまだ長期保有ストラテジーのパフォーマンスを下回っていました。長期保有ストラテジーの126%と比較して、シャノンの悪魔は103%の累積利益率を生み出しました。しかし、リターン単独では、ポートフォリオのパフォーマンスを示す最も重要な指標とはなりません。このストラテジーは、長期保有ストラテジーよりもリスクの発生がはるかに少なくなっていました。ひどい時には、長期保有ポートフォリオはテスト開始時点の価値の68%を失っていました。多くの投資家はその時点でパニックになるでしょう。対照的に、その期間中でのシャノンの悪魔の最も大きな損失は35%でした。

リスク調整後のリターンという観点で、両方のストラテジーのシャープ・レシオ(Sharpe Ratio, SR)を比較してみました。この指標は、リスク単位毎に生み出されるリターンがどれくらいであるのかを教えてくれます。長期保有ストラテジーの年換算のSRは1.21であり、シャノンの悪魔は1.15でした。これは、後者では資産のボラリティ(すなわち、標準偏差)の単位毎に追加のリターンが6ベーシス・ポイント生み出されたということを意味しています。

テスト結果から投資家に提案できること

この結果に基づいて、シャノンの悪魔について2つの結論を導き出すことができます。1つは、価格の強い上昇トレンドを伴う資産に対しては、長期保有ストラテジーよりも生み出される利益が少なくなるということです。2つ目は、ポートフォリオのリスクが大きく減少するということです。

もし私が今かなりの金額を暗号通貨に投資するとしたら、何の疑問もなく長期保有よりもシャノンの悪魔の投資スキームを選択するでしょう。価格がどこに向かうかを知る由はなく、価格は大きく変動する可能性があるからです。

しかし、テストするに値するトレーディングアルゴリズムは他にたくさん存在しています。Catalystを使えば、独自のトレーディングアルゴリズムを書き、そのパフォーマンスのバックテストを行うことも可能です。そのようなアルゴリズムを作った最初の投資家の1人になるチャンスもあります。データ駆動の投資により、マーケットに対して優位性を得ることが可能となるのです。本記事は、MITスローン経営学大学院のMBA取得候補者であるRodrigo Gomez-Grassiによって書かれました。

コンテストに参加する

本記事を読んで自分自身のストラテジーをテストしてみたいと感じたなら、あなたは運がいいです!EnigmaはCatalystコンテストの開催を最近発表しており、毎週新しいストラテジーが追加されています。8月の終わりまで、プラットフォーム上で作成された暗号通貨投資ストラテジーに勝利することに対して、Enigmaは毎週5,000ECATを報酬として提供しています。そのコンセプトは以下のように実に分かりやすいものとなっています。

- 勝者は1,500 ECATを獲得します

- 2位の人は1,000 ECATを獲得します

- 3位の人は500 ECATを獲得します

- 残りの2,000 ECATは、その週のEnigmaストラテジーに勝利したすべての人に等しく分配されます。

コンテストに参加するために、Enigmaチームによって提供された週毎のストラテジーをベースに自身のストラテジーを作成することも出来ますし、自分でゼロから新しいアルゴリズムを作成することもできます。なお、コンテストでは長期保有ストラテジーの使用は認められていません。賞金を獲得するには、上位3位までの人は自身の作成したストラテジーについての簡単なブログ記事を書く必要があります。

参加する準備は整いましたか?ぜひアルファ版を試して、Slackコミュニティに参加してください。幸運を祈ります。そして素敵なトレーディングライフを!

免責事項 — 本記事で記載されている内容はあくまで情報提供のみを目的としたものです。いかなる有価証券の売買の推奨を意図するものではなく、またいかなる投資ストラテジーの実装の推奨を意図するものでもありません。