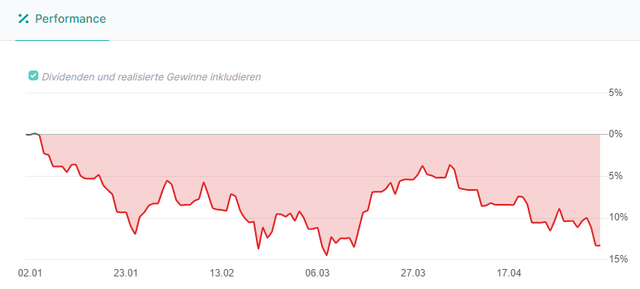

MPINVEST Top Aktien Portfolio Update KW 18: YTD Performance - 12,16 % // Sechs Jahre lang 22,4 % - Amazon musste nun gehen

07.05.2022

Liebe Investorinnen und Investoren,

die Freude nach der Zinserhöhung durch die FED am vergangenen Mittwoch und dem folgenden Statement von Jerome Powell, die Zinsen in den nächsten Sitzungen nicht wie von manchen Marktteilnehmern befürchtet um 0,75 % pro Sitzung anzuheben, verpuffte nach der Mittwoch Rally ganz schnelle wieder.

Es soll in den nächsten Monaten stets 0,5 % nach oben gehen.

Außer Spesen nichts gewesen.

Deutlich sieht man dies am Nasdaq100 Chart ( die letzten drei Kerzen ).

Der Markt ist angeschlagen und wird es wohl über längere Zeit auch bleiben.

Auch der Volatility Index beginnt wieder zusteigen.

In Zinserhöhungsphase ist vornehmlich für Tech Aktien eine schwierige Phase.

Aus diesem Grund sehen wir auch seit Monaten einen Trend weg von High Tech hin zu Value, Konsum, Energie.

Auch mein Technologie lastiges Depot bleibt von der Marktschwäche leider nicht verschont.

Die starken Kursgewinne durch die Tagesrally am Mittwoch waren bis Freitag Abend vollständig aufgezehrt.

Eine große Veränderung in meinem Depot brauchte am gestrigen Freitag der Verkauf von Amazon.

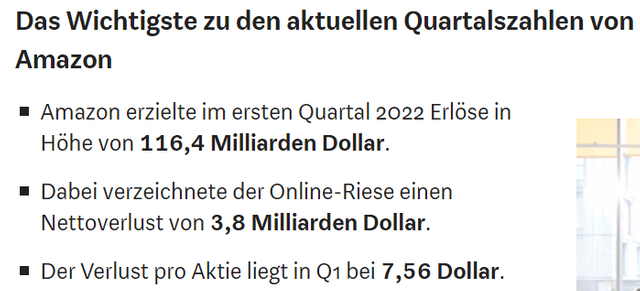

Das Chartbild und der Verlust in Q1 2022 gaben die entscheidenden Impulse für mich, die Aktie zu geben.

Verlust geht gar nicht!

Ich sammele Cash Maschinen und will keine Geld Vernichter im Depot.

Meine Gründe für den Verkauf dieser Aktie.

Hohe Energiekosten und nicht besetzte Arbeitsplätze in der Logistik werden weiter auf die Marge drücken.

Hinzu kommt sicherlich ein zunehmend zurückhaltendes Kaufverhalten der Kunden auf Grund der Inflation.

Das Geld in vielen Haushalten wird nicht mehr so locker sitzen und der Konsum wird sicherlich bis auf Grundnahrungsmittel, Alkohol und Tabak eingeschränkt werden.

Ebenso sehe ich das Cloud Business und Amazon Prime ( TV ) durch starke Konkurrenz belastet.

Daher dürfte Amazon an vielen Fronten im weiteren Jahresverlauf und darüber hinaus zu kämpfen haben.

Und die Zinserhöhungsphase hat erst begonnen.

In 2030 sehe ich Amazon nicht mehr unter den TOP 10 Firmen.

Immerhin hat mir die Position, die ich seit 11.03.2016 im Depot hielt, 247 % Kursgewinn nach Steuer gebracht.

Das sind 22,4 % p.a., sechs Jahre lang.

Mein zweitbestes Investment, was den Gesamtertrag in Euro betrifft.

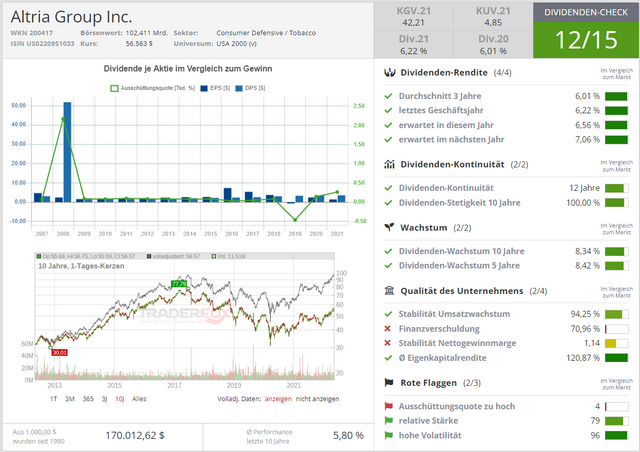

Nur Altria wirft seit 2007 mehr € in Form von Dividenden ab.

Altria hat am 02.05. wieder seine Dividenden überwiesen.

Diesmal 0,634 € pro Aktie für das Quartal, das entspricht einer Dividendenrendite von 4,7 % p.a. nach Steuer.

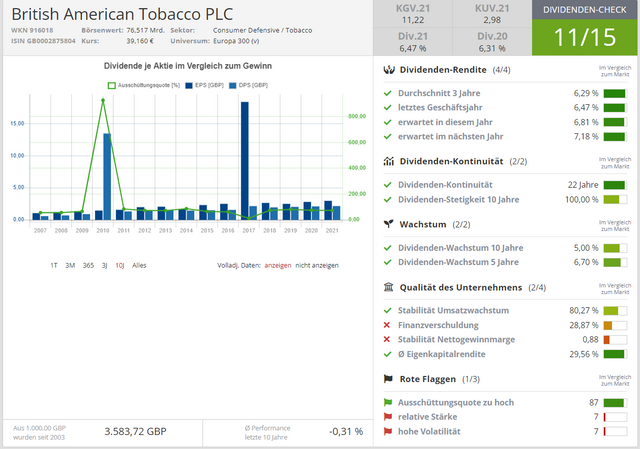

Auch der europäische Tabak Gigant, B.A.T., zahlte seine Quartalsdividende.

Diesmal wurden 0,473 € pro Aktie gezahlt, das entspricht einer Dividendenrendite von 4,7 % p.a. nach Steuer.

Zwei Aktien für unsichere Zeiten, geraucht wird immer.

Auch JPMorgan Chase zahlt für mich zum ersten Mal eine Quartalsdividende.

Es wurden 0,703 € pro Aktie überwiesen, das entspricht einer Dividendenrendite von 2,4 % p.a..

Bei einem Kurs unter 100 € werde ich nachkaufen

ExxonMobil war der einzige Wert in meinem Depot, der in der abgelaufenen Woche ein neues Hoch ausbilden konnte.

Die Ölpreise gehen weiter durch die Decke.

Seit dem Corona Lockdown ein wunderbarer Zuwachs.

Von den hohen Energiepreisen und auch Rohstoffpreisen profitiert weiterhin mein iShares Commodity ETF, den ich bereits im Dezember besprochen hatte.

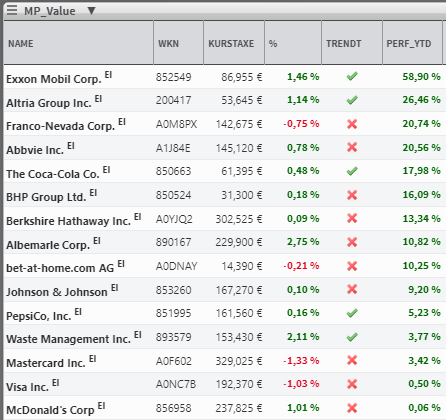

Schaut man auf die besten Performance Bringer in diesem Jahr ( PERF_YTD ), so steht auch hier ExxonMobil ganz oben.

Auch haben mit ExxonMobil, Altria, The Coca-Cola Co., PepsiCo. und Waste Management fünf Depotwerte wieder einen intakten Minervini Aufwärtstrend ausgebildet ( grüner Haken in der Spalte Trend ).

Tech leidet, Grundbedürfnisse marschieren zu neuen Hochs.

Mit dem Verkauf von Amazon bleibe ich meinem strategischen Ziel für 2022 treu, mehr in Dividenden und Value Titel zu investieren und die Wachstumswerte eher zu meiden.

Denn eins habe ich aus dem Internat Crash 2000 bis 2003 gelernt: jede kleine Kurserholung in einem Bärenmarkt kann zu einer teuren Fehlinterpretation führen.

Erst wenn in USA die Zinsen wieder zu fallen beginnen ist das für mich ein Signal zum Kauf von ausgewählten Wachstumswerten.

Und merke: Wachstumswerte machen stets neue Hochs, wenn es wirklich aufwärts geht.

Kurze Rallys zählen nicht und können teuer werden.

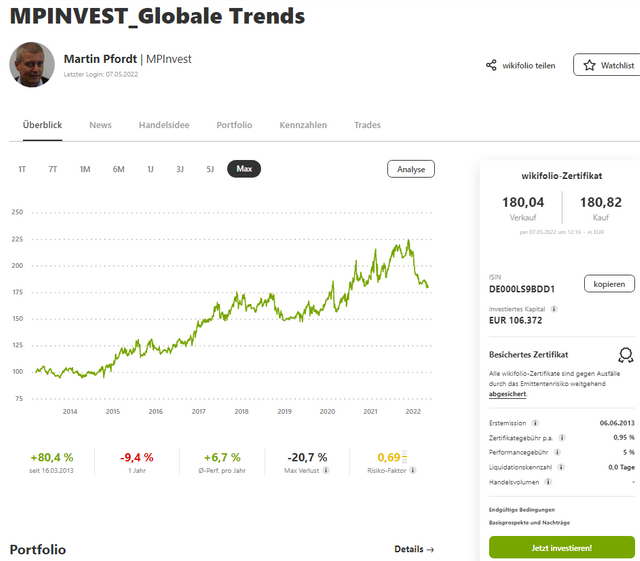

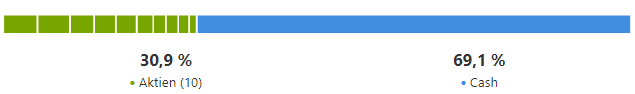

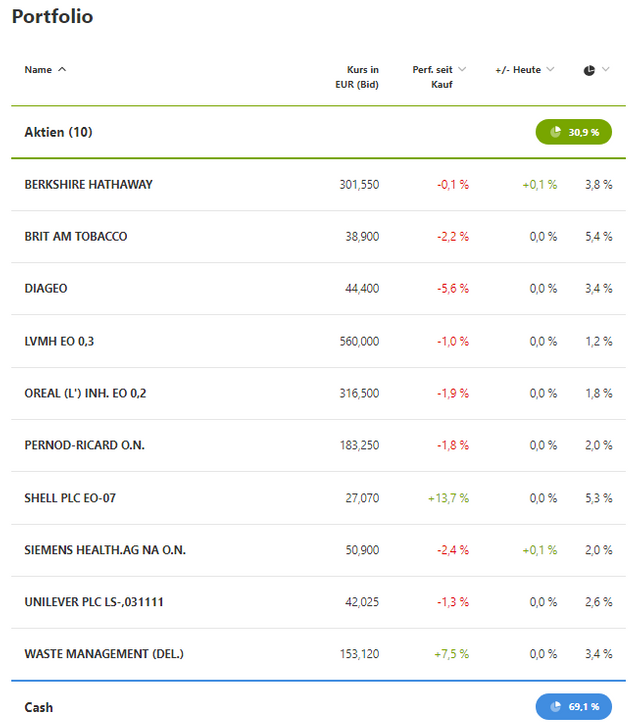

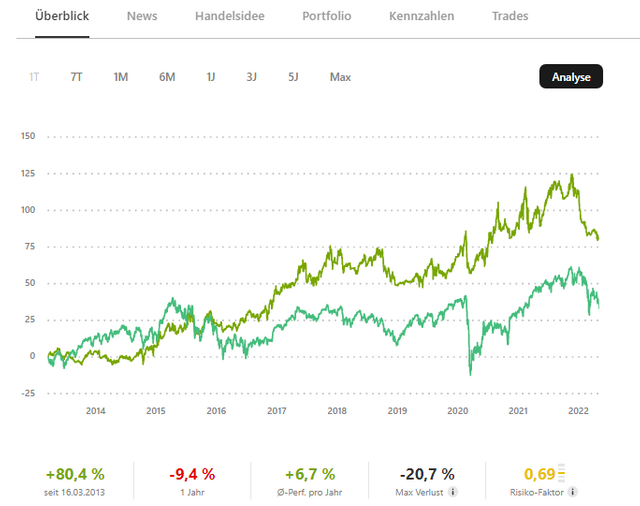

Mein Wikifolio MPINVEST Globale Trends ist weiterhin gut mit Cash ausgestattet und nun sehr konservativ auf Dividendenertrag umgestellt.

Schwache Kurse werde weiterhin für Zukäufe in kleiner Stückzahl genutzt.

https://www.wikifolio.com/de/de/w/wfmpinvest

Immerhin schlägt sich das Wikifolio besser als der EURO STOXX 50

Geduld bleibt das Zauberwort für die nächsten Wochen.

In diesem Sinne,

allzeit gute Investments

Euer Martin Pfordt

Der Autor hält Anteile der in diesem Artikel erwähnten Aktien im privaten Aktiendepot und über seine Wikifolios der MPINVEST Familie.

Die Inhalte dieser Seite dienen ausschließlich der Information und stellen keine Anlageberatung oder sonstige Empfehlung im Sinne des Wertpapierhandelsgesetzes durch Martin Pfordt ( mpinvest ) dar. Die bereitgestellten Inhalte können eine Anlageberatung nicht ersetzen. Ferner sind die Inhalte nicht als Zusicherung etwaiger Kursentwicklungen zu verstehen. Kursentwicklungen in der Vergangenheit bieten keine Gewähr für die Wertentwicklung in der Zukunft. Die Inhalte sollen nicht als Aufforderung verstanden werden, ein Geschäft oder eine Transaktion einzugehen. Die Inhalte stellen weder ein Verkaufsangebot oder Werbung für ein Verkaufsangebot für Wertpapiere oder Rechte noch eine Aufforderung zum Handel mit Wertpapieren oder Rechten dar.

Haftung für Inhalte

Die Inhalte dieser Seite wurden mit größtmöglicher journalistischer Sorgfalt erstellt. Die Inhalte basieren auf Quellen, die ich für zuverlässig halte ( TraderFox, Morningstar Datenbank). Für die bereitgestellten Inhalte übernimmt Martin Pfordt jedoch keine Gewährleistung für die Vollständigkeit, Korrektheit und Aktualität. Die Nutzung der Inhalte dieser Seite erfolgt auf eigene Gefahr des Nutzers. Mit der reinen Nutzung dieser Seite kommt keinerlei Vertragsverhältnis zwischen dem Nutzer und dem Anbieter dieser Seite zustande.