차트의 기술: 펀더멘털 분석의 강점과 약점; Fundamental Analysis - 2부

안녕하세요 오늘은 📊차트의 기술 시리즈, 기본적 분석이란 무엇인가? 2부입니다 어려운 계산이 없어서 쭉 읽어내려가기 좋은 글이며 배울 것도 역시 많습니다 그럼 시작합니다 좋은 주말 보내세요~ 1부는 여기로

2부

- 기본적 분석의 강점

- 장기 추세/ 가치의 발견/ 사업 통찰력/ 누가 누구인지 아는

- 기본적 분석의 약점

- 산업, 회사 특이성/ 주관성/ 애널리스트 편견/ 공정 가치의 정의

- 결론

강점: Strengths of Fundamental Analysis

장기추세Long-term Trends

펀더멘털 분석은 아주 장기 추세에 기반한 장기 투자에 좋다 경제, 인구 통계학, 테크니컬 또는 소비자 트렌드에 대해 확인하고 예측하는 능력은 올바른 산업이나 기업을 선택한 인내심이 있는 투자자들에게 이익을 가져다줄 수 있다

가치의 발견Value Spotting

건전한 펀더멘털 분석은 좋은 가치를 지닌 기업들을 식별하는 데 도움이 된다 가장 전설적인 투자자들 중 일부는 장기적 관점과 가치를 고려한다 벤저민 그레이엄(Graham)과 도드 프랭크(Dodd-Frank), 워런 버핏(Warren Buffett)과 존 네프(John Neff)는 가치 투자(value investing)의 대가들로 알려져 있다 펀더멘털 분석은 가치 있는 자산, 강한 대차대조표, 안정적인 이익 및 지속력( staying power )을 가진 기업들을 발굴하는 데 도움을 줄 수 있다

사업 통찰력Business Acumen

펀더멘털 분석에서 가장 명백하지만 잡기는 힘든 보상 중에 하나는 기업의 철저한 이해력의 상승이다 그런 고생스러운 연구와 분석 후에, 투자자는 회사의 배후에 있는 주요 수익(key revenue)과 순익 창출 품목(profit drivers)을 잘 알게 될 것이다 이익(earning)과 실적 기대치(earnings expectations)는 주가의 강력한 동인이 될 수 있다 일부 기술적 분석가들도 동의할 것이다 좋은 이해력은 투자자가 하락할 거 같은 회사를 피하고 계속 갈 거 같은 것들을 식별하는 데 도움을 줄 수 있다 기업의 이해력에 더해서, 펀더멘털 분석은 투자자가 핵심 가치 동인(value drivers)과 산업 내 기업들에 대한 이해력을 발단시킬 수 있게 한다 주가는 산업 그룹에 크게 영향을 받는다 이런 그룹들을 연구함으로써, 투자자는 고위험(tech), 저위험(utilities), 성장 지향적(computer), 가치 주도(oil), 비 주기적(필수 소비재), 주기적(운송) 또는 소득 지향적(높은 수익률)의 기회(전망)들을 식별해서 더 좋은 포지셔닝을 할 수 있다

누가 누구인지 아는Knowing Who’s Who

주식은 그룹으로 움직인다 기업의 비즈니스를 파악함으로써, 투자자는 관련된 산업 그룹 내의 주식을 분류해서 더 좋은 포지셔닝이 가능하다 비즈니스는 빠르게 변할 수 있고 그와 함께 회사의 수익 구성(revenue mix)도 변할 수 있다 이것은 많은 순수 인터넷 소매상들에서 일어났는데, 정말 인터넷 기업은 아니었고 보통의 소매상이었다 기업의 비즈니스를 알고 그것을 한 그룹으로 모을 수 있으면 상대적 가치 평가(relative valuations)에서 엄청난 차이를 만들 수 있다

약점: Weaknesses of Fundamental Analysis

시간 제약Time Constraints

기본적 분석은 훌륭한 통찰력을 제공할 수 있지만, 엄청나게 많은 시간(time-consuming)이 걸릴 수 있다 타임-컨슈밍 모델은 빈번하게 월스트리트의 현재 가격과는 동떨어진 가치 평가(valuations)를 생산해낸다 이런 일이 일어나면, 분석가는 기본적으로 월스트리트가 잘못 계산했다고 주장한다 이것은 거기에 잘못 파악된 기업들이 없다고 말하는 것은 아니지만, 시장 가격 즉 월스트리트가 틀렸다고 간주하는 것은 성급한 것이다

산업/회사 특이성Industry/Company Specific

벨류에이션 기법은 산업 그룹과 각 회사의 특성에 많이 좌우된다 이런 이유로 인해서, 다른 산업과 다른 기업에는 다른 기법과 모델이 필요하다 이것은 매우 오랜 시간이 걸릴 수 있으며, 수행할 수 있는 연구의 양을 제한할 수 있다 회원제 모델(subscription-based model)은 인터넷 서비스 공급자(ISP)의 경우 매우 유용할지 모르지만, 석유 회사를 평가하기 위한 최고의 모델이 될 가능성은 없다

주관성Subjectivity

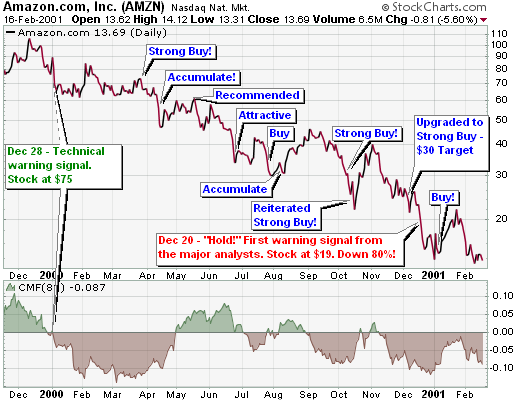

공정 가치(fair value)는 가정(assumptions)에 기반을 둔다 성장 또는 승수( multiplier )의 가정에 대한 어떤 변경은 최종 벨류에이션을 크게 변경시킨다 펀더멘털 분석가는 일반적으로 이것을 인지하며 민감도 분석(sensitivity analysis)을 이용해서 기본 상황(base-case) 벨류에이션, 평균적 상황(average-case) 벨류에이션 및 최악의 상황(worst-case) 벨류에이션을 나타낸다 그러나 worst-case valuation에서조차도, 대부분 모델은 거의 항상 강세이며, 유일한 문제는 얼마나 그렇냐는 것일 뿐이다 아래 차트는 얼마나 많은 펀더멘털 분석가들이 (약세 시장 기간에) 완고하게 상승 지향(bullish) 일 수 있는지를 보여준다

애널리스트 편견Analyst Bias

분석에 들어가는 대부분의 정보는 회사 자체로부터 나온다 회사들은 투자 관련 매니저를 고용해서 특히 애널리스트 커뮤니티를 관리하고 정보를 공표한다 마크 트웨인(Mark Twain)이 한 말처럼, “거짓말, 젠장할 거짓말 그리고 통계가 있다”, 데이터 조작과 발표 왜곡하기에 관해서는, 최고재무책임자(CFOs)와 투자 관련 매니저들은 전문가들이다 (주로 주식을 매수하는) 자산운용사의 buy-side 애널리스트만이 회사 통계를 넘어 위험을 감수하는 경향이 있다 바이 사이드(buy-side) 애널리스트는 뮤추얼 펀드(mutual fund)와 자산 관리자(money manager)을 위해 일한다 그들은 대형 브로커(CIBC, Merrill Lynch, Robertson Stephens, CS First Boston, Paine Weber, DLJ)를 위해 일하는 셀 사이드(sell-side) 애널리스트가 작성한 보고서를 읽는다

이들 브로커들은 회사의 인수(underwriting) 및 투자 은행(investment banking) 업무에도 관여한다 이해 상충(conflict of interest)을 방지하기 위한 제한 규정들이 있지만, 브로커들은 분석 중인 회사와 지속적인 관계를 가진다 이들 보고서들을 볼 때는, (주식을 팔아야 되는 증권사 리서치 센터의) sell-side 애널리스트가 가질 수 있는 어떤 편견을 반드시 고려해야만 한다 반대로, (자산 운용사처럼 고객의 자금으로 무조건 사야 되는) buy-side 애널리스트는 포트폴리오 관리자(portfolio manager)를 위해서 순수하게 투자 관점에서 회사를 분석하고 있다 만약 그 회사와 관련이 있다면, 그것은 보통 다른 의미일 것이다 일부의 경우, 이것은 대주주일 수 있다

공정 가치의 정의Definition of Fair Value

시장 벨류에이션이 역사적인 평균을 넘어 확장될 때는, 성장을 조정하기 위한 압력과 상쇄하기 위한 승수 가정(multiplier assumptions)이 있다 만일 월스트리가 주식을 이익(earnings)의 50배로 평가하고 현재 가정이 30배라면, 애널리스트는 이 가정을 더 높게 개정하기 위한 압력을 받을 것이다 오래된 월스트리트의 격언이 있다: 자산(stock)의 가치는 누군가가 현재 가격에 대해 기꺼이 지불할 용의가 있는 것뿐이다 주가가 등락하듯이, 성장과 승수 가정도 마찬가지다 우리가 월스트리트와 주가 또는 애널리스트와 시장 가정을 믿어야 할까?

잉여현금흐름(free cash flow) 또는 이익(earnings)은 공정 가치를 얻기 위한 승수(multiplier)로 사용되어오곤 했다 1999년에, S&P 500은 일반적으로 잉여현금흐름의 28배로 팔렸다 그러나 많은 기업들이 손실을 보았고 보고 있기 때문에, 비즈니스를 수익(revenues)의 배수로 평가하는 것이 널리 보급되었다 이것은 배수가 많은 주식의 평균 PE(주가수익비율)보다 높은 것만 아니면, 괜찮은 것으로 보일 것이다! 일부 회사들은 수익의 30배에도 염가로 인식되었다

결론

기본적 분석은 가치가 있지만, 주의해서 접근해야 한다 만약 (팔아야만 하는 증권사 리서치 센터의) sell-side 애널리스트가 작성한 보고서를 읽는다면, 그 보고서의 배후에 있는 애널리스트를 잘 알아야만 한다 우리는 모두 개인적인 편견을 가지고 있어서 모든 애널리스트는 약간 어떤 종류의 편견을 가진다 이것이 잘못된 것은 아니며, 그 리서치는 여전히 훌륭한 가치가 있다 그 평가(ratings)가 의미하는 바를 배우고, 심층 분석으로 들어가기 전에 애널리스트의 실적을 알아보아라 기업 발표와 언론 발표는 좋은 정보를 제공하지만, 그것들은 건전한 수준의 의심을 가지고 읽어서 사실과 해석을 분리해야 한다 언론 발표는 우연히 일어나지 않는다; 그들은 기업의 중요한 PR 도구이기 때문이다 투자자들은 숙련된 리더(reader)가 되어서 중요한 정보를 뽑아내고 속임수를 피해야 할 것이다

최근글 ✏️

- 차트의 기술: 펀더멘털 분석이란?; Fundamental Analysis

- 비트코인 최초의 논문; 사토시 나카모토의 P2P 전자화폐 시스템; Bitcoin: A P2P Electronic Cash System - 2부

- 글로벌 증시, 정치 경제 사건들, 비트코인, 스팀 가격 분석; Global Financial Affairs, BTC, STEEM

- 투자의 역사 인물: 뱅가드 그룹 창업자 존 보글; The Vanguard John Bogle

- 증권을 분석하는 이유?: 효율적 시장 가설 3단계; the efficient market hypothesis 3 levels

- 5월 가장 저조한 실적을 보인 코인과 유일한 상승 코인 그리고 암호화폐 랭킹 발표 📈 Worst, only gain, WeissRatings

- 비트코인 최초의 논문; 사토시 나카모토의 P2P 전자화폐 시스템; Bitcoin: A P2P Electronic Cash System

#212

2018-6-17

와 좋은 글 감사합니다.

이런 글은 정말 보상 많이 받아야 하는데 ㅠㅠ 보팅해봐야 0이라 죄송스럽내요 ㅠㅠ

좋게 봐주시고 말씀만으로도 감사합니다 ^^

오늘도 좋은글 잘 보고 갑니다.

풀봇 리스팀은 당연.

아이고 리스팀까지 감사합니다 ^^

정성들인 글 잘 보고 갑니다. 즐거운 한 주 되세요.

좋게 봐주셔서 감사합니다 즐거운 하루 보내세요^^

(jjangjjangman 태그 사용시 댓글을 남깁니다.)

호출에 감사드립니다! 즐거운 스티밋하세요!

오치님 좋은 하루 보내세요~