巴菲特2017年致股东信(精华翻译版)

翻译来源:云峰金融,作个人学习投资理念之用

1、伯克希尔的业绩表现

2017年伯克希尔的净利润是653亿美元,对应公司A、B类股票的每股账面净值增长了23%。过去53年来(准确地说在我们接手了伯克希尔之后),公司股票的每股账面净值从19美元涨到如今的211750美元,年复合增速高达19.1%。

股东信一上来就讲净值的做法,已是用了30年的“套路”。但2017年是“反套路”的一年:今年有很大一部分净值增长并不是来自我们熟悉的“那一套”。

上面提到的650亿美元,其中仅360亿是通过伯克希尔的公司经营所创造,剩下的290亿,则是国会在去年底通过税改法案后送给我们的“大礼”。

2、2017年伯克希尔对收购业务的态度

在我们寻找独立经营的商业时,我们看重的关键品质是:

拥有可持续的竞争优势

强有力且优秀的管理

用来经营业务的净实物资产有良好的回报

内生增长能取得良好回报

最关键的,有一个理想的购入价格

当我们回顾2017年的并购时,最后一项要求实际上已成为我们所有交易的一种无形障碍,因为大多数时候,价格确实不错,但远谈不上多么有吸引力,这样带来的商业回报压力空前的大。

当然,对于乐观的收购者来说,价格高低似乎并不重要。

如今为什么会出现收购狂潮?部分因为能当上CEO的都是积极进取那一类人。一旦CEO渴望完成一桩交易,他或她就总能为这样的并购找到理由。

下属们当然会欢呼,憧憬着不断壮大的业务领域和水涨船高的薪资。投资银行家们也“循声而来”,为了大笔佣金对这样的交易自然也鼓掌叫好(这就好比不要问一个理发师你的发型怎么样)。如果交易资产的历史表现缺乏说服力,那就说并购后“能产生协同效应”,反正总能通过报表什么的去粉饰太平。

2017年随处可得的借贷机会,更是加剧了这种并购活动。毕竟,即使是一笔高价交易,也能让债务驱动下的每股收益变得更高。但我们伯克希尔却恰恰相反,我们在评估并购时以股票作为衡量基础,一上来就明确我们债务偏好很低。

我们认为,让任何单个的业务扯上一大笔债务通常来说都是不可取的(除了特定的例外情况,比如专门针对Clayton的借贷组合,或我们在公共事业领域的固定资产投资)。我们从不考虑、也很少发现所谓的“协同效应”。

我们对杠杆的厌恶多年来使得我们的回报没有那么高,但是查理和我却能每晚安心入眠。我俩都认为在自己能获得的事情上冒险、却又在自己并不需要的事情上劳神费力,这种行为无异于疯狂。

50年前当我们就有这样的看法,那时候我俩分别经营着一家投资合伙人公司,管理的资金都是靠一些亲戚朋友的资助。直到今天,我们有了一百万的股东或“合伙人”后,我们仍然坚持这种想法。

我们去年完成了一项合理的独立收购——购入Pilot Flying J(简称“PFJ”)38.6%合伙人权益。

PFJ年营业额高达200亿美元,是全美排名第一的卡车休息站运营商。当你驰骋在一望无垠的州际公路上时,开进PFJ的加州站并在那里吃一顿可口的饭菜,早已成为人们的生活方式。更棒的是,这些加油站还有5200个可以让人洗澡的地方。

PFJ从建立之初就一直由Haslam家族打理。家族第一代“大吉姆(Big Jim)”先生,在60年前怀揣着一腔梦想从一个加油站白手起家,如今他的儿子——Jimmy管理着遍布北美750处休息站的27000名员工。

伯克希尔已用合同形式承诺,到2023年将合伙人权益比例提升至80%——而Haslam家族成员将拥有剩下20%的权益。我们很高兴能成为他们的合伙人。

3、收购企业中Home Services的上佳表现

我曾多次和你们提及 Home Services ,这个正在成长期的地产中介经营公司,伯克希尔于2000年投资这家公司。随着时间推移,Home Services增加了许多经纪人,并且在2016年底成为了全美第二大的中介公司,但当时还远落后于第一名 Realogy 。

然而在2017年,这家公司爆发了,我们收购了行业内的第三大经纪公司 Long and Foster 和第12大公司 Houlihan Lawrence ,另外还有 Gloria Nilson。通过这些收购,公司增加了12300位中介人员,现在共有40950位中介人员。Home Services在2017年全年交易额达到1270亿美元,在房地产销售领域已经快速接近领头羊的地位。

不过就算加上这些收购,HomeServices 在2018年也只会占到全国房产中介业务量的3%,依然有97%的蛋糕在等着它。只要价格合适,我们将继续采取并购的方式来发展这项基础的商业生意。

4、伯克希尔的在手现金突破1000亿美元,较去年增加35%

伯克希尔的使命是尽可能的提高非保险业务的盈利水平。为此,我们需要做大笔的并购,我们也确实有资源这么做。

截止2017年年底,伯克希尔手握1160亿美元的现金和美国短期国债(88天内到期的T-Bills),相比一年前的864亿又增加了很多。这充沛的流动性现在趴在账户上收益微薄,所以我们必然会将这些资金配置到更能创造收益的资产上。

5、二级市场股票不是代码,而是你对公司投的信任票

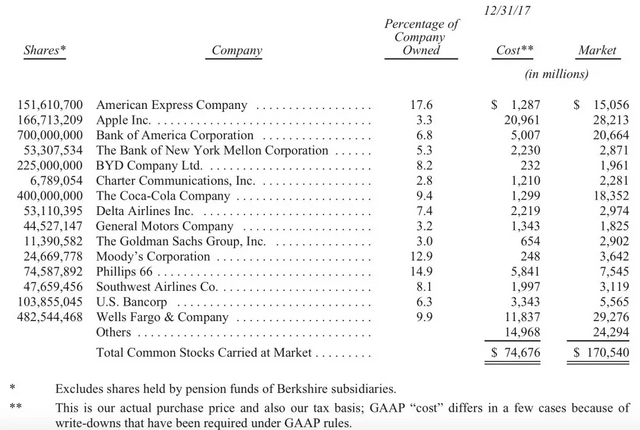

伯克希尔目前持有的主要二级市场股票,基于会计准则考量排除了对卡夫亨氏的3.25亿持股(图片来源: 2017年巴菲特致股东信)

对于伯克希尔购买的二级市场股票,查理和我并没有将其看作是基于技术图形、分析师给的目标股价或者媒体评价来交易的股票代码,而是伯克希尔在这些实际业务中拥有的权益。

所以我们相信如果这些投资公司的业务成功了,我们的投资就成功了。就算有时候回报不高,偶尔还会濒于亏损,甚至我也会犯非常昂贵的错误,但总体来说,我们得到了很好的回报。

事实上在美国,股票投资者是有国运相助的。

6、不要用杠杆,因为没有人能预测短期的股价波动

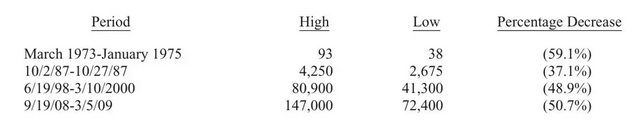

伯克希尔自己的股价表现也生动反映了短期的市场价格波动是多么的随机和不可预测。

在过去的53年中,尽管公司通过再投资和复利取得了很好的收益,但伯克希尔的股票却曾经经历过四次重大的下跌。

伯克希尔股票的四次重大下跌周期(图片来源:2017年巴菲特致股东信)

这一表格提供了最强有力的证据,证明我为什么强烈反对用杠杆买股票。因为你永远不知道短期股价会跌到什么程度。

就算你的融资比例很低,不会在暴跌中被平仓,但你的心绪一定会被那些可怕的头条和令人窒息的评论干扰。而烦躁的心情会影响你做出明智的判断。

在未来的53年里,我们的(以及其他的)股票还是会重复经历表格中这样的暴跌。没人能告诉你暴跌什么时候会发生,股市的红绿灯很可能会直接从绿灯变成红灯,中间跳过黄灯的闪烁。

但当这种暴跌发生时,它为那些没有被债务困住的投资者提供了极好的入场机会。这时候就是时候吟诵Kipling的那首《if》了:

如果你在众人六神无主时,

镇定自若,而不是人云亦云;

如果你在众人猜忌怀疑之日,

自信如常,而不是妄加辩论;

如果你肯耐心等待不急不躁,

如果你有神思,而又不走火入魔,

那么,你的修养就会如天地般的博大……

7、那个“十年赌约”的最终结果

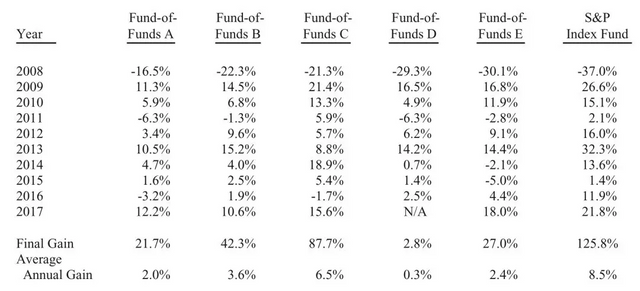

因为已经有了九成的胜利把握,去年我就详细总结过2007年12月19日定下的十年赌局。现在我可以做最终的总结陈词了。

我之所以打这个赌是基于两个原因:第一是为了将我那31万8250美元变成一个更大的数目,以捐给奥马哈女孩救助会(Girls Inc. of Omaha);另一个则是为了再一次宣传我的观点,那就是投资一个被动的标普500指数基金,长期来看会比绝大部分专业投资者获得更好的收益,无论这些投资者有着怎样的信誉和激励机制。

这个问题很重要。因为美国的投资者年复一年向投资顾问付出巨额资金,得到的资产却被收好几层的费用。那么加总起来,这些投资者是否物有所值呢?

我的对手方Protégé Partners,精选了五只它认为能够跑赢标普500指数的FOF基金——这不是一个小的样本,事实上这五只FOF基金投资于超过200只对冲基金的份额。

这五只FOF基金的基金经理们拥有巨大的权力,他们在这十年里可以随意更换组合里的对冲基金,去投资新的明星基金,抛弃旧的表现不好的基金。

而且这些基金都有着十足的激励措施,无论是FOF基金经理还是底层的对冲基金经理都会有业绩提成,哪怕这业绩是来自于整体市场的上涨。

而且我想强调的是,就算这些基金亏钱了,他们的基金经理还是会变得很有钱。因为这些FOF基金每年要收取高达2.5%的固定管理费,一部分给这些FOF基金经理,另一份则给了底层的对冲基金经理。

这个赌约的最终情况是这样子的:

五只FOF基金和标普500指数基金在十年赌约中的表现(图片来源: 2017年巴菲特致股东信)

脚注:根据我和Protégé Partners的约定,这五只FOF基金的名字不会向公众公开,但是我每年会从Protégé Partners那里得到年度审计报告。这张表上A、B、C三只基金2016年的业绩数字后来有了小幅修订,而D基金则在2017年清盘,因此其平均年回报率是根据之前九年的业绩来做的。

五只FOF基金都有一个很好的开局,2008年都跑赢了指数基金。然后就没有然后了。剩下九年里的每一年,五只基金的整体组合都跑输指数基金。

让我重申一下,过去的十年中,美国股市并没有什么异常情况。如果2007年底让投资机构投票预测股票长期回报的话,结果很可能会和标普500实际获得的8.5%年回报率相近。因此在这样的环境下赚钱应该是不难的。

事实上过去十年华尔街的这些基金经理应该都赚了很多钱,但投资他们基金的很多投资者就不一定了。

基金表现时好时坏,但管理费从来不会落下。

8、这个赌约还有一个意外收获

在这个赌约中,我还有一个意外的收获:尽管市场一般来说是理性的,但也会偶尔出现发疯的情况。

抓住这样的机会并不需要拥有大智慧和经济学学位,或是懂得那些华尔街的术语,譬如“Alpha”和“Beta”。

投资者需要的是能够摈弃无谓的恐惧和激动,同时相信简单的事实。另外,能接受在一段时间内显得很无趣甚至很傻,也是必要的。

是什么机会呢?我和Protégé在2007年底各花了31万8250美元,买了票面价值为50万美金的零息美国国债。这些国债不会在期间支付利息,但因为买的时候有折扣,所以能够提供年化4.56%的回报,这样十年后我们正好能得到50万美金。

事实上,我和Protégé在买的时候,只是想到时候能顺顺当当的在十年后让获胜一方把100万美金给到相应的慈善机构而已。

然而在我们买了之后,债券市场发生了一些很神奇的事情。

2012年十一月份,我们那些还有五年才到期的债券,交易价格上涨到了票面价值的95.7%。换句话说,以当时的交易价格买入的投资者,到期的年化收益率还不到1%,只有0.88%。

这点回报让这些债券变成了一笔很愚蠢的投资,尤其是和当时的美国股票相比。那时候,标普500若按市值比例加权,每年可以为股东获得10%以上的回报,那时的现金股息率都高达2.5%,是我们持有债券的3倍。而这些股息几乎一定会继续增加。

除此之外,标普500公司还拥有大量的利润留存,可以用来扩张生意或者回购股票,不管他们选择哪种做法都能提振每股盈利。另外,不管短期如何波动,从1776年以来,美国经济始终是在稳步向前的。

基于股票和债券估值的极端不平衡,Protégé和我一致同意卖了五年前买的债券,而买成11200股伯克希尔的股票B份额。结果呢?现在奥马哈女孩救助会可以得到222万美元的捐赠,而不是之前赌约中的100万美元。

这并不是因为伯克希尔在过去五年股价表现的非常好,但它也不需要表现的非常好,只需要击败年均收益率0.88%的债券即可。

这样的股债交换的唯一风险,是到了2017年年底正好碰上大熊市,我和Protégé一致认为这种可能性非常小:一方面是因为伯克希尔在2012年底的股价很合理,另一方面则是五年内伯克希尔几乎一定会拥有更多的资产。但为了消除所有的风险可能性,我还是做出了承诺,如果11200股的伯克希尔股票在2017年底价值不足100万美金,我会全额补齐。

理论上说,投资这件事是牺牲当下的消费,试图换取以后更大的消费能力,而风险就是这一目标无法达成。

如果以这一标准衡量,在2012年时,被视为“无风险”的长期债券事实上比股票长期投资风险更大,因为在2012年至2017年期间,只要年均通胀超过1%,这些政府债券的实际购买力就会被削弱。

我必须澄清的是,如果只看短期的几天、几周甚至几年,股票都是一种比短期国债风险更高的投资。然而随着投资者的投资周期的拉长,一个分散的美国股票组合会变得比债券风险更小,前提是这些股票在购买时的估值应该比债券要低。

拥有很长投资期限的投资者,譬如养老基金、学校捐赠基金和长期储蓄型的个人投资者,如果简单的将组合中的股债比例作为衡量投资风险的标准是非常错误的。事实上,组合中的高等级债券往往会增加风险而不是降低风险。

从我们这个赌约中可以得到的最后一个经验,是投资者应当坚持更大局的、看起来“简单”的决定,并避免大量的交易。

在这十年期间,那两百多个对冲基金经理一定做了上万个买卖的决定。绝大部分基金经理当然是经过深思熟虑才做的交易选择,并坚信这些交易会给他们带来超额收益。而在交易的过程中,他们钻研年报,调研管理层,研读交易记录并和华尔街的分析师们频繁会面。

而与此同时,我和Protégé没有做任何的研究、调研,也没有天才般的交易主意。我们在这十年间只做了一个交易决策,那就是卖出估值超过100倍的债券(95.7的价格除以0.88的年化收益率)。接下来我们把钱全都转移到伯克希尔这只股票上,因为他背后实际上是一篮子实体生意的组合。由于那些留存利润,伯克希尔的年化价值增长几乎不可能小于8%,就算我们的经济表现平淡。

经历了这样几乎幼儿园水平的分析之后,我和Protégé做了转换,然后就休息了。因为我们相信,假以时日,8%一定能大幅击败0.88%。

9、伯克希尔的人事变动

好戏留在最后。在2018年初,伯克希尔董事会任命了Ajit Jain和Greg Abel作为新晋董事和副主席。Ajit现在负责保险业务,Greg则负责其他非保险业务。查理和我会专注于投资和资金分配。

译者:翁放,游凡,林弘炜

向股神巴菲特学习。

Congratulations @quicksnake! You have completed some achievement on Steemit and have been rewarded with new badge(s) :

Click on any badge to view your own Board of Honor on SteemitBoard.

For more information about SteemitBoard, click here

If you no longer want to receive notifications, reply to this comment with the word

STOP