简析稳定币:作用与滥用(全文·改)

当初在写这篇文章的时候,分了上下两次发出,一直想要将上下两片整合起来发一次,但是一直没有时间。现在有些功夫了,却发现局势有了变化,不得不修改一下,再加以整理和补充。当初在写这篇文章的时候,BTC稳如狗,有俏皮话说“BTC才是真正的稳定币”,而今飞流直下三千尺。

币圈外的路人纷纷再次讥笑BTC的春秋大梦,不稳定如何成为货币?但实际上,只有暴涨才有利于促进比特币的推广,相对于法币的稳定不足以吸引人们拥抱这种未来。而暴涨就难免暴跌,因为暴涨时代,太多资金随着不切实际的幻想入圈,是幻想总会破灭。由于BTC为核心的区块链经济体的自由属性,即便是熊市也可以通过做空赚钱,价格暴跌同样会促进这个投资品影响的扩大——没人认可其未来是不会有人接盘也无所谓做空的。所谓币价大跌是促销,绝非虚言——让更多人上车,让更多币分散到更多人手中。

在这个“推广”和“促销”的过程中,以USDT为首的稳定币起到很大的作用。虽然对它的安全性的争议仅仅因为这次大跌而被掩盖,但相信随着币圈的发展,稳定币的安全性和应用性还会一直成为圈内的热门话题。在这里,我从对奥地利学派经济学货币理论的个人理解出发,说一点自己的看法,仅供参考。

所谓泰达币是什么?

最主流的稳定币是泰达币,也就是所谓USDT,实际是一种信用媒介即债权。Tether公司承诺每发行一个USDT就在自己可靠的银行账户存入1美元现金。这是一种毫无技术含量但容易理解的“稳定币”发行方式。正如,当你把人民币(CNY)充值到工商银行活期账户或企业账户的时候,你就获得了等额的CNY_ICBC,用于在认可工商银行信用的交易平台支付账款。

由于工商银行有央行直接做保,央行又有印钞机做最终保障,所以没有人会把银行活期户头的CNY后面加上什么后缀区别对待。

正如米塞斯所说:“绝对安全而且立即支付的货币的债权,我们简称为货币代用品,因其在法律和商业上的地位,进一步增加了它便捷间接交易的特殊适应性。”《货币和信用理论》(樊林洲译本)

也就是说,如果人们认为这种支付手段与货币是等价的,承兑商可以随时偿付这笔债务,那么它就与现金等价。而有法币当局作保(一定额度的存款保险)的银行存款,不仅仅是绝对可靠的,更几乎具备有限法偿地位,被市场参与者认可是“现金”——谁会在意工资和货款是打到银行个人账户还是付现钞呢?这一点,USDT是无论如何不能比的。

与USDT更类似的是微信,你把CNY存入微信,得到的是CNY_WEIXIN的支配权,你可以支配你的CNY_WEIXIN,在微信系统内支付。而同样,人们收取微信是因为他相信微信有能力支付给他相应的CNY,但微信没有印钞机关作保,严格讲风险不为零,所以不是被市场认可的“现金”,更完全不具备法偿性。

当我们想要用微信支付的时候,要询问下卖家是否接受。但是,微信是接受CNY发行国政府严格管控监督的,只要腾讯不破产,它的价值相对于CNY是稳定的。对于风险爆发的情况,可以想一想“易到用车”里的余额问题,易到用车里的余额同样是承诺偿付的CNY_Yongche,当企业的资金出现了问题无法偿付债务,这一货币代用品就不再被接受。从相对于CNY价值下跌(用户需要大幅加价才打得到车),到几乎丧失价值(干脆打不到车)。

不过,与微信乃至易到用车的余额不同的是,不仅担负承兑义务的Tether公司不在美国注册(而是注册在马恩岛和香港),USDT的保证金也并不在美国本土的银行开户。户头先是开在波多黎各的Noble银行,然后又转到更安全的离美国更远的银行。也就是说,一旦出现了无法承兑,打官司要打国际官司,比易到用车的维权司机要困难得多。为什么这样?因为不安全,因为USDT的存在,本来就是违背了与法币发行当局的意愿。如果接受监管和保护达到了美元本身的水平,那么USDT相对于美元将毫无价值。以USDT为代表的稳定币必须在可靠性和自由度之间取舍、平衡这是市场对稳定币的需求决定的。

为什么需要稳定币?

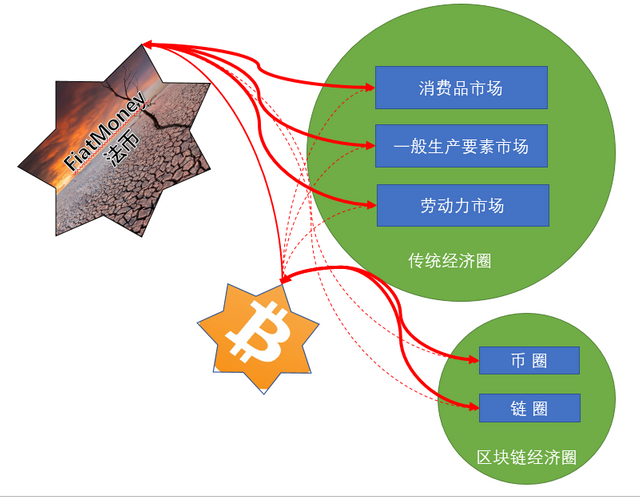

在经济系统中,货币是至关重要的一般交换媒介,货币是不能随随便便凭空降生的。今天承担这一职能的法币成为货币,经历了一个漫长的过程,通过其前身——能够兑换黄金的一种信用媒介——获得价格(以当时的货币黄金或白银标价)。当法币不能兑换黄金的时候,其相对于各类商品的价格是基于前一天可以兑换黄金的信用货币价格来变化的。而金银货币的价格是最早基于金银使用价值本身的兑换价格发展的。不存在这样的一种“纯粹命令货币”,政府一纸告示规定一种叫查克拉的货币被强制使用——市场无数种产品对货币的价格无法被定制,只能在交易的发展中被继承。而比特币想要替换法币,也一定要获得法币价格。

可以说,虽然法币是比特币的革命对象,但是,比特币的发展过程中,与法币交易的途径还是非常重要的。比特币是一种用清澈的数学,替代肮脏的政治来管束发行的交易媒介。它想要替代法币,必须首先获得法币价格,在其被更多人接受的过程中,它与市场上其他财货一样,通过法币交易,同时开始在一些小的范围内替代法币成为交易媒介。

但这种交换还是要参照它的法币市场价格,只有当它成为一般交易媒介,也就是成为多数市场参与者斟酌计算损益的记账单位的时候,它才真正的完成替代。到那个时候,交易者会忘掉它的法币价格,反而在使用法币的时候,在意法币的比特币价格。这条路注定漫长,也不必然会被实现,这是比特币的风险所在。

这个过程的前半段,比特币需要与法币交易并释放价格信息,以促进其推广——正如法币在替代黄金、白银成为一般交易媒介之前,有一个黄金的价格。在金本位面具下,不断变化的折现率表示着那时候的法币价格并不稳定——比特币在替代法币的征途中,也需要有一个公认的法币价格,给全球各地交易者一个参考。

如果像比特币发展婴儿期的交易所那样,PayPal可以为交易所提供法币入金渠道,或者像去年八月份以前那样,交易所可以用个人账户来收款入金,USDT绝无用武之地。但是,随着比特币的发展,它对法币系统的威胁日益增强,开始受到敌方应有的重视,法币与比特币的交易面临着很突出的问题。虽然线下C2C的交易从未停止,囤币党受到的影响并不大,但是对于做波段的炒家来说,需要一个可以方便的与比特币反复交易的法币代用品,作为投机工具,USDT应运而生。

有bitfinex、Poloniex等全球主流交易所支持,USDT迅速成为主流稳定币,在2017年94风暴过后,中国主流交易所也都纷纷支持USDT。不少做波段的炒家的身家性命,都在USDT上,所以,USDT如果爆出风险,币圈要震荡一下子也是自然而然的。

上个月,由于USDT出现风险预期,恐慌情绪蔓延,比特币价格曾一度出现了虚涨。因为比特币的法币价格很多是来自对USDT交易之后换算。当USDT折现率攀升,相对于USD本尊(即美元现金)价格下滑,那么比特币的真实法币价格,实际并未如此攀升。于是,当USDT看起来度过了这次危机,比特币价格又回落回来也是预料之中的事情,至于现在的大跌则与稳定币无关——它没有那么大的能量。

USDT这类稳定币,对比特币生态的重要性,在此可以明白。在法币不自由的时候,稳定币能够为币圈提供一个随时变化的法币价格数据,作为参考。有这样一个参考数据,无论场内还是场外,交易更容易完成。但是,稳定币是比特币生态——也就是币圈——得以存在的至关重要的“基础设施”吗?我不那么认为。

稳定币的质量与局限

稳定币作为一种法币代用品,是有质量优劣之分的。

作为一种债权,可靠性是第一考量。可以说,一旦Tether公司倒闭,USDT失去了法币承兑渠道,USDT将失去所有流通价值。所以USDT是个中心化代币,那么其中心——发行方的信用,同样决定了代币的质量基础。一家声名狼藉,以拔网线或诡异交易著称的平台,是绝无资格做此种稳定币的发行方的。

其二,值得关注的是流通性。作为货币替代品,是需要有其存在价值的。它必须给用户带来比使用货币本身更多的便利,才会被使用。对于用于币圈的稳定币来说,一个是有足够主流的交易所来支持,也就是说,在对比特币为首的各种加密货币来说,要能与足够多的人在足够多的场景交易。

还有就是在不同平台账户间充值提现的便捷性,以及匿名性。在中国94风暴很久之前,USDT就已经在美国诞生,因为在中国区没有管控人民币账户之前,这里并不需要稳定币,而美国币民早就有此需要。因为美国是一个对美元账户严格管制的国家,税务、洗钱种种借口都是强力管理账户的理由。所以,如果华尔街推出官方合法的稳定币,或者所谓合法的STO稳定币,虽然似乎法律保障了承兑,但是其结果我是不看好的,因为必然没有自由,随时会被监控。那么直接用美元现金多好,稳定币不免叠床架屋。

另一方面,稳定币的质量也有其极限,它的价值不会高于其锚定的现金。稳定币只有能与现金可靠、便捷交换,才有意义。所以作为代用品,它的价值不可能高于它代表的东西——法币。

经验上存在过USDT价格高于美元的情况,但那不过是因为法币名义汇率与真实汇率的差别,以及比特币法币价格来源多元化导致的幻觉。USDT与法币兑换的渠道,仍是1:1,还要扣除手续费,时间也远远称不上立等可取。所以,法币现金价值,就是稳定币的价值上限。

但这只是一方面,除了有价值,还要有市场——必须要有用。如果没有必要性,没人会用现金换什么稳定币。稳定币的市场价值既来自其所锚定的法币,也离不开币圈,更直接的说它离不开比特币。

有些稳定币项目方妄想用价值相对于法币稳定币替代比特币,成为未来货币,这本身就是对比特币的无知的表现。比特币的价值来自于其替代法币的预期,写在比特币的创始块里的新闻标题,申明着它的使命——革除那个可以任意通胀且受到流通管制的命令货币。

比特币获得价值,是一些人预期它在遥远的将来替代法币,那样它的价格就相当于所有那时候流通的法币/2100万,这样一个巨大的金额。但这是遥远的理想,有巨大的风险,也有漫长的等待,于是人们开始对之折现,有了一个现值——也就是最初的法币价格。这个价格非常低,有一万个比特币买一个披萨的著名事件。

之后,随着更多人知道和认可比特币未来的理想,它的现值在攀升。它在没有实现其使命之前,首先成为一种完美“投机品”。这个投机市场的筹码足够分散,它不需要依赖任何特定的中心化机构来处理汇款,难以被监管彻底卡死。在政策限制法币现金直接参与交易的时候,稳定币这种法币代用品因此被市场需求。

所以,除了作为债权的法币兑换价值基础外,USDT这类稳定币还有价值的市场来源,就是比特币。法币是它的价值基础,但是比特币为核心的币圈、链圈才是它的需求基础即存在的前提——一种可靠的货币代用品没有用途也不会有人用。那么稳定币的价格不仅不会高于它所锚定的法币,而起整体价值和前途也不会高于比特币。

至于为什么不能有一种去中心化的稳定币淘汰“价格不稳定”的比特币,继承它的理想,使之成为“遗志”。这一问题将在分析不同种类稳定币的局限的时候来论述。

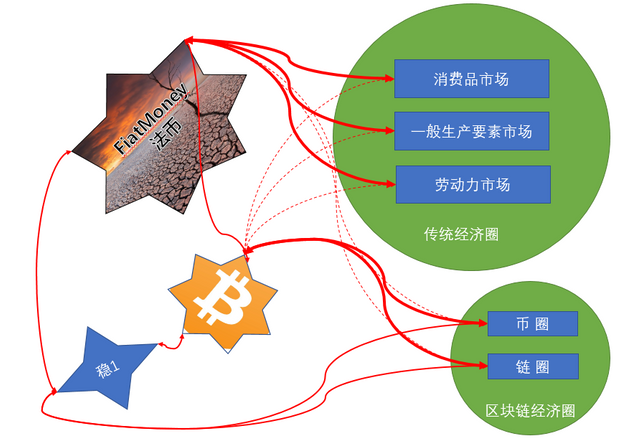

时至今日,各种稳定币集中爆发。这是两个因素的共同作用。一个是针对于比特币市场的法币入金渠道,日益逼仄,导致市场需求这样一种方便在币圈、链圈使用的法币代用品;另一个是,USDT的风险日益引发焦虑。所以针对于USDT有各种竞争方案出来一决雌雄。

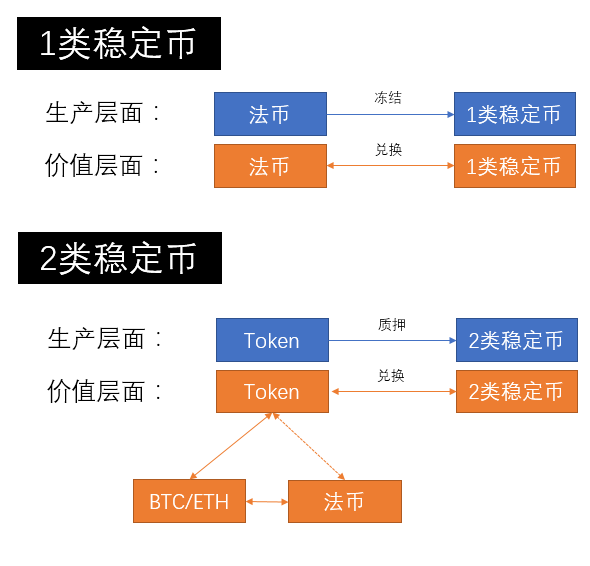

常见的稳定币方案有两种(所谓第三种什么数字央行模式的本来就建立在凯恩斯或温和派凯恩斯——弗里德曼的错误理论上,没有评论价值):一种是USDT这样简单粗暴的;另一大类是超额质押模式。两种模式看似性质相近的锚定法币的稳定币,其实性质迥异。

完全准备金模式稳定币的局限与价值

我把USDT这种稳定币叫完全准备金模式。也就是承诺存入与稳定币发行量对应的法币,然后承诺兑付。这是一种非常古老的方式,不去中心化也不现代,而是传统的储备银行,用区块链只起到发行量公开的作用,但并不能使储备完全可靠。虽然它的总发行量是公开的,人们可以通过区块链浏览器轻松地知道它的发行量,也就是到底有多少债务。

但是,风险是一个系统问题,一个环节问题的解决不等于整个风险问题得到解决,甚至说得到改善也称不上。就像0×0结果是0,100×0仍旧是0,风险就是那个0,无论哪个环节出了风险,结果都是债务危机爆发——人活着,钱没了。就这类稳定币而言,风险在于下面两个问题:

我们可以知道一家发行机构的总债务——也就是稳定币的发行量,但却无法实时直到发行机构法币户头的余额,它不是公开谁都即时可查的。甚至由于政策限制,机构还要对监管机构隐藏自己的户头。反过来,如果合法化了,那么稳定币也自然进入监管视野,再无流通自由。这是一个两难问题。

另一个风险在于,就算稳定币发行机构是绝对可以信赖的,通过市场竞争的“自由银行”系统,我们可以让稳定币发行机构大致上恪守万全准备金承诺,但准备金存放在哪里呢?存放在银行!银行的信用又要考虑。同时我们还要考虑政府监管层面的干预问题,随便找个反洗钱之类的名义,就可以冻结存款。正如历史上最有声誉的完全准备金银行“圣殿骑士团”,最终死在了法国国王美男子菲利普的屠刀下。财富集中伴随着风险集中,这一点永远需要考虑。

只要行动就存在风险,比特币是投资,更是存在诸多不确定性。风险只要被正视,而非掩盖,在开放竞争准入的市场就不会成问题。我们看到风险的同时,也要看到这类稳定币的价值——它有市场需求。第一类稳定币的职能有两种。

作为法币代用品或等价物,在比特币和其他币获得法币价格的市场中,起到加速交易的作用——法币代用品比如USDT进出市场买卖比特币要比法币美元更方便快捷。总之,有利于投机。但有人说,因此USDT助推比特币上涨,则是完全错误的。

与期货、房地产等等一样,市场里的投机者并不必然拉升价格,而是作为未来需求的预判者,在自己预期的期间内投资,如果在这个期间内投机者赚钱说明他正确的预测了市场,在他低价买入时,由于他的存在,提升了当时的需求,而再卖出获利的时候,则是较之没有投机者存在的市场,增加了供给。成功的投机活动让价格变化的曲线更圆润平滑。做空的作用也一样,预测未来需求下降。如果他投资失败了呢?他用自己的财产在高位接了别人的盘,低价出手卖给需求者,是活雷锋。

第二个作用是交易媒介。比特币的诞生是针对法币使用上的不便。第一是通胀,第二是不自由。上文说了,理论上稳定币不会相对于法币升值,但是在比特币价格不稳定的情况下,USDT成了更好的交换媒介。利用区块链币交易商品或跨国转移现金的人,不必担心收款和花掉的期间手里的币会相对于法币暴涨暴跌。所以不少人转而在兑汇不自由的国度兑换USDT然后出去换回美元,不再使用比特币。这降低的比特币的需求,或多或少是压低币价的。

但上面提到了风险问题,在稳定币被越来越多的采用为交易手段的时候也就凸显出来。归根结底,法币不自由,政策监管的方式多,监管工具很强大。而USDT这类完全准备金式的货币代用品,是因为衔接了法币而有价值的。相对于比特币,它不会更保值,更不会更安全。

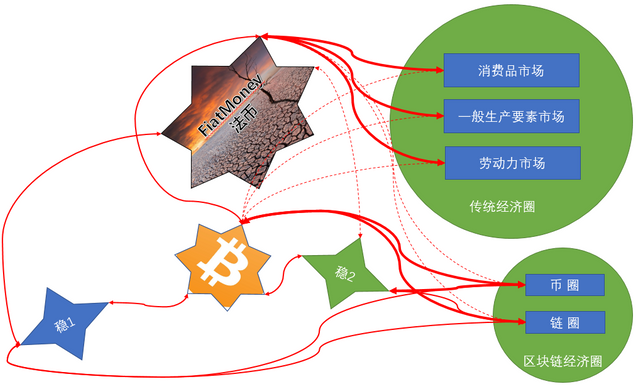

超额质押式稳定币

第一类稳定币的风险是法币带来的。法币的存储形式、法币的流通支付渠道都是有风险的——法币不是去中心化的,与法币价值挂钩的作为债权存在的第一类稳定币怎能是去中心化的呢?那么绕过法币好了,这就是超额质押机制为核心的第二类稳定币。

超额质押模式也并不新鲜,其历史虽然远远短于完全准备金货币代用品模式,但在金融投机领域也不是新鲜的模式,不过是用区块链这种新技术在此实现老机制。去年在美国纽约期货交易所上市的比特币期货就与超额质押同样的逻辑。这个交易所的比特币期货是不涉及交割的,其他期货同样如此,而是场外对赌价格,无论做多做空盈利赔本,都不需要动用比特币,这个逻辑在稳定币中反其道而行之。

可以说第一种稳定币是完全中心化的,区块链不过相当于发行承兑机构的债务公示手段。而第二类稳定币是可以做到去中心化。通过某种主链上的去中心化交易所,将区块链币根据市值超额抵押为稳定币——比如质押BTS得到bitCNY;质押ETH得到DAI;质押NEO得到sdsUSD……上一个牛市各路主链如潮水般涌现,到了熊市和横盘阶段,则是苦苦求生,稳定币是主链的一种应用,所以各主链都至少有一个稳定币项目,有的甚至更多。

第一类稳定币的价值基础很简单,稳定币价值来自冻结在银行账户里的法币本身,在此基础上加上风险、时间等等因素的折现,就形成了稳定币的价格。第二类稳定币就复杂的多。在链上锁定的是另外一种Token,根据代币的法币市价加上一定溢价,通过专门的代币或者其他方式付出手续费,得到稳定币。此后,用户锁在主链上的代币即作为稳定币的价值基础。

当抵押的代币法币价格下跌的时候,如果跌破了一定水平,就可以被其他人用更少的稳定币买走。这时,稳定币的持有者不再有用稳定币赎回自己超额质押的代币的权利,除非在被“爆仓”之前及时“补仓”。有期货和杠杆交易经验的人,不难理解背后的机制。

理论上,第二类稳定币不存在与法币对接的环节,采用一个市场喂价的体系来保证稳定币与法币的近似等值。这样似乎就不必担心法币当局的管制带来的风险,逻辑上形成了“完美的闭环”。

但是,去中心化并不等于更先进,较之与法币端衔接带来不可避免风险的第一类稳定币,第二类稳定币的局限甚至更大一些,尤其是在比特币发展的初始阶段。如果说完全准备金法币代用品还有USDT这一成功案例,第二类稳定币却还缺少成功的样本。第一个创新者BTS出现的问题,其他币种也都能遇到,新的超额质押型稳定币都有自己一些与众不同的机制在技术层面改进,但是一些问题是经济学层面和市场层面的,并不那么容易规避。问题有三:

虽然这种稳定币规避了法币监管,但是不可否认的是相当多的人需要的是法币。抵押Token带来的稳定币的人民币价值仅仅能代表稳定币的成本。用户关心的是一个稳定币是否能兑换相应的法币。有人说稳定币并不需要发行机构承担兑付承诺,这也许确实不必须。但是,它必须可以兑换。

但是,如果没有专门的场外法币-稳定币交易市场,那么稳定币必须兑换成Token后再兑换法币,在一些经济体,也许要还经过Token变成比特币的手续才能迅速兑换。这样繁复的变现过程中,交易费用和交易期间价格变动风险当然是此类稳定币不可忽视的劣势。

这种稳定币机制过于繁琐,对用户来说门槛过高。虽然第一类稳定币有风险,只要管制还没有升级,就仍有更大的优势。因为简单,风险不触发就很便捷,特别是比特币发展的前期,比特币与传统商品的交换微乎其微,大多数人还是把各种币当做获取更多法币的投机品的时候,就更是如此,一类稳定币离法币更近。这样就暴露出新的问题。想要实现起码稳定的币价,此类稳定币背后的喂价市场的交易频次能不能符合需要?就像小交易所行情变化滞后或者很难成交一样,喂价和赎回的市场也有这样的隐忧。

作为法币代用品,第二类稳定币并不能解决法币入金渠道带来的问题。因为稳定币背后的喂价市场依赖的是该稳定币依托的主链Token与法币的交易价格,如果这个Token并不像ETH一样,有一个过得去的与法币直接交易的市场(即使是这样与比特币相比也不可同日而语),那么这个法币价格还包括了相当多的与比特币交易换算因素。如果法币入金渠道完全卡死,那么一类稳定币灰飞烟灭,二类稳定币也只能根据场外交易的价格来喂价。然而场外C2C市场就像二手车、二手房交易一样,价格变化并不明确,那么这种稳定币的稳定性也就堪忧。至少,依赖法币/比特币价格信息的而类稳定币,在与比特币交易的时候,理论上多多少少涉及自我指涉的死循环问题。

但此类稳定币并非完全没有前途,法币入金将越来越不自由是可以预期的,二类稳定币虽然不是完美的稳定币方案,但确是第一类稳定币风险一旦爆发后的后备手段。然而由于机制复杂,确实需要通过市场竞争来优胜劣汰,不断发现问题解决问题。

今天市场上层出不穷的稳定币上演“九龙夺嫡”是必然的。一类稳定币如果有大型交易所支持,还可以多币并存,正如《货币非国家化》证明自由银行系统能够约束银行的信用。但第二类稳定币最终只会幸存很少的几种,有市场价值的不会超过三个,取决于喂价市场是否繁荣——这与交易机制、主链性能都有关系。

真·稳定币如何铸造

货币是一般交易媒介,似乎需要相对稳定的价格。因为人们获取货币是为了再次去交易,而自己想买东西的时候,与他用自己的资财或服务“买”进货币一定间隔了或长或短的时间,没人会喜欢不断贬值的或者有暴跌风险的货币。

法币因为通胀贬值不被比特币爱好者喜欢,但是比特币暴跌起来,堪比失败国家的法币(不考虑历史增值只考虑用户持币期的风险),在这一视角上也构成了稳定币的客观市场需求——相对于法币稳定,即不求抗通胀,只求流通不亏损。

但无论是与法币相关的第一类稳定币,还是绕过法币未必稳定(但能降低跌宕的幅度)的第二类稳定币,都是建立在比特币和它所领导的区块链经济之上的。没有区块链、比特币市场,第一类稳定币没有意义,也不安全,更不会有规模化的市场。没有比特币,第二类稳定币更是空中楼阁。

有人说比特币失败了,因为不稳定。但殊不知从来没有什么稳定的价格。货币(包括不断贬值的法币)看起来价值是稳定的,是因为它所对应的以之为一般交易媒介的市场经济体是稳定的。就算不断的印钞通胀,新钱对购买力的杀害也是从边际上扩散,一点一点的将购买力蚕食。只有当这个市场趋于崩溃的时候,货币才会暴跌。就算是货币是真实的真金白银的城市货币的时代,当饥荒战乱的时候,币值暴涨暴跌都不可避免。

也就是说,一种交易媒介一旦在一个经济体成为一般交易媒介,那么它就具备了该经济体内部交易价格的稳定性。如果把币圈链圈作为一个特殊经济体——网上经济体,当比特币法币价格下跌的时候,除了可以轻易做市的小币,这个经济体没有谁能逃离跟从走低的命运。而在链圈,ETH与建立在其基础上的ICO杂币的关系,同样如此。

所以,比特币若要从不稳定的投机品(归根结底以未来成为货币的预期为价值基础),到指望着未来成为广袤世界市场的一般交易媒介,与衣食住行各种财货建立交易对,完成它征服的使命,稳定币可能是一个必要的过渡。而闪电网络、侧链等基础设施的完善,在技术上更为这个过程中的根本性转折提供了技术基础,即便现阶段可能并不需要,但却真正是币圈的基础设施。

真正的稳定币就是成为一般交易媒介——如果你觉得绕嘴,那么请你原谅我,谁让“现金”这个大众化词语被Bitch给玷污了呢?