如何看待去中心化保险组织——Nexus Mutual

一直以来,智能合约风险是去中心化金融(DeFi)的主要风险,也是去中心化金融发展的主要障碍。最近关注到Nexus Mutual将DAO与智能合约相结合,尝试解决智能合约风险的覆盖问题。虽然没有发行单一产品的独立风险定价环节。但是Nexus Mutual还是有很多让人眼前一亮的机制设计。

首先,不同于很多去中心化保险机构只是暴力地提供对冲期权。Nexus Mutual将底层资产定为更难以把控地合约。在处理风险敞口的问题上,不考虑合约的违约赔付额度,而让保险者在申请保险时,就确定赔付额度。这可以很好解决确定损失额度的纠纷,同时降低了风险度量的难度。

第二,Nexus Mutual在借鉴Solvency II的制度后,将所有的“保险金”汇总,在单一项目的保额极限与总体项目的保额极限作出了约束,可以有效地扩大总体的保额,而且维持200年一次违约的风险几率(至少看起来是这样)。

第三,Nexus Mutual不是保险,所以无法向保险企业一样不会破产。但它为“保险金”不足,或流动性不足的极端情况提供了对应的处理流程,增强了组织的恢复能力。

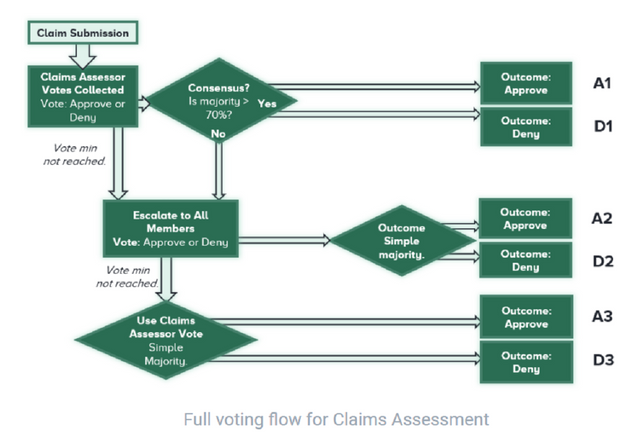

第四,也是我很钦佩的一点,它设计出了一套利用会员自我审查赔偿述求的激励机制。无理提出申请会被罚款,认真判断述求获得代币奖励。三步判断流程能够一部分体现审查的严谨性。

第五,提出了一套组织治理的准则,为组织的长远发展奠定了基础。

我认为的组织的瑕疵在于:

第一,到目前为止,依然是中心化的结构。咨询委员会的权利很大,资本的存放应该也是集中化的。在完全去中心化的今天,极客可能更乐于接受像compound一样初创者彻底放弃权利的组织。到时候,老牌的Nexus Mutual可能会被后来居上。

第二,赔偿诉求面对的实际上不是审核,而是投票。赔付与否与实际的保险逻辑有差异。

第三,只是我的猜测:传统金融企业中,对于IT风险有大量的数据支持和度量框架,不清楚Nexus Mutual是否有借鉴或者合作。

第四,我没有看到对不同合约的风险度量。

好文

[WhereIn Android] (http://www.wherein.io)