[암호화폐 투자 왕초보 가이드] 비트코인 투자 하기 전에 보면 좋은 투자의 기본 (부제: 투자대상선정, 분산투자, 분산매매에 대해)

[이글은 투자 전략을 고민하는 투자자들을 위해 작성되었습니다. 또한 포트폴리오 전략에 대해서 다루고 있지만 종목 선정에 대해서는 다루고 있지않습니다.]

많은 사람들의 오해에도 불구하고 투자는 자산을 어떻게 구성할 것인가라는 자산 구성 전략 그자체이다. 현시대 대부분의 대한민국 사람들이라면 부동산(특히, 주택)이 자산의 80~90%를 차지하고 있겠지만 자산 균형 배분 전략으로 생각해보면 그리 좋은 전략이라고 할 수는 없다. 물론 부동산 불패라는 말이 지난 50여년간 투자 격언 수준으로까지

격상된 지금의 대한민국에서 부동산에 치우친 자산비율은 결과적으로 덜 치우친 포트폴리오에 비해 안정적으로 성장하기는 했다.(안정적이라는 말을 붙인 이유는 실제로 우량주의 투자수익률이 훨씬 좋았음에도 망한 대기업들도 여럿 있었기 때문이다.) 이런 사실을 종합해볼 때 투자는 투자자가 가용가능한 자원(일반적으로 돈을 말한다. 또한 이것은 관리가 가능한 부채를 포함시킨 말이다.)으로 향후 안정적으로 가격이 상승할 가능성이 높은 자산들로 적절하게 배분된 포트폴리오(이것이 동일한 비율을 의미하지는 않는다. 각 자산별 투자 비율은 투자자의 기대수익률과 위험성에 따라 산정되어야한다.)를 구성하는 것을 의미한다.

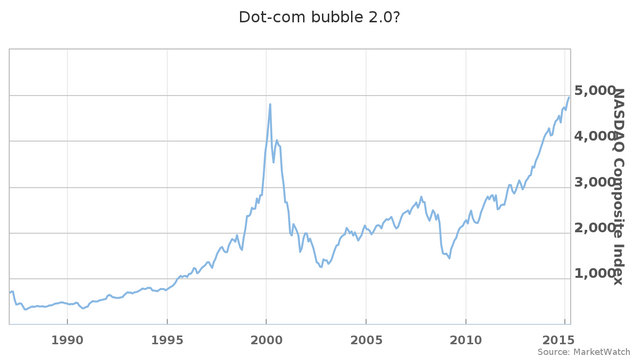

<나스닥 지수(NASDAQ)는 닷컴버블 당시의 지수에 다시 도달할 때까지 15년이 걸렸다>

[투자대상 선정의 중요성]

-닷컴버블과 인터넷혁명, 기술은 승리해도 당신은 패배할 수도 있다

2000년대 초반에 주식시장에 불어닥친 닷컴버블은 인터넷 기술이 우리 사회의 모든 것을 바꿔놓을 것이라는 기대로 인한 것이었다. 과거의 역사적인 버블과는 조금 다르게 오로지 닷컴 도메인을 가지고 있었지만 사업모델이 어떻게 수익을 창출할 것인지 제대로 확인되지않은 회사에 대한 투자는 버블이 터지면서 몰락했지만 인터넷 기술은 현재 우리의 삶을 송두리째 바꿔놓았다.

<아마존(AMAZON)의 닷컴버블 당시부터 현재까지 주가 차트>

현재 미국에서 가장 시가총액과 순이익이 큰 기업들은 이 시기를 전후해 태동한 기업들이거나 이전에 태동했더라도 인터넷 사용을 지원하는 회사들이다. 애플, 마이크로소프트, 구글, 아마존, 페이스북 같은 기업들이 바로 그 기업들인데 내가 여기에서 말하고 싶은 것은 당신이 인터넷 혁명 초창기에 투자하더라도 종목을 잘못 선택하면 당신의 자산을 모두 잃을 수도 있다는 것이다. 암호화폐에 투자하는 투자자들은 이것을 종종 잊고 있는듯 하다.

미래를 상상해보고 가치가 높은 암호화폐에 투자하라.

다만 아마존이 인터넷을 이용해 책을 파는 일로 사업을 시작했다는 사실을 기억해라.

<개인 재산 100조로 최근 세계 최고의 부자가 된 아마존의 창업자이자 CEO인 제프 베조스(Jeff Bezos)>

[분산 투자에 대해]

미국의 방송 제작사 HBO의 유명한 드라마인 왕좌의 게임에 나오는 말 중 "Valar Morghulis"(발라 모르굴리스)라는 말이 있다. 이말은 "모든 사람은 죽는다"란 뜻이다. 해리 마코위츠는 분산투자의 효율성을 통계적으로 입증한 '포트폴리오 이론'으로 1990년 노벨 경제학상을 받았다. 포트폴리오 이론은 투자대상이 분산되어있고 그들간의 상관관계가 1이 아니라면 분산되지않은 투자에 비해 위험성의 감소가 현저하다는 이론이다.

분산투자의 반대되는 개념은 집중투자가 아닌 몰빵투자이다. 흔히 일반 투자자들이 선택과 집중이라는 말로 변호하는 몰빵투자는 위의 위험성 분석으로 본다면 너무 위험한 일이지만(건강한 사람도 갑자기 죽을 수 있다는 것과 대우그룹과 같은 큰회사가 부도난 것을 기억하라) 사람들이 몰빵투자를 하는 이유는 명확하다. 적은 양의 포지션(투자금) 대비 많은 양의 수익금, 하지만 높은 수익률을 추구하는 것은 결국 투자자를 여러번 높은 위험에 노출시키게 되고 결국 이런 투자자는 여러번 운이 좋더라도 언젠가 자신의 투자금을 전부 잃어버리게 될 것이다. (러시안 룰렛을 계속하면 언젠가 머리에 총알이 박힌다.)

결국 분산투자를 가능하게하는 두가지 조건은 어느 정도의 수익률로도 만족스러운 수익금이 발생 가능한 투자금의 확보와 그로써 가능한 기대수익률의 감소이다. 그리고 이둘은 동전의 양면처럼 뗄 수 없는 관계이다.

발라 모르굴리스(Valar Morghulis)와 대구를 이루는 말은 발라 도하에리스(Valar Dohaeris)로 "그러니 모든 사람은 섬겨야한다"(All men must die serve)는 말이다. 이말을 투자에 적용해본다면 다음과 같다.

모든 자산은 망할 수 있다. 그러니 모든 자산은 분산되어야한다.

마지막으로 한번 더 당부한다.

당신의 소중한 투자금을 한곳에 몰아넣지말아라.

해리포터에 나오는 악당 볼드모트도 여러개의 호크룩스를 만들었음에도 불구하고 살아남지 못했다.

.gif)

[분할매수에 대해]

앞의 두가지에 비해 필수적이지는 않지만 투자수익률을 더 높일 수 있는 방법으로 분할매수가 주로 추천된다. 분할매수 전략을 사용하는 이유는 현재 자산 가격이 미래 가격에 비해 높은지 낮은지 전혀 알 수 없기 때문이다. 분할매수는 내가 자산을 일부 구입한 후 가격이 더 떨어졌을 때 추가로 구입할 수 있는 투자여력을 남긴다. 물론 분할매수 역시 자산가격이 상승할 때 추가로 구입하면 수익은 한번에 구입한 것보다 적을 것이다. 그럼에도 불구하고 미래가치를 확신하는 자산에 대해서도 가격의 진행과 변동성은 종종 예측하기가 매우 힘들기 때문에 분할매수로 인해 얻지 못한 수익은 보험금이라고 생각하면 마음이 조금 편안할 것이다. 심지어 보험금보다 더 좋은 점은 내 구매력을 하락시키지않고 미래에 발생할 수익금의 일부로 이 보험에 가입할 수 있다는 점이다. 그저, 여러번 나눠서 매매하는 것만이 이 분할매수보험에 가입하기 위한 필수조건이다.